лучшие бумаги рынка

Лучшие бумаги недели. Выпуск 107 – обновления для четверга

- 16 мая 2019, 08:20

- |

Лучшие бумаги недели. Выпуск 107 – обновления для четверга

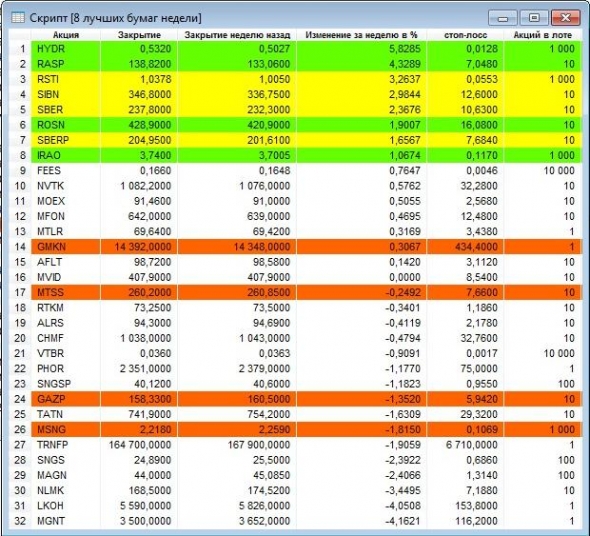

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 08.05.2019 по 15.05.2019. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 16.05.2019.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Как легко заметить, только 5 из 32 бумаг закрыли неделю в плюсе. Это очень плохой результат. Если более 75% акций из списка наиболее ликвидных закрывают неделю падением, то по статистике вероятность того, что и следующая неделя закроется падением выше вероятности того, что будет рост.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Несколько слов о сказочном росте Газпрома 14.05.2019

- 14 мая 2019, 21:59

- |

Несколько слов о сказочном росте Газпрома 14.05.2019

Сейчас окажется, что большинство купили заранее ))) А я скажу честно, я купил (вернее мои роботы купили) по 188.2 сегодня в конце дня. Продам по 191.2 по тэйк-профиту или по 185.2 по стоп-лоссу. Купил на 20% от одного из счетов. Статистически эта покупка оправдана, но в каждом конкретном случае может быть по-разному.

И дело не в том, вырастет Газпром еще или сразу камнем полетит завтра вниз, главное, никогда не стоит использовать заемные средства и вкладывать все деньги в одну бумагу. Каждая сделка должна быть ничем не лучше и не хуже других, такой же, как и все. Подобных сделок, когда я покупал бумагу на максимуме дня по ценам, которые еще вчера казались абсолютно нереальными, в моей жизни были десятки. А будут еще сотни )))

Скажу больше, для меня такая ситуация, как сейчас с Газпромом — это как экзамен на знание рынка. Те, кто шортит в такой момент — увы, демонстрируют просто полную безграмотность. Никого не хочу обидеть, новичкам простительно, разумеется, но если вы торгуете не первый год, то должны уже замечать определенные закономерности в поведении бумаг. Так вот, если бумага растет и растет сильно на повышенных объемах, то вероятность продолжения роста будет выше вероятности того, что бумага развернется. Безусловно, в каждом конкретном случае может быть по-разному, но если вы будете торговать без плеч и не вкладывать все средства в одну бумагу, то покупая лучшие бумаги рынка (на любом таймфрейме) сможете неплохо заработать.

( Читать дальше )

Лучшие бумаги недели. Выпуск 90 – обновления для вторника

- 16 апреля 2019, 08:10

- |

Лучшие бумаги недели. Выпуск 90 – обновления для вторника

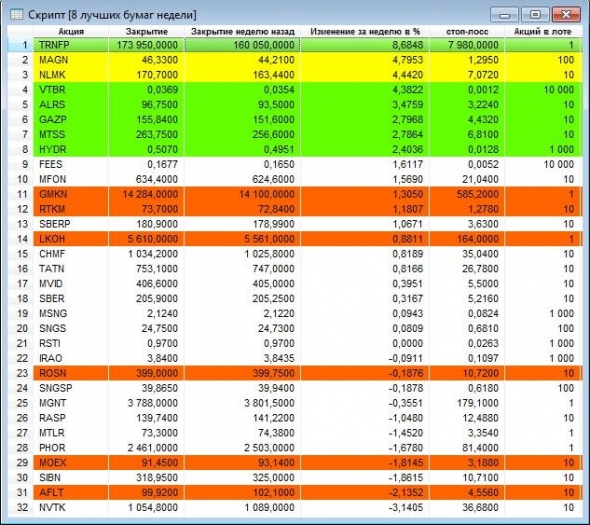

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 08.04.2019 по 15.04.2019. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 16.04.2019.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Если вы уже торговали по этой системе, в вашем портфеле будут желтые и красные акции. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по вторникам:

- Если вы уже торговали по этой системе: продать красные акции (если они еще не были проданы по стоп-лоссу) и купить зеленые.

- Если вы не торговали по этой системе, купить первые 8 бумаг из таблицы 1.

- Для каждой из акций в портфеле задать стоп-лосс = цена покупки – значение стоп-лосса из таблицы 1 для соответствующей бумаги.

( Читать дальше )

Лучшие бумаги недели. Выпуск 70 – обновления для вторника

- 19 марта 2019, 08:11

- |

Лучшие бумаги недели. Выпуск 70 – обновления для вторника

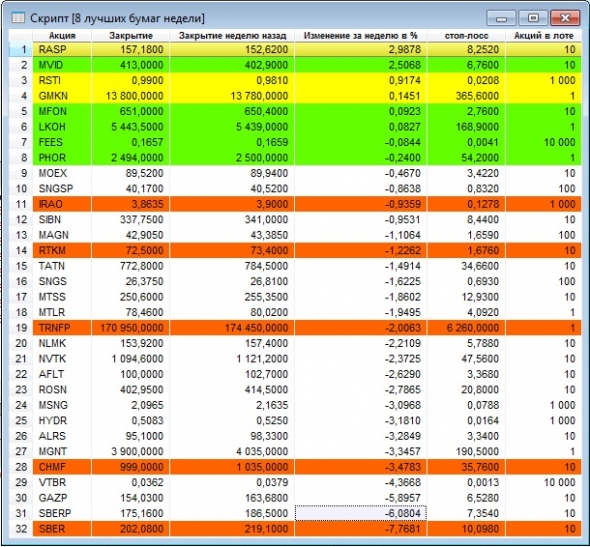

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 11.03.2019 по 18.03.2019. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 19.03.2019.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Если вы уже торговали по этой системе, в вашем портфеле будут желтые и красные акции. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по вторникам:

- Если вы уже торговали по этой системе: продать красные акции (если они еще не были проданы по стоп-лоссу) и купить зеленые.

- Если вы не торговали по этой системе, купить первые 8 бумаг из таблицы 1.

- Для каждой из акций в портфеле задать стоп-лосс = цена покупки – значение стоп-лосса из таблицы 1 для соответствующей бумаги.

( Читать дальше )

Как не зависнуть в падающей бумаге?

- 13 марта 2019, 18:58

- |

Многие из нас сталкивались с тем, что акция, за которой мы внимательно следим, начинает падать и с каждым днем снижается все больше и больше. В какой-то момент у нас может возникнуть сильное непреодолимое желание купить эту бумагу, особенно если анализ фундаментальных или технических факторов указывает на то, что бумага является перепроданной.

И вот, зажав в потном кулачке заветную денежку, замирая от ужаса и надежды, мы наконец-то решаем, что настал долгожданный момент, который сделает нас богатыми! Мы покупаем падающую бумагу, но она, как правило, продолжает снижаться! Но ведь она так перепродана, дальше ведь уже точно не упадет – думаем мы. И покупаем еще и еще, усредняя свою убыточную позицию. Но чем больше убыток, тем сложнее его зафиксировать. Убыток в 2%, зафиксировать просто и легко, убыток в 20% уже очень тяжело, а в 50% почти невозможно. Если же вы усредняетесь, то раньше или позже попадете в ситуацию, когда ваш убыток достигнет 20% или выше и выйти из сделки будет психологически очень сложно.

( Читать дальше )

Тестирование рабочей свечной модели на исторических данных

- 25 февраля 2019, 19:03

- |

Введение

Эта статья является заключительной в цикле тестирования японских свечей. Всего в этом цикле будет 8 статей. Вот список предыдущих статей:

1. Тестирование свечи молот на исторических данных

2. Тестирование модели бычье поглощение на исторических данных

3. Тестирование модели медвежье поглощение

4. Тестирование модели завеса из темных облаков

5. Тестирование модели медвежье харами на исторических данных

6. Тестирование модели просвет в облаках на исторических данных

7. Тестирование модели бычье харами на исторических данных

Все 7 свечных моделей, которые я описал до этого, не выдержали проверки на истории. Сейчас настало время привести ту единственную свечную модель (из мне известных), которая выдержала подобную проверку.

Описание модели

( Читать дальше )

Лучшие бумаги недели. Выпуск 52 – обновления для среды

- 20 февраля 2019, 08:08

- |

Лучшие бумаги недели. Выпуск 52 – обновления для среды

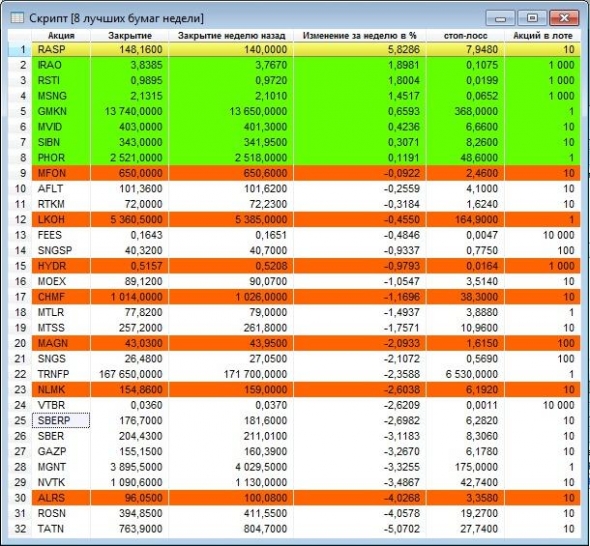

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 12.02.2019 по 19.02.2019. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 20.02.2019.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Как легко заметить, только 6 из 32 бумаг закрыли неделю в плюсе. Это очень плохой результат. Если более 75% акций из списка наиболее ликвидных закрывают неделю падением, то по статистике вероятность того, что и следующая неделя закроется падением выше вероятности того, что будет рост.

( Читать дальше )

Лучшие бумаги недели. Выпуск 49 – обновления для пятницы

- 15 февраля 2019, 08:10

- |

Лучшие бумаги недели. Выпуск 49 – обновления для пятницы

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 07.02.2019 по 14.02.2019. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 15.02.2019.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

За неделю (с 07.02.2019 по 14.02.2019) закрылось ростом ровно 8 бумаг. Если бы было 7 или меньше, то рекомендация была бы продать все акции и перейти в ОФЗ, как я вчера и советовал, но, несмотря на падение рынка на 1%, все-таки лучшие бумаги вели себя не так уж и плохо. Это, кстати, внушает определенный оптимизм.

( Читать дальше )

И хорошо и плохо

- 11 февраля 2019, 21:24

- |

Это я о закрытии торгов на МосБирже сегодня 11.02.2019.

Что хорошо:

- После трех дней снижения, индекс МосБиржи сегодня закрылся хоть и небольшим, но ростом (на 0.3%).

- Лучшие бумаги недели обогнали индекс по состоянию за неделю с 04.02.2019 по 11.02.2019.

- Минимум дня сегодня по индексу в точности совпал с открытием, а такое бывает нечасто.

Что плохо:

- Рост рынка произошел сегодня практически только за счет банковского сектора и Распадской, остальные бумаги по большей части не поддержали сегодняшних лидеров.

- Ближе к концу дня акции стали снижаться, максимум по индексу МосБиржи был в районе 13 часов.

- По итогам недели с 04.02.2019 по 11.02.2019 выросли только 12 бумаг из 32 наиболее ликвидных, а 20 упали.

- Сегодняшний рост шел на объемах гораздо ниже средних за 2 последние торговые недели. Из 32 наиболее ликвидных бумаг только 6 продемонстрировали увеличение объемов (лидер по росту объема торгов Распадская), тогда как 26 акций торговались на объемах ниже среднего (включая Сбербанк и ВТБ).

( Читать дальше )

Уходить ли в дивы по НЛМК и Татнефти?

- 04 января 2019, 14:54

- |

Уходить ли в дивы по НЛМК и Татнефти?

Введение

Многие из вас знают о том, что сегодня последний день торгуются с дивидендами НЛМК (NLMK) и Татнефть (TATN и TATNP, обычка и префы). Уже 8 января с утра мы увидим дивидендный гэп вниз по этим замечательным акциям. Так стоит ли уходить в двивиденды по ним или стоит продать сегодня, если эти акции уже есть в вашем портфеле?

Ответ на этот вопрос интересует меня в первую очередь еще и потому, что обе эти бумаги есть в моих портфелях. И если Татнефть (TATN) куплена как одна из лучших бумаг по итогам 2018 года, и я не собираюсь ее продавать до конца 2019 года, то НЛМК, куплена как одна из лучших бумаг недели еще по 152.94 и сейчас дает уже некоторую прибыль и вопрос, что с ней делать для меня достаточно актуален.

Итак, давайте рассмотрим по порядку, что нам ждать от этих компаний в плане ближайших дивидендных выплат, какие дивиденды эти компании платили в 2018 году, а также, насколько быстро закрывались дивидендные гэпы в прошлом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал