манипуляции

Манипуляции!!!

- 27 декабря 2018, 19:39

- |

Я так вообще считаю, что без них и рынка в России не было бы вообще, хотя он бы был, но еще тухлей.

Разве вот эта картинка отличается от той, что была пару дней назад?

- комментировать

- Комментарии ( 15 )

Про кризис в РФ

- 16 декабря 2018, 16:34

- |

Кризис… как много людей пугают этим словом.

На самом деле это фикция, уловка проходимцев и болтунов .

Кризис — это увеличивающие объёмы добычи ресурсов при неизменном ввп.

Это яркая обёртка, в которую можно завернуть любую подлость и ложь.

Это увеличивающееся число компаний в панамском деле.

Это лишний подбородок в шее топов.

ну и конечно, это максимальные расходы на пропагандистов и разжижение мозгов!

Вот вам, лёгкое видео, про нравы кризисного города:

( Читать дальше )

ЦБ обвинил сотрудника Сбербанка в манипулировании рынком ценных бумаг

- 07 декабря 2018, 06:42

- |

news.yandex.ru/story/CB_obvinil_sotrudnika_Sberbanka_v_manipulirovanii_rynkom_cennykh_bumag--96db5103715abbf3ede1c92a63bb231d?lang=ru&from=rss&stid=rdH0Zu-mgI13B9xadoTw

( Читать дальше )

Экономическая задача: "Синхронизация индексов"

- 15 ноября 2018, 12:42

- |

Общеизвестно, что российские фондовые индексы МБ и МБ-10 сильно синхронизированы с американским индексом S&P 500.

Особенно заметно это в последние месяцы, когда российские биржевики ждут «обвала Америки» и, следовательно, отслеживают каждое движение её индексов. Поэтому этой осенью российские индексы синхронизированы с S&P 500 с соответствием до 90% (это можно заметить, наложив графики или просто внимательно посмотрев на них).

И здесь возникает вопрос:

1. S&P 500 — это сложносоставной и очень диверсифицированный индекс, включающий в себя 500 американских компаний с разным весом в индексе, из десятков секторов, с преимущественно долларовой прибылью.

2. Индексы МБ и МБ-10 — это сложносоставные и слабо диверсифицированные индексы, включающие в себя, соответственно, 50 российских компаний из всего нескольких секторов, с долларовой и рублёвой прибылью.

То есть, мы имеем:

1. Совокупность А.

2. Совокупность Б.

Динамика совокупности А определяется суммой динамик составляющих её акций (с учётом их веса относительно друг друга), а также ряда других товаров, индекса доллара и т. д. То есть эта динамика рыночная и самоформирующаяся.

( Читать дальше )

Вопрос техническим аналитикам

- 05 ноября 2018, 16:54

- |

Верно ли я понимаю, что в июне 2017 года разворот понижающегося тренда наверх начался как раз после пробития вниз восходящего канала по индексу МБ?

То есть как раз тогда, когда трейдерами, торгующими по ТА, длинные позиции стали закрываться, а вместо них массово открываться короткие.

В теории же должно было быть наоборот, насколько я понимаю — пробитие канала вниз должно было привести к дальнейшему развитию снижения.

Тогда в чём здесь было дело?

В том, что началась восходящая волна в нефти?

Или ещё в чём-то?

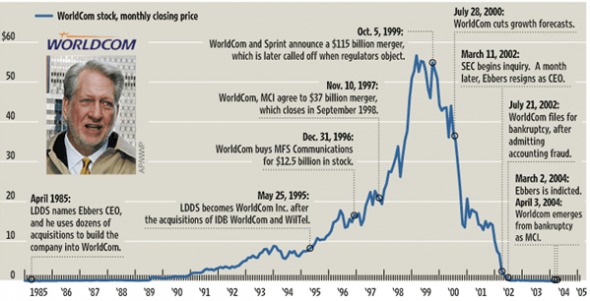

Признаки манипуляции и мошенничества с финансовой отчетностью.

- 08 октября 2018, 10:33

- |

Игорь Шимко недавно написал краткий пост о признаках манипуляции отчетностью, и я решил найти больше информации на данную тему. По ссылке ниже выложил документы, которые нашел по данной тематике, если у вас есть что то еще прошу поделиться.

vk.com/global_experience?w=wall-87304367_1036

Если рынок растёт, это ещё не значит, что он растёт

- 26 сентября 2018, 13:23

- |

Из приведённых графиков можно сделать следующие выводы:

1. Если судить по первому графику (МБ-10), то наш рынок уже прошёл свою вершину и уже находится в фазе падения. Парадоксально, но из графика именно такой вывод напрашивается. Мы как бы растём на исторические вершины — но на самом деле уже давно падаем. Просто это скрытая фаза падения.

2. Рассогласование индексов также может быть нужно маркетмейкерам для маскировки настоящего вектора движения рынка перед его открытым завалом. Чтобы самим успеть перегруппироваться перед тем, как это сделает толпа. И встретить обвал уже в коротких позициях.

3. Ликвидные акции отличаются тем, что там более рыночные отношения и меньше подверженность манипуляции. Поэтому именно они могут рассматриваться как опережающий индикатор движения рынка. Так как на широких рынках объективные процессы всегда перебивают субъективные на длинной дистанции.

Когда-то же у нас должен завершиться бурный рост фондового рынка на фоне экономического упадка. Какое-то ещё время рынок может порасти (месяцы, полгода), но стратегический разворот уже начался.

( Читать дальше )

Является ли аукцион закрытия 21.09.2018 г. типичным для Московской биржи?

- 23 сентября 2018, 19:31

- |

Смотрим на график торгов в пятницу, 21 09.2018 г.

Задёрг в крайней правой части графика — это аукцион закрытия.

На нём всего за несколько минут цены на многие ликвидные бумаги («Сургутнефтегаз-ап», Сбербанк, «Алроса», ВТБ, «Фосагро», «Аэрофлот») были существенно отклонены от рыночных цен, сложившихся к этому моменту в ходе основных торгов, да ещё и в противоположном (!) направлении.

Вопросы к трейдерам с большим опытом наблюдений:

1. Часто ли происходит на аукционе закрытия столь существенный сдвиг котировок сразу по многим ликвидным акциям?

2. Что могло вызвать столь существенный сдвиг? Фактор пятницы? Или ещё что-то?

3. Зачем вообще был введён такой формат торговли как аукцион закрытия?

Пока что я склоняюсь к тому, что он нужен для того, чтобы, в случае необходимости, малыми объёмами и в отсутствие большинства участников рынка быстро отменять результаты основных торгов и рисовать любую цену на акции, в которых есть интерес манипуляторов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал