маныч-агро

Коротко о главном на 23.08.2021

- 23 августа 2021, 11:20

- |

Ставки купонов, даты и итоги размещений:

- ГК «САМОЛЕТ» установила ставку купона трехлетних облигаций серии БО-П10 на уровне 9,15% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. Объем размещения был увеличен с 10 млрд до 15 млрд рублей. Техразмещение запланировано на 25 августа. Организаторы: Альфа-банк, «ВТБ Капитал», Газпромбанк, Московский кредитный банк, Sber CIB и Совкомбанк.

- УК «ДОМИНИОН» установила ставку купона десятилетних облигаций серии БО-01 объемом 10 млрд рублей на уровне 14,25% годовых, купоны полугодовые. Выпуск будет размещен по закрытой подписке среди квалифицированных инвесторов. Присвоенный регистрационный номер — 4B04-01-69330-H. Номинал одной облигации — 10 млн рублей. Размещение запланировано на 25 августа на СПБ бирже.

- «Трейдберри» 24 августа разместит выпуск двухлетних коммерческих облигаций серии КО-П03 объемом 60 млн рублей. Ставка купона установлена на уровне 16% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. Номинальная стоимость одной облигации – 1 000 рублей. Цена размещения – 100% от номинала. Способ размещения – закрытая подписка.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 19.08.2021

- 19 августа 2021, 11:01

- |

Начало размещений, ориентир ставки купона и планы по IPO:

- Сегодня «Мираторг Финанс» начинает размещение трехлетних облигаций серии 001Р-01 объемом 3 млрд рублей. Ставка купона установлена на уровне 8,3% годовых и зафиксирована на весь период обращения, купоны полугодовые. По выпуску предусмотрено поручительство. Организатор — Россельхозбанк.

- Сегодня «Маныч-Агро» начинает размещение облигаций серии 01 объемом 200 млн рублей. Ставка купона установлена на уровне 12% годовых на весь период обращения, купоны ежеквартальные. Срок обращения облигаций — около 4,5 лет (1638 дней). Облигации будут размещаться по закрытой подписке среди квалифицированных инвесторов. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал».

- Московская биржа исключила облигации «Ред Софт» серии 002Р-01 из Сектора компаний повышенного инвестиционного риска и включила их в Сектор Роста в связи с получением рекомендаций Экспертного совета по листингу.

( Читать дальше )

Коротко о главном на 18.08.2021

- 18 августа 2021, 12:35

- |

Ставки купонов, планы по размещению и дефолт:

- «Мираторг Финанс» определил ставку купона по трехлетним облигациям серии 001Р-01 объемом 3 млрд рублей в размере 8,3% годовых. Ставка зафиксирована на весь период обращения, купоны полугодовые. Бумаги включены во Второй уровень котировального списка. По выпуску предусмотрено поручительство от АПХ «Мираторг». Техразмещение состоится 19 августа. Организатор — Россельхозбанк.

- «Маныч-Агро» установил ставку купона облигаций серии 01 объемом 200 млн рублей на уровне 12% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. Срок обращения облигаций — около 4,5 лет (1638 дней). Облигации будут размещаться по закрытой подписке среди квалифицированных инвесторов. По выпуску предусмотрена амортизация. Размещение выпуска начнется 19 августа.

( Читать дальше )

Скрипт заявки на участие в размещении облигаций ООО "Маныч-Агро" (ruBB, 300 м.р., 12,0/12,55%, 4,5 года). И календарь ближайших размещений

- 18 августа 2021, 10:52

- |

Скрипт заявки для участия в размещении второго выпуска ООО «Маныч-Агро». Размещение 19.08.2021:

— полное / краткое наименование: Маныч-Агро 02 / Маныч02

— ISIN: RU000A103K20

— контрагент (партнер): ИВОЛГАКАП (код контрагента MC0478600000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Удовлетворены будут заранее поданные заявки от квалифицированных инвесторов (на сегодня заявки полностью собраны).

Контакты клиентского блока ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 908 912 48 69

— dcm@ivolgacap.com, +7 495 150 08 90

Не является инвестиционной рекомендацией

@AndreyHohrin

( Читать дальше )

Маныч-агро опубликовал отчётность за первое полугодие 2021 года!

- 03 августа 2021, 12:07

- |

Компания показывает положительную динамику по основным финансовым показателям:

• Выручка 103.26 млн. (+120%)

• Чистая прибыль 24 млн. (+165%)

• EBIT 34.6 млн. (+44%)

• Капитал 803 млн. (+32%)

Отчётность на сервере раскрытия: Интерфакс – Сервер раскрытия информации (e-disclosure.ru)

/Облигации ООО «Маныч-Агро» входят в портфели PRObonds на 3% от активов/

Коротко о главном на 27.07.2021

- 27 июля 2021, 10:29

- |

Начало размещений, новые выпуски и программа:

- «Голдман Групп» сегодня начинает размещение облигаций на СПб бирже. Выпуск объемом 1 млрд размещается по открытой подписке сроком на пять лет. Номинал одной облигации — 1 тыс. рублей, ставка купона — 11,5% годовых. Организаторы размещения — ИК «Фридом Финанс» и «Юнисервис Капитал».

- Процедура банкротства МФК «Домашние деньги» продлевается еще на 6 мес по решению Арбитражного суда г. Москвы.

- «Маныч-Агро» зарегистрировал выпуск облигаций серии 01 в Банке России, срок обращения бумаг — 4,5 года. Ранее эмитент анонсировал размещение выпуска объемом 200 млн рублей. Облигации планируется разместить по закрытой подписке.

- Московская биржа зарегистрировала выпуск НПО «ХимТэк» серии 001Р-01. Бумаги включены в третий уровень листинга. Выпуск зарегистрирован в рамках программы облигаций объемом 2 млрд рублей.

( Читать дальше )

Коротко о главном на 08.06.2021

- 08 июня 2021, 10:35

- |

Начало размещений, ставка и новый выпуск:

- Сегодня «Бифорком Текнолоджис» начинает размещение выпуска трехлетних облигаций серии БО-П01 объемом 250 млн рублей. Ставка купона установлена на уровне 11,25% годовых и зафиксирована на первые два года обращения, купоны ежеквартальные. По выпуску предусмотрена оферта — через два года после размещения.

- Сегодня «Урожай» начинает размещение трехлетних облигаций серии БО-02 объемом 150 млн рублей. Ставка купона установлена на уровне 11,5% годовых. Ставка зафиксирована на весь срок обращения, купоны ежеквартальные.

- «Маныч-Агро» принял решение о размещении выпуска облигаций серии 01 на 200 млн рублей с возможностью досрочного погашения по усмотрению эмитента. Срок обращения выпуска — 4,5 года. Облигации будут размещаться по закрытой подписке среди квалифицированных инвесторов.

( Читать дальше )

Коротко о главном на 06.05.2021

- 06 мая 2021, 07:45

- |

Завершение размещения, подготовка к оферте:

- «Маныч-Агро» завершил размещение облигаций серии БО-01 объемом 300 млн рублей. В первый день торгов 30 апреля эмитент разместил 95% объема выпуска за 493 сделки, во второй день оставшиеся 5% выпуска выкуплены за 47 сделок. Организатором выступила ИК «Иволга Капитал».

- «Онлайн Микрофинанс» сообщило о замене агента по приобретению облигаций серии БО-01 в рамках оферты. «Ренессанс Брокер» выступит в качестве агента на ближайшей оферте 25 мая.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

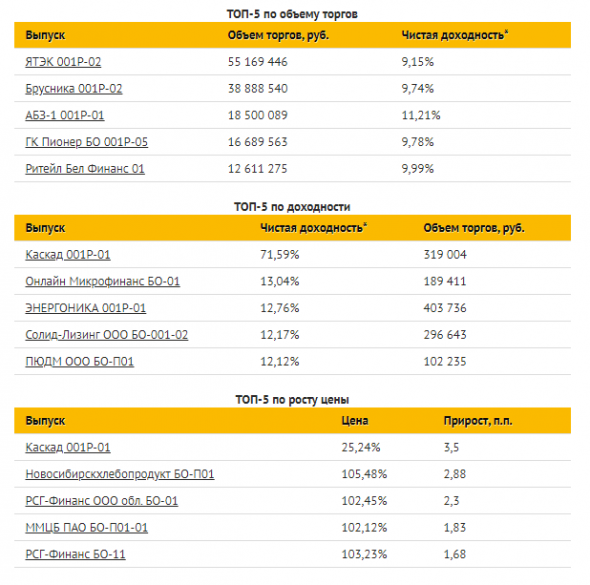

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 30.04.2021

- 30 апреля 2021, 07:28

- |

Начало размещений аграриев и ставка купона:

- Сегодня «Агрохолдинг «Солтон» начинает размещение выпуска облигаций серии БO-01 объемом 60 млн рублей на Московской бирже. Бумаги включены его в Третий уровень котировального списка, в Сектор ПИР. Ставка купона установлена на уровне 13% годовых и зафиксирована на весь срок обращения, купоны ежемесячные.

- Сегодня «Маныч-Агро» начинает размещение четырехлетних облигаций серии БO-01 объемом 300 млн рублей. Ставка купона установлена на уровне 12% годовых, купоны ежеквартальные. Номинальная стоимость каждой ценной бумаги — 1 000 рублей. Цена размещения — 100% от номинала. По выпуску предусмотрена амортизация — равномерная в последний год обращения. Бумаги включены в Третий уровень котировального списка, в Сектор ПИР.

- «Техно лизинг» установил ставку купона пятилетних облигаций серии 001Р-04 объемом 500 млн рублей в размере 10,75% годовых на весь срок обращения, купоны ежемесячные. По выпуску предусмотрена амортизация: в даты выплат 49-го, 53-го и 57-го купонов будет погашено по 10% номинала. Дата размещения — 12 мая.

( Читать дальше )

Коротко о главном на 29.04.2021

- 29 апреля 2021, 10:36

- |

Пополнение в рядах эмитентов:

- «Солтон» зарегистрировал выпуск облигаций серии БO-01 объемом 60 млн рублей на Московской бирже. Бумаги включены в Третий уровень котировального списка, в Сектор ПИР. Ставка купона установлена на уровне 13% годовых и зафиксирована на весь срок обращения, купоны ежемесячные. Дата начала размещения ценных бумаг — 30.04.2021.

- «Элит Строй» принял решение о выпуске трехлетних биржевых облигаций серии БО-01 объемом 1 млрд рублей. Планируется размещение по открытой подписке. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента.

- Кемеровский «Азот» зарегистрировал выпуск коммерческих облигаций серии 001КО-02. Номинальная стоимость каждой ценной бумаги — 1 000 долларов США. Количество купонных периодов — 17. Присвоенный регистрационный номер — 4CDE-04-10051-F-001P.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал