мировая экономика

Макро-сентимент в графиках | ChartPack #33 (09.10.2023)

- 09 октября 2023, 16:11

- |

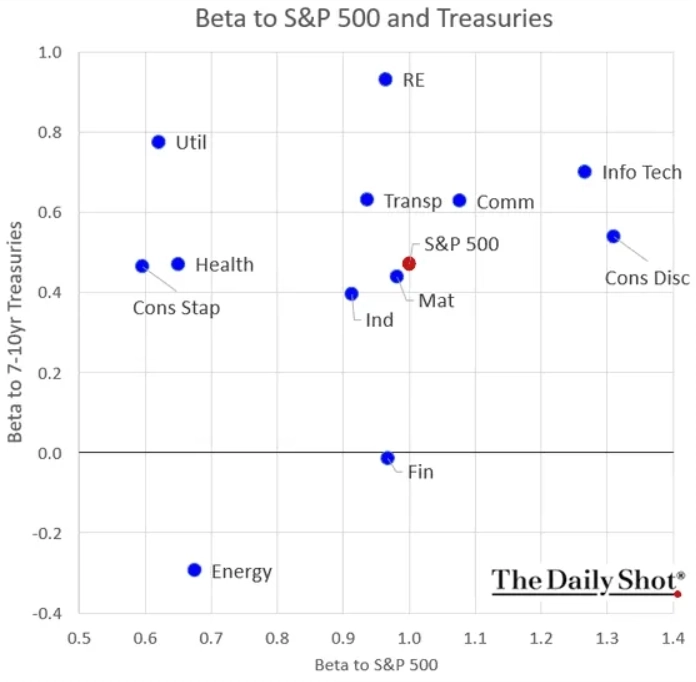

Чувствительность (бета) различных секторов к индексу S&P 500 и казначейским облигациям:

По вертикали — чувствительность к казначейским облигациям, по горизонтали — чувствительность к S&P 500

По вертикали — чувствительность к казначейским облигациям, по горизонтали — чувствительность к S&P 500

Макро

рынок по-прежнему видит примерно 50% вероятность очередного повышения ставки ФРС в ноябре:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Макрообзор № 40 (2023)

- 08 октября 2023, 16:59

- |

Пожалуй, главная тема обзора:

📈 Рост ВВП России в 2023 году. Всемирный банк прогнозирует рост на 1,6%, а президент Путин заявил о возможности роста на 3%. Это положительный сигнал, так как ранее все крупные организации прогнозировали падение.

===

Ниже оглавление и наш краткий дайджест обзора, а затем подробности по каждой новости с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- Сравнение динамики реальной денежной массы (РДМ) в четырёх странах (регионах) показывает: в России и Китае РДМ быстро растёт, в США и Еврозоне – сжимается.

- В Турции реальная денежная масса замедляет свой рост. Происходит это из-за роста инфляции и отсутствия реакции ЦБ Турции в виде ускорения роста денежной массы.

- В Индии по данным за июль реальная денежная масса сократилась впервые с 2017 года. Если сокращение продолжится, то рост ВВП Индии, по нашей оценке, начнёт замедляться.

Экономика России

- Всемирный банк (ВБ) последним из «большой четвёрки» организаций (ЦБ, правительство, МВФ, ВБ) сменил свой прогноз ВВП России 2023 года с падения (-0,2%) на рост (+1,6%).

( Читать дальше )

Экспресс-обзор за сентябрь 2023 (Мировая экономика)

- 07 октября 2023, 09:46

- |

Вот что выделил искусственный интеллект:

1. 🌏 Деловая активность в мировой промышленности продолжает снижаться, особенно в Еврозоне и Германии. Но растет в России, Китае и Индии.

2. 📈 Рост деловой активности в промышленности России до максимальных за последние 6 лет значений. Индекс PMI достиг 54,5 пунктов — это второе лучшее значение с марта 2011 года.

3. 🚗 Резкий рост рынка легковых и грузовых автомобилей в России. Продажи легковых выросли в 2,5 раза к сентябрю 2022 года, а грузовиков — в 2 раза. Это свидетельствует об оживлении спроса в экономике.

===

Полное оглавление обзора

===

Далее наш дайджест и подробности по каждой теме.

ДАЙДЖЕСТ

Мировая экономика

- Деловая активность в мировой промышленности снижается, прежде всего из-за стран Еврозоны. При этом в России, Китае и Индии активность растёт.

- В секторе услуг ситуация немного лучше, благодаря чему деловая активность в целом по мировой экономике пока растёт.

- Продажи грузовиков китайскими производителями (экспорт + внутренний рынок) выросли в сентябре на 55%.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #32 (06.10.2023)

- 06 октября 2023, 13:42

- |

Результаты опроса ритейл-инвесторов, в котором их попросили выбрать наиболее предпочтительные темы в их инвестиционной стратегии:

Результаты опроса

Результаты опроса

Макро

Глобальный экономический рост замедлился, поскольку сводный индекс деловой активности снизился до 50,5 в сентябре (50,6 ранее), сигнализируя о самом слабом росте за последние 8 месяцев:

( Читать дальше )

🌍 Мировой экспорт ➡️

- 06 октября 2023, 10:37

- |

В 2022 году общая стоимость экспорта мировых товаров достигла почти 25 трлн $.

С развитием международной торговли, последствиями глобализации и технологическим прогрессом мировая торговля увеличилась примерно на 300% за последние 20 лет.

В 2022 году 11 крупнейших мировых экспортеров отгрузили товаров на сумму 12,8 трлн $, что больше, чем весь остальной мир вместе взятый (12,1 трлн $).

Список возглавляет Китай, на долю которого приходится 3,6 трлн $, или 14% от общего объема экспорта. С 2009 года страна является крупнейшим экспортером товаров в мире.

🔝 10 стран экспортеров

1️⃣ 🇨🇳 Китай 3,6T $

2️⃣ 🇺🇸 США 2,1T $

3️⃣ 🇩🇪 Германия 1,7T$

4️⃣ 🇳🇱 Нидерланды 965B $

5️⃣ 🇯🇵 Япония 747B$

6️⃣ 🇰🇷 Южная Корея 684B$

7️⃣ 🇮🇹 Италия 657B $

8️⃣ 🇧🇪 Бельгия 633B $

9️⃣ 🇫🇷 Франция 618B $

🔟 🇭🇰 Гонконг 610B $

В 2022 году основными товарами, экспортируемыми из Китая в стоимостном выражении, были телефоны (включая смартфоны), компьютеры, оптические считыватели, интегральные схемы, солнечные диоды и полупроводники.

Двумя основными торговыми партнерами Китая являются соседние страны Япония и Южная Корея.

( Читать дальше )

Объём общемирового экспорта приближается к $25 трлн.

- 04 октября 2023, 20:26

- |

Благодаря развитию международной торговли, эффектам глобализации и прогрессу в области технологий мировая торговля выросла примерно на 300% за последние 20 лет.

💡 Топливный рынок России балансируется, обеспечивается необходимыми объемами, — Новак на совещании с нефтяниками

Вице-премьер считает запрет экспорта эффективной мерой и добавил цифры: запасы топлива на внутреннем рынке выросли на 430 тыс. тонн.

Он также отметил снижение биржевых цен до 20%. Правда сегодня Аи-92, Аи-95 и дизель вернулись к росту, их биржевая стоимость выросла примерно на 6%. 🤷♂️

— Меры эффективные, но не очень работают)

$LKOH $ROSN

💡 Brent падает ниже $89 впервые с сентября.

Новак заявил, что этой осенью наблюдается рекордный спрос на нефть. Об этом ранее говорили аналитики в Goldman Sachs — ожидается спрос на уровне 103 млн б/с и заметный дефицит к концу года.

#новости

Деловая активность в мировой промышленности по-прежнему снижается

- 04 октября 2023, 16:07

- |

Россия лидер по росту активности, Еврозона (и, в частности, Германия) – аутсайдер.

===

Индекс деловой активности в мировой промышленности (Global Manufacturing PMI) от J.P.Morgan в сентябре составил 49,1 пункта.

Источник: S&P Global

Индекс ниже 50 пунктов говорит о снижении деловой активности. Ниже этой отметки показатель находится уже 13 месяцев.

При этом в некоторых странах деловая активность растёт, например, в России (индекс 54,5).

Аутсайдером из крупных экономик в августе стала Германия (индекс 39,4 пункта; см. график).

( Читать дальше )

Макро-сентимент в графиках | ChartPack #31 (04.10.2023)

- 04 октября 2023, 10:40

- |

Топ-7 акций, которые выросли с начала года, показали прирост, превзошедший прирост ВВП большинства экономик мира:

Рост рыночной капитализации топ-7 акций с начала года по сравнению с ростом ВВП 7 крупнейших экономик

Рост рыночной капитализации топ-7 акций с начала года по сравнению с ростом ВВП 7 крупнейших экономик

Обзор рейтинга рыночной капитализации и ликвидности по отдельным криптовалютам от Keiko:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #30 (02.10.2023)

- 02 октября 2023, 18:15

- |

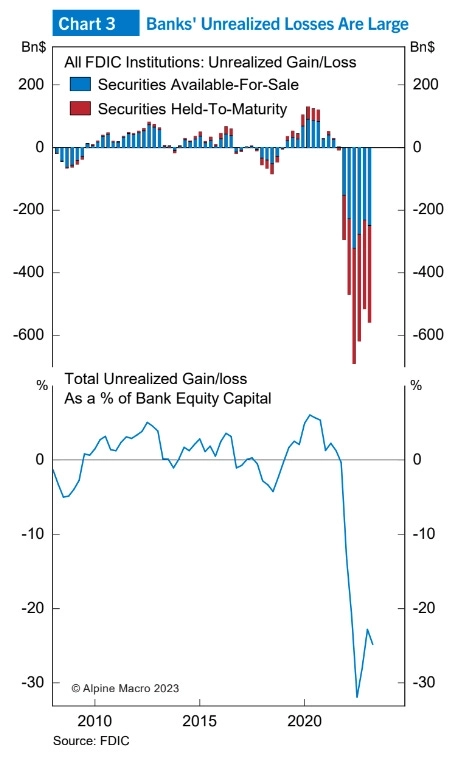

Во втором квартале 2023 года американские банки понесли нереализованные убытки по своему портфелю ценных бумаг почти на 600 миллиардов долларов. Это составляет почти 25% капитала банковской системы:

Нереализованные убытки банков и общее нереализованное изменение капитала в % от общего капитала банковской системы

Нереализованные убытки банков и общее нереализованное изменение капитала в % от общего капитала банковской системы

Российская нефть марки Urals торгуется значительно выше потолка в $60:

( Читать дальше )

Макрообзор № 39 (2023) Мировая экономика

- 02 октября 2023, 14:07

- |

Предлагаю вашему вниманию макрообзор за 39 неделю года.

Искусственный интеллект выделил две темы:

1. 🚚 Россия лидирует в рейтинге европейских рынков грузовых автомобилей по итогам 2 квартала 2023 года. Российский рынок в сентябре составит около 13 тыс. единиц (+66%).

2. 📈 Индекс базовых видов деятельности в России в августе установил новый абсолютный рекорд. Выпуск товаров и услуг вырос на 7,3% к августу 2022 года. Это свидетельствует о том, что экономический рост в России продолжается.

===

Ниже оглавление и наш краткий дайджест обзора, а затем подробности по каждой новости с иллюстрациями.

В этом обзоре много новостей по рынкам грузовых автомобилей, они вынесены в отдельную рубрику.

ДАЙДЖЕСТ

Мировая экономика

- В рейтинге стран мира по объёму денежной массы лидируют Китай и США. Россия не входит даже в десятку. Такое положение препятствует продвижению рубля как валюты международных расчётов.

- В США денежная масса продолжает падать как в номинальном (-3,7%), так и в реальном выражении (-7,1%). Рано или поздно, это начнёт сказываться на реальном секторе экономики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал