мировой финансовый кризис

Походу началось..

- 30 июля 2020, 21:26

- |

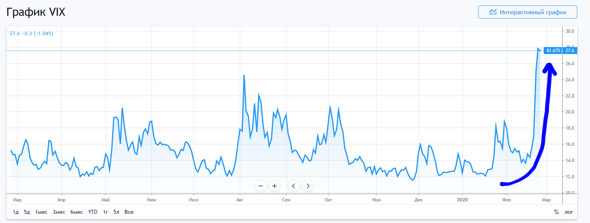

Вот он сегодня, стартовал, первое дуновение…

- комментировать

- ★1

- Комментарии ( 22 )

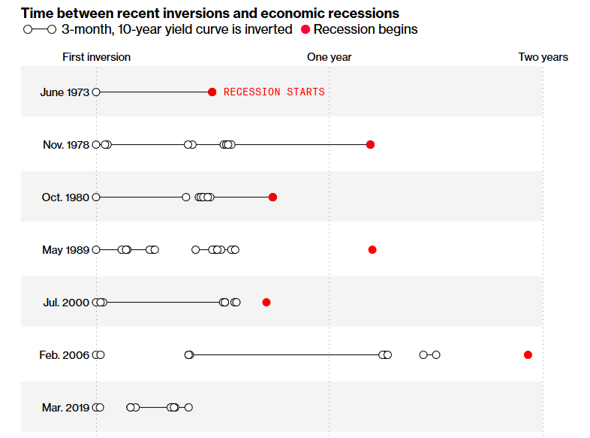

Инверсия в экономике США как опережающий индикатор наступления рецессии.

- 23 июня 2020, 10:32

- |

В прошлой статье «коронавирус это не кризис, а шок для мировой экономики». Я кратко описал опережающий экономический индикатор под названием «инверсия». В этой статье я хочу остановиться более подробно на его работе. Описать чем он может быть полезен. А так же высказать свое мнение по поводу того, что сейчас происходит в мировой экономике. И так «инверсией» называют ситуацию на рынке государственных облигаций США. Когда доходность десятилетних государственных облигаций США опускается ниже уровня доходности двухлетних государственных облигаций. «Инверсия» считается опережающим индикатором, сигнализирующим о приближении рецессии в экономике США. Так по оценкам экспертов инвестиционного банка Credit Suisse. Рецессии в экономике США наступают в среднем спустя двадцать два месяца после поступления сигнала «инверсия», с рынка государственных облигаций США. Посмотрите на схему под заголовком статьи. Это данные, собранные информационным агентством Bloomberg. На ней белыми кружочками обозначены «инверсии» а красными периоды начала рецессий в экономике США. На ней видно, что если «инвесрия» случилась в июне 1973-го года. То рецессия последовала в ноябре того же года. Таким образом, между сигналом «инверсия» и началом рецессии прошло пять месяцев.

( Читать дальше )

Коронавирус это не кризис, а шок для мировой экономики.

- 06 апреля 2020, 10:21

- |

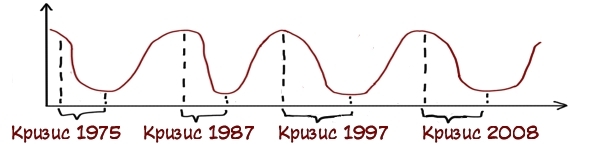

Посмотрите на график под заголовком. Этот график построен на основе циклов Жюгляра.

Фактически он повторяет график, который я дал в своем прогнозе третьего декабря прошлого года. Но с одним важным отличием. Я сделал новую отметку «Кризис 2020?». Обратите внимание на вопросительный знак. О том, почему я его поставил речь пойдет далее в этой статье.

И так — третьего декабря прошлого года я написал статью под заголовком «О достижении пределов роста в мировой экономике. Или основные признаки наступления нового мирового финансового кризиса». Где в качестве первого аргумента привел циклы Жюгляра. Согласно теории циклов Жюгляра, глобальные кризисы в мировой экономике наступают в среднем каждые десять лет. Фактически характерный период колебаний этих циклов составляет семь-двенадцать лет. С учетом того, что последний мировой финансовый кризис был в 2008-ом году. То, прибавив к этой дате двенадцать лет (крайний срок срабатывания циклов) получаем, что новый глобальный экономический кризис должен был наступить в этом году. О чем я написал в

( Читать дальше )

Китай — индекс производственной активности PMI упал до минимальных значений за последние двадцать пять лет. Из-за эпидемии коронавируса.

- 05 марта 2020, 08:50

- |

Посмотрите на график выше. Это график производственной активности Китая (China PMI). За период в последние двадцать пять лет. На нем я отметил два участка, где индекс PMI резко падал ниже отметки в пятьдесят пунктов. Считается, что падение индекса PMI ниже отметки в пятьдесят пунктов сигнализирует о снижении производственной активности. Первый участок, когда индекс PMI обвалился до отметки в районе сорока пунктов. Это мировой финансовый кризис 2008-го года.

Второй участок, когда индекс PMI обвалился до отметки в районе тридцати пяти пунктов. Этот обвал связан с эпидемией коронавируса в Китае. Она привела к тому, что в Китае стали проводиться карантинные мероприятия. Что привело к тому, что многие предприятия стали работать не на полную мощность. А некоторые и вовсе приостановили свою работу. Что привело к самому сильному падению индекса PMI за последние двадцать пять лет.

Это еще раз подтверждает, что у одной из крупнейших экономик мира наблюдаются серьезные проблемы. И, по моему мнению, до окончания эпидемии индекс PMI так и останется на отметках ниже пятидесяти пунктов. Так же, по моему мнению, это одна из причин резкого падения цен на нефть.

Про Китай, коронавирус и угрозу нового мирового финансового кризиса.

- 27 февраля 2020, 11:00

- |

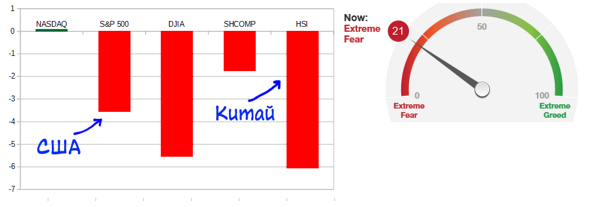

Посмотрите на картинку выше. Слева диаграмма отображающая закрытие фондовых индексов США и Китая с начала текущего года. Как видно на этой диаграмме все фондовые индексы США и Китая на данный момент ушли в красную зону. Кроме индекса, NASDAQ который находиться около нулевой отметки. А теперь посмотрите на картинку слева. Это индекс страха и жадности по версии CNN. В настоящее время он находиться в красной зоне. На отметке — экстремальный страх (Extreme Fear). И конечно сразу возникает два вопроса. Первый — в чем причина панических настроений? Второй, — какие из-за этого могут быть последствия? Об этом речь пойдет в этой статье.

( Читать дальше )

Индексы США и Китая закрыли год в зеленой зоне.

- 15 января 2020, 09:51

- |

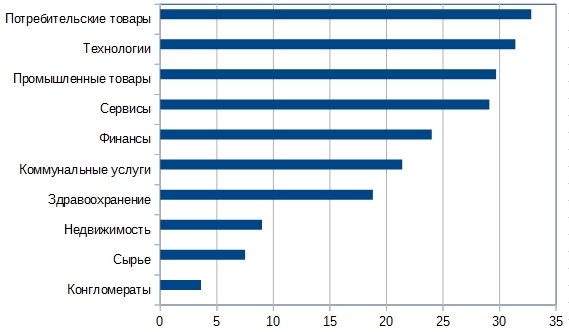

Посмотрите на диаграмму выше. На ней показано, как закрылись фондовые индексы США и Китая за уже прошедший 2019-ый год. Так индекс NASDAQ за прошлый год закрылся ростом, который превысил тридцать процентов. Одновременно индекс S&P 500 за прошлый год закрылся ростом, превышающим двадцать восемь процентов. В свою очередь индекс DJIA за тот же период закрылся ростом, превышающим двадцать два процента.

Если же говорить об фондовых индексах Китая то Shanghai Composite (SHCOMP) закрылся ростом, превышающим двадцать два процента. В то же время Hang Seng Index за тот же период закрылся ростом, превышающим девять процентов.

( Читать дальше )

О достижении пределов роста в мировой экономике. Или основные признаки наступления нового мирового финансового кризиса.

- 03 декабря 2019, 09:47

- |

Посмотрите на график под заголовком. Этот график построен на основе циклов Жюгляра.

Согласно теории этих циклов, глобальные экономические кризисы наступают примерно каждые десять лет. Большинство современных экономистов считает, что эти циклы имеют характерный период семь-одиннадцать лет. Хотя есть и те, кто считает, что цикл длиться

семь-двенадцать лет. Если брать за точку отсчета 1975-ый год, когда уже заканчивался самый крупный в истории энергетический кризис. То следующий наступил уже в 1987-ом году, двенадцать лет спустя, когда произошел крупный обвал фондового рынка США. Еще десять лет спустя в 1997-ом году начался азиатский кризис. Спустя одиннадцать лет в 2008-ом году, начался мировой финансовый кризис. Если продолжать следовать этой логике, то крайние сроки наступления нового кризиса это текущий или следующий год. Я думаю, что всем ясно, что в этом году его уже не будет. Но наступление кризиса в следующем году, по моему мнению, вполне возможно. И тут дело не только в экономических циклах. Есть и другие признаки приближения глобальной рецессии. О том каковы эти признаки речь пойдет в этой статье.

( Читать дальше )

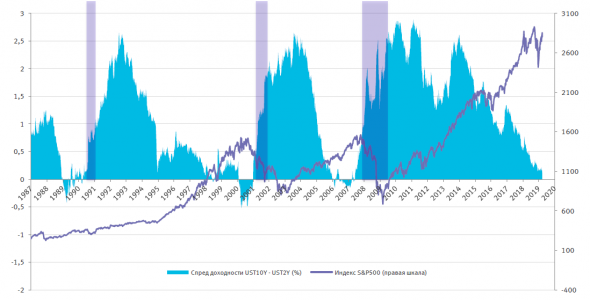

Инверсия UST давит на индексы, но рынок еще может подрасти

- 26 марта 2019, 10:20

- |

В пятницу, 22 марта, по рынкам рисковых активов прокатилась волна распродаж, события развивались по сценарию декабря 2018 года. Американский фондовый индекс S&P 500 завершил сессию падением на 1,9% до 2800,7 пунктов.

Формальной причиной снижения стала публикация Markit предварительного композитного индекса деловой активности по США за март. Слабая макростатистика срезониловала с сузившимся спредом между доходностями двухлетних и десятилетних американских гособлигаций. Данный спред стал минимальным за десятилетие и составил всего 0,11 процентного пункта.

После того как он сократится до нуля и далее уйдет в отрицательную область, в США через некоторое время может наступить рецессия, что хорошо подтверждается имеющимися историческими данными.

Моменты инверсии кривой доходности гособлигаций США, динамика котировок индекса S&P500 и периоды рецессии:

Источники: ФРС, Reuters, расчеты Открытие Брокер

( Читать дальше )

Когда действия ФРС приведут к рукотворному глобальному финансовому кризису

- 29 декабря 2018, 12:30

- |

Расскажу, как именно идущее сейчас полным ходом повышение ставки ФРС рано или поздно приведет к рукотворному экономическому кризису в США и, возможно – во всем мире:

В соответствии с законом «О Федеральной резервной системе», американский регулятор таргетирует:

☑️Умеренные долгосрочные процентные ставки. В перспективе ФРС ожидает ставку федеральных фондов 2,8% годовых (сейчас соответственно 2,375%).

☑️Ценовую стабильность. Инфляция PCE price index (учитывает изменение структуры потребления и лучше отражает динамику стоимости жизни) в долгосрочной перспективе должна быть 2% в год (сейчас составляет 1,9%).

☑️Максимальную занятость. В долгосрочной перспективе ожидается безработица на уровне 4,4% (сейчас составляет 3,7%).

Сейчас американская экономика и финансовый рынок имеют тенденцию к перегреву. С точки зрения своих таргетов ФРС видит, что некий условный общий спрос на товары/услуги слишком высок и безработица скоро окажется вблизи неестественно низкого уровня, а инфляция в перспективе может возрасти до неприемлемо высокого уровня. Чтобы справиться с будущим перегревом – нужно ужесточать монетарную политику повышая краткосрочные ставки. Долгосрочные ставки при этом почти не меняются. Они больше зависят от долгосрочного таргета центрального банка инфляции, чем от текущих решений по ставке фондов.

( Читать дальше )

Как сохранить деньги владельцам ИИС

- 26 ноября 2018, 13:18

- |

1) FinEx Gold ETF USD (USD);

2) FinEx MSCI USA Information Technology UCITS ETF (USD).

Оба можно купить за рубли через ИИС. В случае глобального кризиса должна сыграть позиция в золоте, а в случае стабильности IT гиганты принесут валютный доход. Что ещё можно включить в портфель на срок около года-двух для страховки:

1) От мирового кризиса?

2) От падения рубля?

P.S. Вариант купить золотые монеты и переехать в сибирские леса не предлагать.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал