ммк

НЛМК, Северсталь, ММК результаты за 2020

- 11 февраля 2021, 12:58

- |

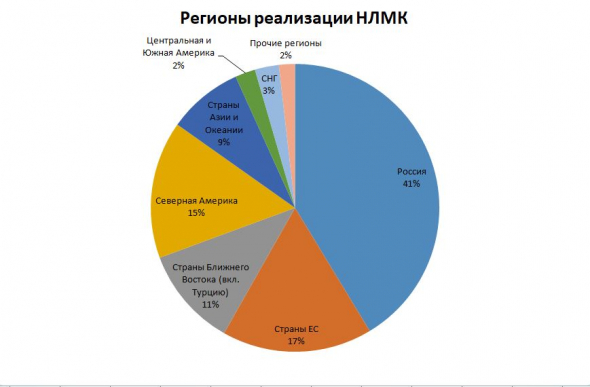

Сравним результаты НЛМК с Северсталью и ММК.

Посмотрим на показатели рентабельности капитала.

В явных лидерах Северсталь и если посчитать, что расходы на капитал у всех компаний одинаковые, то остается лишь посчитать рыночную стоимость этого капитала и вывести лидера, но на самом деле это не так. Долга у ММК практически нет, поэтому стоимость её капитала и требуемая доходность должна быть выше. Поэтому позиции ММК ухудшаются ещё сильнее.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Рынок очень благосклонен к стратегическим планам Полиметалла - Атон

- 10 февраля 2021, 17:29

- |

Мы рассчитываем приведенную стоимость возможностей роста (PVGO) и оцениваем потенциальные несоответствия в оценке.

Северсталь", «ФосАгро» и «Полюс» представляются нам привлекательными по PVGO, что поддерживает наши рейтинги ВЫШЕ РЫНКА.

Приведенная стоимость возможностей роста (PVGO): что это? Рыночную стоимость публичных компаний можно разделить на два компонента. Первый отражает исторические инвестиции компании, т.е. прибыль от уже имеющихся активов. Второй компонент учитывает будущую деятельность компании, т.е. приведенную стоимость возможностей роста. Вес второго компонента в оценке обычно выше для компаний на ранних стадиях развития (которые пока не генерируют устойчивой выручки), а также для секторов роста, таких как ИТ и биотехнологии.

«Северсталь», «ФосАгро» и «Полюс»: привлекательны по PVGO. Сталь: Северсталь представляется недооцененной по показателю PVGO/Рыночная Стоимость Акций против аналогов, поскольку рынок в настоящий момент приписывает нулевую стоимость стратегическим планам компании, которые нацелены на рост EBITDA на $0.7 млрд к 2023 (против 2019) за счет капзатрат, оптимизации портфеля и партнерств. Мы считаем такую оценку неправильной, учитывая, что Северсталь имеет большой опыт достижения своих стратегических целей. У Евраза этот коэффициент также мал – всего 8%, но мы считаем, что это частично объясняется зависимостью его ключевых инвестиционных проектов от конъюнктуры рынка. Показатели PVGO/Рыночная Стоимость у НЛМК и ММК составляют 34% и 18% соответственно. PVGO ТМК отрицательная, поскольку стоимость ее текущих активов превышает рыночную капитализацию в $825 млн на 26%. На наш взгляд, это связано с опасениями рынка, что компания может в конечном итоге стать частной.

( Читать дальше )

ММК - разбор финансовой отчетности по МСФО за 2020 год

- 08 февраля 2021, 18:25

- |

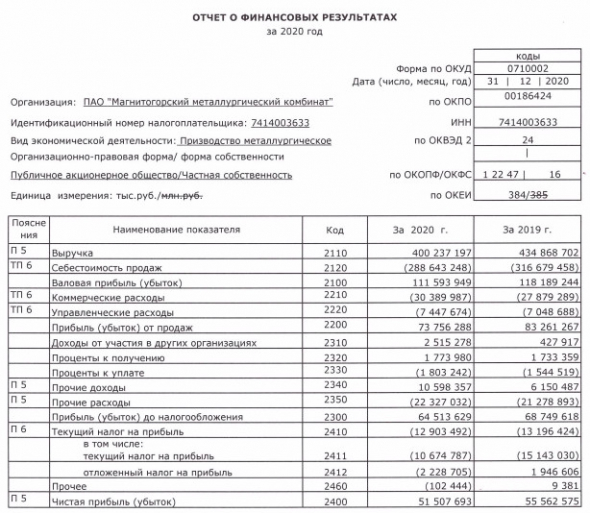

Первой компанией, отчитавшейся по результатам 2020 года, выступила ММК. Я недавно делал сравнительный разбор производственных результатов, который можете прочитать в статье. Выводом было то, что металлурги вторую половину года завершили на позитивной ноте. В этой статье давайте посмотрим на консолидированные результаты за весь год и решим, стоит ли покупать ММК в свой портфель.

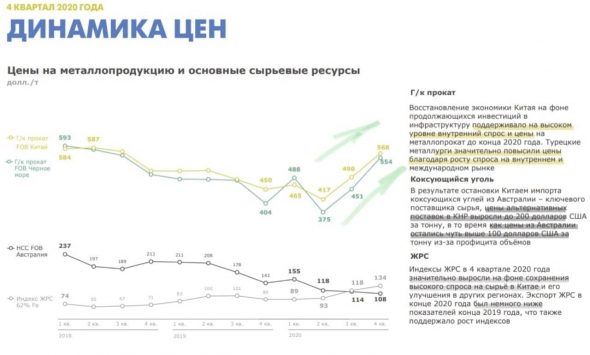

Выручка компании в 2020 году составила $6,4 млрд, сократившись на 15,5%. Если в 4 квартале наблюдался рост цен на стальную продукцию и увеличение объемов продаж, то в целом, в 2020 году ухудшение рыночной конъюнктуры в связи с пандемией имело негативный эффект. Сильный рост цен на металлопродукцию в конце года поддержит результаты и в первом квартале.

Руководству компании удалось сдержать рост себестоимости реализации в отчетном периоде за счет сокращения расходов на закупку сырья. По итогам года она сократилась на 17%. Операционные расходы остались на уровне прошлого года. Это позволило сократить отставание по чистой прибыли. Однако, значительное снижение выручки утянуло чистую прибыль на $0,6 млрд. Дополнительное давление создали курсовые переоценки в $0,1 млрд.

( Читать дальше )

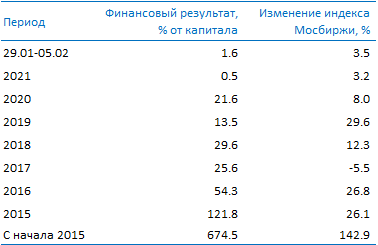

Усиленные Инвестиции: обзор за 29 января - 05 февраля

- 08 февраля 2021, 15:25

- |

Уважаемые коллеги, представляем итоги последней недели:

- Портфель вырос на 1.6% (+1.4% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи +3.5%

Evraz -0.9% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 9.5% от совокупного - По основным компаниям изменения: QIWI +4.9%, Норникель +4.6%, Полиметалл +2.1%, Полюс +2.1%, М.Видео +2.0%, Северсталь +1.9%, Магнит +1.5%, Фосагро +1.4%, Русагро +0.9%, ММК +0.5%, НЛМК +0.4%, Лента +0.1%, X5 -1.4%, Петропавловск -3.0%

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

Фундаментальные показатели компаний , на что нужно обратить внимание

- 07 февраля 2021, 08:15

- |

Фундаментальные показатели.

Сегодня мы поднимем тему о важных фундаментальных показателях.

На что смотреть и на что обращать внимание? И наоборот, что может ввести в заблуждение.

И так начнем:

1. Market cap Первое на что мы смотрим, это рыночная капитализация компании стоимость объекта, рассчитанная на основе текущей рыночной цены. Этот финансовый показатель используют для оценки совокупной стоимости рыночных инструментов, субъектов и рынков.

( Читать дальше )

Виртуальный тур по ММК. Часть 4. Производство броневой стали и вклад в достижение Победы в Великой Отечественной войне

- 05 февраля 2021, 15:39

- |

Мы продолжаем рассказывать о самых интересных моментах становления стальной промышленности в России.

Наш новый виртуальный тур посвящен рассказу о производстве броневой стали и вкладе магнитогорцев в достижение Победы в Великой Отечественной войне.

Приятного просмотра!

( Читать дальше )

ММК. Обзор бизнеса и результатов 2020г.

- 05 февраля 2021, 13:01

- |

ММК входит в тройку крупнейших по капитализации российских предприятий чёрной металлургии с полным производственным циклом. Основным рынком для компании является Россия на котором она реализует 80% своей продукции. К недостаткам можно отнести ее зависимость от цен на сырье (коксующийся уголь и железная руда), изменение цен которых приводит к изменению маржинальности EBITDA.

Капитализация компании составляет – 594,3 млрд. руб.

Структура акционерного капитала:

Рашников В.Ф. — 84,7%

Free Float – 15,3%

Текущие мультипликаторы:

P/E = 13,3 (среднее за 5 лет — 7,9)

EV/EBITDA = 5,4 (среднее за 5 лет — 3,9)

ND/EBITDA = 0,07. У ММК самый низкий показатель долговой нагрузки среди всех металлургических компаний.

ROE = 12,76% при среднем за 5 лет 21,36%

Финансовые показатели по итогам 2020 года:

Выручка сократилась на (15,5% г/г) до $6 395 млн. Основная причина — ухудшение рыночной конъюнктуры и плановая реконструкция стана 2500 г/п.

EBITDA сократилась на (17% г/г) до $1 492 млн.

( Читать дальше )

Дивидендная доходность акций ММК в 2021 году может быть на уровне 14% - Sberbank CIB

- 04 февраля 2021, 13:28

- |

Выручка компании по итогам 4К20 выросла на 18% по сравнению с 3К20 до $1,85 млрд, что соответствует нашим оценкам и консенсус-прогнозу. EBITDA в 4К20 составила $474 млн, это на 35% больше, чем кварталом ранее и на 10% выше, чем наш прогноз (рост денежных затрат оказался слабее, чем мы ожидали). Эффект от повышения цен на железную руду и лом был частично нивелирован благодаря тому, что программа оптимизации позволила сэкономить $23 млн, и в итоге денежные затраты на производство слябов составили $285 на тонну, что всего на 8,4% выше, чем в 3К20.

Как мы и предполагали, свободные денежные потоки были слабыми: $125 млн при доходности 1,6%. Это обусловлено сезонным повышением капиталовложений: в 4К20 они выросли на 44% относительно предыдущего квартала, составив $229 млн, а по итогам года — $694 млн, в соответствии с нашими ожиданиями. Свою роль также сыграло увеличение оборотного капитала на $50 млн. Совет директоров ММК рекомендовал выплатить за 4К20 дивиденды в размере 0,945 руб. на акцию, что по текущему курсу USD/RUB предполагает выплату за квартал $139 млн (при доходности 1,8%).

( Читать дальше )

Дивиденды ММК: в 2021 году должен быть рост

- 04 февраля 2021, 12:46

- |

ММК рекомендовал дивиденд в ₽0,945 на акцию за IV квартал 2020 года. Текущая ДД=1,8%. Суммарно выплаты составят 114% от свободного денежного потока, что выше уровня дивидендной политики — 100% при коэффициенте Чистый долг/EBITDA<1. По итогам всего 2020 года дивиденды составили ₽3,94 на акцию, сократившись на 26%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал