монетарная политика

Анализ ВВП. Сторона спроса.

- 12 марта 2019, 17:23

- |

В данном видео я поверхностно знакомлю Вас с понятием спроса в структуре ВВП.

В этом видео Вы найдете:

1) Краткая история экономических циклов

2) Структура спроса в экономике и зачем ее анализировать

3) Основные показатели измеряющие динамику спроса

4) Макроэкономические показатели влияющие на на уровень спроса.

5) Знакомство с ресурсом для макроэкономического анализа. Трейдингэкономикс.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

Денежный рынок США. Обзор недельных данных.

- 21 декабря 2018, 14:35

- |

Всем привет.

Уходит архиважная неделя, на которой прошло заседание Американского регулятора. Участники рынка, на мой взгляд, отреагировали неадекватно. Фактический, появились намеки и конкретные действия по запуску стимулирующей политики ФРС.

Ставки денежного рынка все никак не снизятся. В то время как ставки рынка капиталов притормозили со снижением.

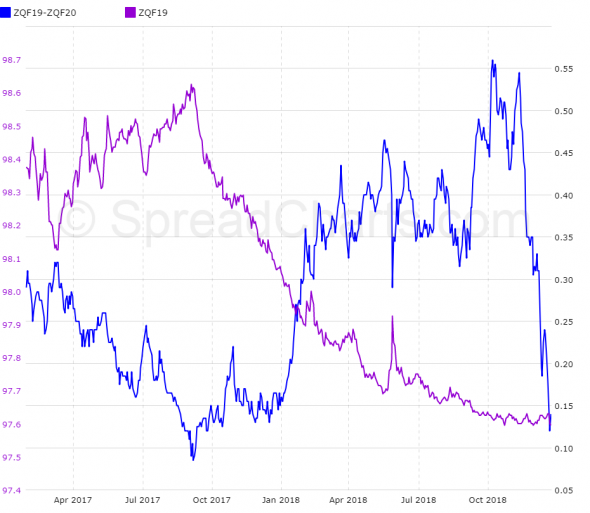

На первой картинке годовой спред на фьючерсном рынке на короткие векселя США (30 дней) облигации — синяя линия. Сиреневая — фронтальный фьючерс.

Как видно с картинки, связь обратно пропорциональная, т.е. мы уже в спреде рухнули, фьюч должен начать расти, а значит ставки денежного рынка пойдут снижаться.

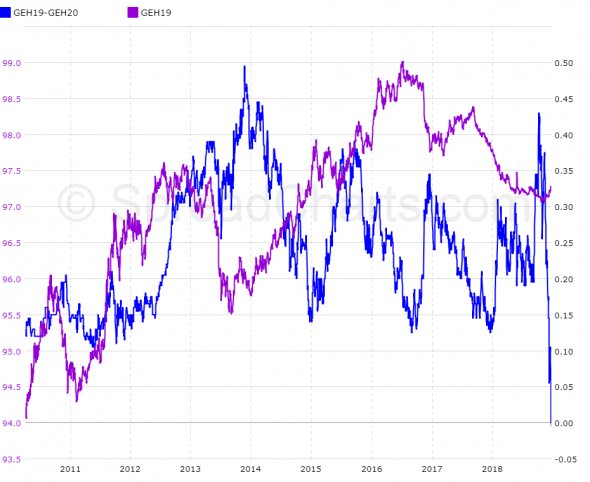

На следующей картинке тоже самое по Евродоллару (ставка Либор).

( Читать дальше )

На финансовом рынке произошло знаменательное событие

- 10 декабря 2018, 20:31

- |

Под влиянием последних «голубиных» комментариев председателя ФРС Пауэлла и негативной мировой макроэкономической статистики (и не забываем про торговую войну между США и Китаем) инвесторы оценивают вероятность ужесточения монетарной политики в 2019 году от ЕЦБ выше чем для ФРС! Расчет произведен исходя из календарных спредов для инструментов Euribor и Eurodollar (зеленая линия — вероятность повышения ставок для ФРС, красная — для ЕЦБ):

(Вероятность повышения ставок в 2019 году для ЕЦБ выше чем у ФРС)

Величина спреда между фьючерсами на евродоллар (ставка по долларовым вкладам в Европе, а не этот ваш форексный EURUSD) c датой экспирации в декабре 2019 (EDZ9) и 2018 (EDZ8) года составляет всего 0,08% хотя совсем недавно в октябре доходила до 0,6%! По сути, участники рынка уже вообще не ждут от ФРС повышения ставок в следующем году. Так что дыхание финансового кризиса 2019 становится все более и более ощутимым…

____

мой блог/яндекс-дзен

Взаимосвязь коррупции и слабости национальной валюты

- 06 сентября 2018, 21:29

- |

Я думаю, всё просто, когда зарабатывают на воровстве, то вору неважен курс, ты ведь ещё своруешь/отожмёшь сколько хочешь или получишь госзаказ какой хочешь. Короче говоря, легко восполнишь свои потери. А вот если ты зарабатываешь честным трудом, то ты понимаешь, что ослабление валюты приводит к падению твоего дохода, который трудно как-то компенсировать. Приходиться думать «как спасти свои сбережения, в чём хранить?» А если ты коррупционер, то можешь хранить деньги в национальной валюте и честно в СМИ заявлять, что хранишь в национальной валюте и призывать сограждан поступать также.

Рацпредложение по монетарной политике России

- 18 августа 2018, 22:23

- |

Я глубоко убежден, что Россия должна выпускать банкноты следующих номиналов:

100 руб.

200 руб.

300 руб.

400 руб.

500 руб.

600 руб.

700 руб.

800 руб.

900 руб.

1000 руб.

5000 руб.

10000 руб.

И тогда весь мир будет нам завидовать.

P. S. А, еще забыл о своей древней мечте. Нам нужно обязательно выпускать монеты в 72 рубля 15 коп., 139 рублей 02 коп. и просто 854 рубля. Все коллекционеры мира тогда точно будут дрочить на них.

Связь инфляции с безработицей

- 08 декабря 2017, 15:14

- |

Принцип тут примерно таков:

При условии стабильности производства при неизменном, достаточно высоком уровне зарплат, у пролетариата могут образовываться накопления, а вследствие этого появляется возможность меньше работать. Из-за этого может случится ситуация профицита предложения рабочих мест, и соответственно, спад производства(к примеру, часть работающих женщин могут стать домохозяйками). И, более того, это приведет к дальнейшему росту зарплат из-за повышенного спроса на рабочую силу. Этого на практике никогда не случается.

В сущности, это противоречит законам рынка, так как на рынке медвежий тренд рано или поздно должен сменяться бычьим и наоборот.

Не происходит это именно потому, что ростовщики не спят:)

Как только уровень безработицы падает, она подстегивается эмиссией: увеличение денежной массы порождает волну инфляции, сбережения обесцениваются, и спрос на рабочие места вновь возрастает. Засчет этого этот спрос никогда не достигает нулевой точки и тренд не идет в противоположном направлении.

Незнаю, может ли спекулянт из этого извлечь какую-то выгоду, но само это явление любопытное

Цель на ужесточение монетарной политики

- 11 сентября 2017, 13:50

- |

Примерно месяц назад я написал статью о том, что мы с вами находимся на пороге разворота монетарных политик со смягчения на ужесточение: Период мягких монетарных политик подошёл к концу? И спустя этот месяц рынок получил дополнительные подтверждающие тому факторы. Так, ЕЦБ на последнем заседании не назвал точные даты и меры сворачивания программы количественного смягчения, но несколько вариантов уже есть. А на последнем заседании Банка Канады, было принято решение о продолжении ужесточения политики и в этот раз с 0.75% до 1.00%. Помимо этого, на последних заседаниях РБНЗ и РБА также было сделано заявление о пересмотре монетарной политики исходя из рыночных тенденций.

Что ж, постепенно мы будем становится свидетелями новой восьмилетки, только в этот раз уже в сторону ужесточения.

Таблица 1. Текущие процентные ставки ключевых Центробанков

( Читать дальше )

Дойче банк предлагает ЕЦБ изменить политику

- 06 сентября 2017, 11:36

- |

Цитата: «Несмотря на сильный евро, эра дешевых денег в Европе должна быть окончена».

По-моему, комментарии не требуются.

Новая монетарная политика: грандиозный проект Китая

- 28 августа 2017, 14:49

- |

- ЦБ Китая планирует масштабную модернизацию монетарной системы

- Вместо количества денег и притока капитала Пекин ориентируется на четкие ставки и контроль

- Китай стремится к медленному и поэтапному реформированию

Более двух тысячелетий назад император Цинь Шихуанди был первым, кто смог объединить Китай, правда с помощью беспощадного террора и захватнических войн. Снискавший известность началом строительства Великой китайской стены и захоронением заживо ученых он получил новый предмет гордости: центральный банк Поднебесной позаимствовал его метод возведения национальной дорожной сети для объяснения своей новой монетарной системы.

В сообщении от 11 августа Народный банк КНР привел изречение Циня о строительстве дорог в отношении экономики: должны быть «снесены горные вершины и выровнены долины» для управления ликвидностью.

( Читать дальше )

Йеллен и Трамп

- 27 августа 2017, 18:49

- |

Подробнее: http://www.vestifinance.ru/articles/90143

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал