Блог им. Denis78

Цель на ужесточение монетарной политики

- 11 сентября 2017, 13:50

- |

Примерно месяц назад я написал статью о том, что мы с вами находимся на пороге разворота монетарных политик со смягчения на ужесточение: Период мягких монетарных политик подошёл к концу? И спустя этот месяц рынок получил дополнительные подтверждающие тому факторы. Так, ЕЦБ на последнем заседании не назвал точные даты и меры сворачивания программы количественного смягчения, но несколько вариантов уже есть. А на последнем заседании Банка Канады, было принято решение о продолжении ужесточения политики и в этот раз с 0.75% до 1.00%. Помимо этого, на последних заседаниях РБНЗ и РБА также было сделано заявление о пересмотре монетарной политики исходя из рыночных тенденций.

Что ж, постепенно мы будем становится свидетелями новой восьмилетки, только в этот раз уже в сторону ужесточения.

Таблица 1. Текущие процентные ставки ключевых Центробанков

Предлагаю вкратце рассмотреть текущую ситуацию по каждому из Центробанков в таблице и факторы, которые могут влиять на дальнейшее решение.

ФРС

Джанет Йеллен& CO. будут продолжать держать курс в сторону высоких ставок. Да что уж там говорить, если они первые, кто развернул свой фрегат в данную зону. По состоянию на сегодняшний день примерно 30% игроков рынка ожидают повышение ставки до 1.5% уже в декабре текущего года (согласно данным от CME). Безусловно к декабрю этого года данная цифра будет только расти. И уход с поста Йеллен по истечению срока не станет помехой в дальнейшем ужесточении. Инфляция достигла своих значений в 2% годовых, а базовая так вообще перевалила за эту цифру. Рынок труда более чем здоров и держится ниже целевых 5% уже длительное время. Сейчас же вопрос номер один – это баланс ФРС, который нужно постепенно сокращать, а только потом инфляцию и рынок труда. Этим можно и объяснить уже слабую волатильность валютного рынка в период публикации этих данных (под слабоватой я имею ввиду снижение с охвата в 100 пунктов до 50 при публикации данных Nonfarm).

ЕЦБ

Последнее заседание от 07.09 не вызвало никаких особых сюрпризов. Но и четкости также не внесло. То, что ЕЦБ будет сокращать программу QE – это факт. Но каким же способом? Для достижения этой цели у них есть несколько вариантов: сокращение объёмов выкупа с 60 млрд евро до 40 и продление до середины 2018 или же построенное сокращение с 60 до 40 и затем до 20 и 0, но также с продлением уже до конца 2018 года. Лично я думаю, что они пойдут вторым вариантом. А что касается традиционных методов монетарной экономики, то нулевая ставка будет держаться ещё как минимум полгода. А первые намёки или вовсе изменение мы сможем увидеть на мартовском заседании 2018 года. Но как бы там ни было, курс денежно-кредитной политики также разворачивается.

Банк Англии

Что касается данного регулятора, то здесь пока об ужесточении монетарной политики можно не думать. Все дело в том, что пока будет длиться процесс выхода Великобритании из состава ЕС, лучше удержать курс на низких отметках. А для этого следует придерживается монетарной политики. К тому же, если все же придётся выплачивать средства за выход, то с помощью QE и той же низкой процентной ставки это можно будет осуществить куда более просто и безболезненно. Поэтому скорее возможен паритет между евро и фунтом, нежели долгожданный 1:1 евро с долларом.

Банк Японии

Также, как и Банк Англии вряд ли в ближайшее время станет на тропу ужесточения. Ведь даже отрицательная ставка, а также вливание денег в экономику не позволяет достичь нужных результатов по инфляции и экономическому росту. Внутренний рынок насыщен товарами и предложение на рынке идёт в ногу со спросом. Поэтому и цены стабильно держатся на одном уровне. А вот внешние вливания только поступают, так как в момент повышенных рисков консерваторы не прочь вложить средства в валюту-убежище, в которую превратилась иена. И даже несмотря на отрицательные ставки, часть готовы инвестировать под минусовый процент, чтобы обеспечить себе сохранность капитала.

ШНБ

Текущая ситуация очень напоминает Банк Японии, ведь часть активов направляется и в этот регион в момент повышенных рисков. И также внутренний рынок находится в боковой тенденции. Люди не активно прощаются с франком при его снижении, тем самым не провоцируя рост стоимости товаров. Но уже уровень потребительских цен вернулся с отрицательной зоны в положительную (0.1%). Все дело в том, что в отличии от ситуации с Японией, Швейцарии на помощь приходит рынок ЕС. Если Европа начнёт повышать ставки, то товары из Швейцарии будут «дешёвыми» на фоне изменения EURCHF. Так, внешний спрос на швейцарские товары со стороны ЕС растёт. А самим предпринимателям и экономики Швейцарии это только играет на руку, ведь темпы ВВП растут и данные экспорта демонстрируют положительную динамику. И если говорить об изменении монетарной политики, то в этом случае не будет приниматься никаких мер, пока ЕС основательно не перейдёт на ужесточение. В таком случае, для сохранения маржи и ШНБ может начать постепенно ужесточать политику.

Банк Канады

6 сентября данный регулятор уже во второй раз принял решение об ужесточении монетарной политики, повысив ставку до 1%. Ход здесь понятен: рынок труда также находится на удовлетворительном уровне, а цены на нефть на протяжении года более-менее стабильны. Или как минимум выше заложенных $48 за бочку в бюджет. Инфляция и ВВП также демонстрируют целевые показатели, которые ставил цели перед собой Центробанк. В этом плане Банк Канады сумел всех удивить, ведь пока все смотрели на политику США и ЕС, Канада постепенно выполняла свой внутренний план. Ну и безусловно уже взяла курс на ужесточение.

Резервные Банки Австралии и Новой Зеландии

Сразу можно описать эти два регулятора, ведь, как правило, «мы с Тамарой ходим парой». Обе сырьевые экономики пытаются снять с себя это бремя. Как мы знаем, Австралия уже несколько лет пытается отвязаться от цен на золото. И как видим, ей это удаётся. Сейчас на первый план выходят показатели баланса, а также базовой инфляции. Также отмечу, что сами Центробанки так и не вошли в зону «ультра низких» процентных ставок, а поэтому данные регуляторы, скорей всего, будут принимать решение об изменении процентных ставок только на основе мирового направления для поддержания своего курса.

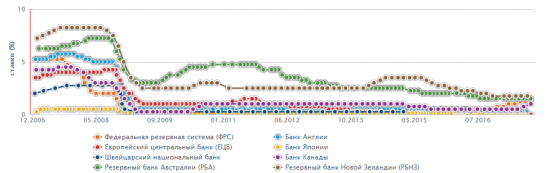

Рис.1 Динамика процентных ставок ключевых Центробанков

В сухом остатке

К концу текущего года мы вполне можем стать свидетелями очередного повышения ставки от ФРС, а также уже готовых решений ЕС. Поэтому уже сегодня можно с большой уверенностью утверждать, что все же курс на ужесточение взят.

теги блога Повторенко Денис

- Apple

- AUDCAD

- audjpy

- audnzd

- audusd

- bitcoin

- Brent

- CADJPY

- Cisco

- DCF

- Dow Jones

- dropbox

- EURAUD

- EURCAD

- EURGBP

- EURJPY

- EURNZD

- EURUSD

- fedex

- forex

- gbpjpy

- GBPUSD

- Gold

- GoPro

- IT

- long

- NASDAQ

- Nike

- NVDA

- NZDJPY

- NZDUSD

- Profitable Day

- ProfitableDay

- ProfitableDay.biz

- QE

- S&P500

- S&P500 фьючерс

- short

- signal

- UKOIL

- USA

- USDCAD

- usdchf

- usdjpy

- usdjpy прогноз

- USDRUB

- Visa

- Walt Disney

- WTI

- xauusd

- Агропромышленный комплекс

- акции

- анализ

- анализ отчета

- аналитика

- ЕС

- ЕЦБ

- Золото

- ИГИЛ

- инестиции

- Иран

- какао-бобы

- Китай

- Кофе

- криптовалюта

- кукуруза

- ликбез

- мнение по рынку

- Монетарная политика

- НБК

- Нефть

- новости

- обзор рынка

- опек+

- отчетность компаний

- полезное

- прибыль

- прогноз

- пшеница

- Саудовская Аравия

- Сахар

- сделка

- серебро

- сигнал

- соевые бобы

- технический анализ

- Товарно-сырьевой рынок

- товарно-сырьевые рынки

- торговые сигналы

- торговые сигналы

- торговый план

- торговый план на неделю

- торговый сигнал

- Трамп

- трейдинг

- Тренд

- фондовый рынок

- форекс

- ФРС

- футбол

2 что значит смягчение?

3 что значит ужесточение?

4 как это скажется на фунте и долларе сша?

Ramon Albert Rudolfovich,

1. Конкретизируйте

2-3: Wiki

2. (коротко) Смягчение монетарной политики: регулирование денежно-кредитной политики путем снижения процентной ставки или с помощью нестандартных методов (QE)

3. (коротко) Ужесточение монетарной политики: регулирование денежно-кредитной политики путем повышения процентной ставки

4. В долгосрочной перспективе можно будет увидеть 1.3200 по eurusd (ожидаю достижение данной отметки)

у Нас в рф смягчение? но почему тогда рублей становится меньше?

Как отразится повышение ставки на долге США?

Александр, Инфляция в США уже около 2% (базовая давно перевалила за 2%). То есть цели достигнуты и можно повышать. Это оптимальный уровень инфляции для развитых стран. в ЕС около 1.5% с цели в 2% — что свидетельствует о том, что инфляция растет и постепенно можно уменьшать монетарную поддержку.

Прямо — никак. Ибо деньги не печатались для погашения долга. Для этого нужно формировать профицитный бюджет, а не изменять ставку. Но безусловно, с «дешевым» долларом погасить долг было куда проще

Игорь Иванов, Тут нету «вопроса времени»)) До 3 февраля 2018 срок у Йеллен, так как она заняла этот пост 3 февраля 2014 год. До этой даты он не сможет её снять. Теоретически да — может. Но Для этого нужно решение конгресса, но причин даже пробовать нету.

Даже если он поставит «чела над которым будет держать контроль», влиять на решения ФРС он не сможет.

Еще раз: Трам нацелен на фискальную политику. И чем агрессивней она будет, тем агрессивней будет и монетарная политика. Ибо будет рост доходности облигаций и рост инфляции. И чтобы её удержать, ФРС будет повышать ставки. Трамп не против ужесточения политики. Он за применения фискальных методов.