монетарная политика

Как институциональные инвесторы надувают пузырь на рынке жилья

- 03 августа 2021, 11:32

- |

В то время как ФРС продолжает называть инфляцию преходящим явлением, пенсионные и инвестиционные фонды скупают частные дома и поднимают арендные ставки. Соотношение расходов на жилье к доходам населения уже превышает предкризисный уровень 2007 года.

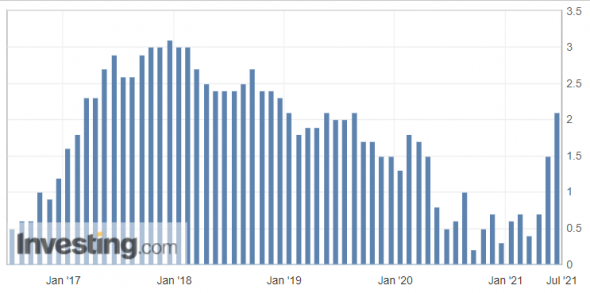

Несмотря на увещевания Джерома Пауэлла, инфляция в США продолжает расти и по итогам июня составляет 5,4%.

ИПЦ в США, % (г/г)

Предпринятые меры экономического стимулирования были призваны поддержать население, но в большей степени ими воспользовались финансовые компании. Предвидя девальвацию доллара и используя рекордно низкие ипотечные ставки, институциональные инвесторы переключили свое внимание на рынок жилья. В результате цены на частные дома подскочили на 23% в годовом исчислении, а стоимость среднего дома достигла $363,3 тыс.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Анализ и прогноз по рынку золота

- 31 июля 2021, 09:19

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка.

В этом видео уделил больше внимания блоку с итогами!

На мой взгляд, на ближайший квартал рынок золота имеет бычьи перспективы, но долгосрочно, многое будет зависеть от ФРС и в целом от вектора монетарной политики.

( Читать дальше )

Про абсурдность российской монетарной политики

- 26 июля 2021, 09:57

- |

В России 90-х была такая популярная комедия — “Особенности национальной охоты”. В России 2020-х, нам кажется, не менее жизненной получилась бы трагикомедия под названием “Особенности национальной монетарной политики”.

Мы в InveStory считаем, что текущая монетарная политика глубоко вредит российской экономике, и вот почему:

ЦБ повышает ставку, но борьбе с инфляцией это не поможет. Повышение ключевой ставки нужно тогда, когда растёт монетарная инфляция. Монетарная инфляция возникает тогда, когда из-за стимулирования экономики (или банального печатания денег) денежная масса в обороте становится слишком высокой. В таком случае центробанки через повышение ставки снижают доступность кредитов и охлаждают спрос на товары, что и приводит к снижению инфляции.

В России инфляция вызвана совсем другими факторами — прежде всего слабым рублём, который остаётся слабым исключительно потому, что правительство продолжает скупать валюту в рамках “бюджетного правила”. Инфляцию от других немонетарных факторов (слабые урожаи, глобальные проблемы в логистике) можно было бы решить

( Читать дальше )

Золото: стоит ли бояться роста ставок?

- 14 июля 2021, 18:58

- |

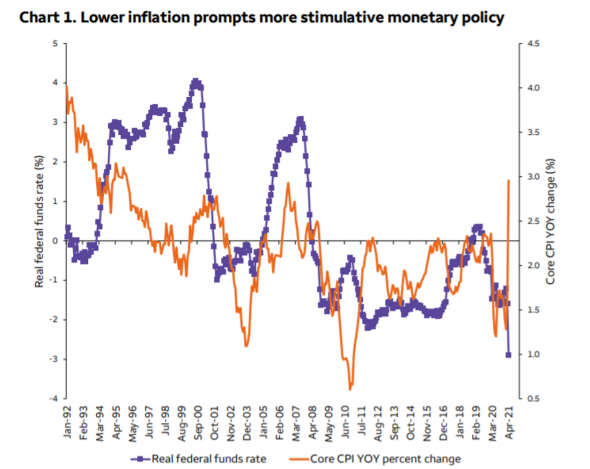

Как мы уже говорили ранее, потребительская инфляция продолжает расти: индекс потребительских цен в США показал рекордный рост с 2008 года, превзойдя все прогнозы аналитиков. При этом резкого роста доходности казначейских облигаций США мы не увидели.

Вера большинства участников рынка в нарратив ФРС о временной инфляции, скорее всего, поддержит цену на золото. В условиях, когда инфляционные ожидания превышают доходность долговых бумаг — реальные ставки отрицательные. Как раз такую ситуацию мы наблюдаем сейчас. Отрицательные реальные ставки — главное необходимое условие, чтобы золото работало как защита от инфляции.

Даже если ФРС перейдёт к ужесточению денежно-кредитной политики, американской экономике нужны отрицательные реальные ставки надолго. США сейчас испытывают сильнейший дефицит бюджета при наиболее высокой долговой нагрузке за десятилетия — если реальные ставки будут положительными, Штатам придётся раскошелиться на обслуживание своего гигантского долга.

( Читать дальше )

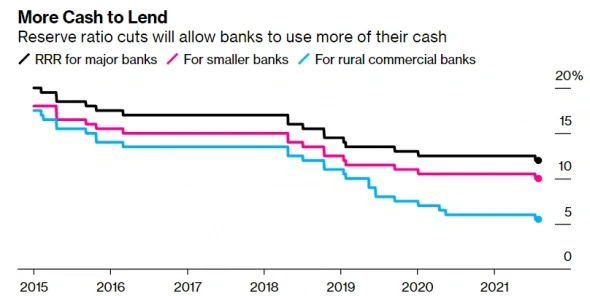

Китай радикально изменил вектор монетарной политике

- 13 июля 2021, 09:51

- |

Буквально несколько месяцев назад мы наблюдали отток капитала из китайских активов в связи с потенциальным ужесточением монетарной политике. ЦБ китая в своих отчетах заявлял о том, что для них стабильность важнее роста, и что они всеми мерами будут стремиться избежать перегрева экономики, и удержать рост на уровне органического максимума.

Что же мы видим сейчас? Вместо ужесточающих мер, мы видим сокращение резервной ставки для банков. Снижение на 0.5% позволит получить банковской системе около 1 триллиона юаней дополнительной ликвидности.

С чем связано столь кардинальная смена риторики банка? Одной из главных причин отмечают рост себестоимости во многих предприятиях. Чтобы облегчить долговую нагрузку и снизить риски кассового разрыва, ЦБ и пошел на такую меру.

Читаем между строк. Что все это значит? Почему ЦБ китая за несколько месяцев “переобулся” и начал смягчать свою монетарную политику? Ответ прост — ЦБ видит риски роста экономики, и очень вероятно, прогнозы на будущие темпы роста будут пересматриваться вниз. Но для китайских компаний это скорее плюс, ведь это означает больше ликвидности, а как мы знаем, больше ликвидности = выше цены на акции.

Подписывайтесь на мой Telegram канал, чтобы не пропустить свежие публикации.

Анализ и прогноз S&P500

- 08 июля 2021, 19:48

- |

В этом видео провожу широкий анализ фондового рынка США, использую макроэкономические и финансовые теории, также техническая картина и оцениваю аппетит к риску.

( Читать дальше )

Рост заработной платы в Великобритании подстегнет инфляцию

- 08 июля 2021, 10:41

- |

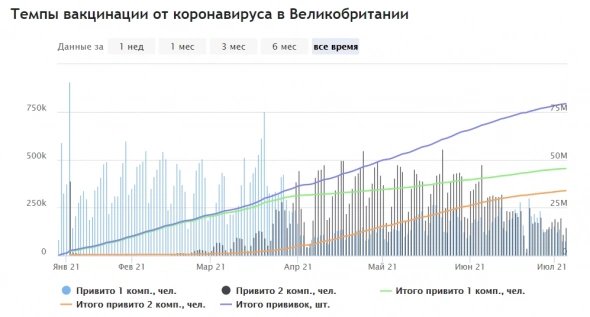

Англия находится на пути к резкому экономическому подъему, который уже отражается в дефиците рабочей силы и росте заработной платы. Сохранение тенденций вынудит Банк Англии свернуть программу стимулирования, что приведет к укреплению английского фунта стерлингов.

По итогам 2020 года страна показала худший экономический результат среди развитых экономик с падением ВВП на 9,9%: влияние оказали Brexit и распространение коронавируса. Однако правительство провело работу над ошибками, и сейчас Англия входит в ТОП-5 самых привитых стран с охватом 67% населения. Успехи вакцинации позволили Борису Джонсону объявить 19 июля датой полного снятия блокировок.

Источник изображения: gogov.ru/covid-v-stats/velikobritaniya

Поскольку затяжной локдаун вынудил ряд компаний сферы обслуживания уволить персонал, сейчас они столкнулись с острым дефицитом рабочей силы. Бизнесу не остается другого выхода, как поднять уровень заработной платы для закрытия свежих вакансий. По данным Британской торговой палаты, 38% компаний ожидают расширение штата в ближайшие месяцы.

( Читать дальше )

Что ждет рынок золота?

- 01 июля 2021, 18:00

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка.

Продолжаю считать, что рынок золота ждет нисходящее движение, но многое будет зависеть от ФРС, заседание которого пройдет в конце месяца.

( Читать дальше )

Инфляция в США отступает

- 01 июля 2021, 10:53

- |

Объемы монетарных стимулов, внедренных за последние полтора года, всерьез обеспокоили ряд экономистов. Растущие цены на стройматериалы и недвижимость только усилили страхи. Однако последние тенденции дают надежду, что текущие темпы инфляции – действительно временное явление.

При оценке инфляционного ожидания ФРС и крупный бизнес ориентируются на доходность казначейских облигаций. Когда начинает маячить девальвация доллара, инвесторы из сберегательных активов перекладываются в более рисковые инструменты, что ведет к росту доходности бондов. В марте доходность 10-летних облигаций достигала 1,7%, но последние три месяца продолжает снижаться.

Доходность 10-летних облигаций, %

Таким образом, долгосрочные инфляционные ожидания по-прежнему находятся ниже 2%, несмотря на текущий всплеск ИПЦ к 5%. Старший портфельный менеджер SVB Asset Management Эрик Соуза отмечает возвращение крупных иностранных покупателей на долговой американский рынок, а также призывает учитывать долгосрочную инфляцию, которая уже 25 лет находится ниже целевого значения.

( Читать дальше )

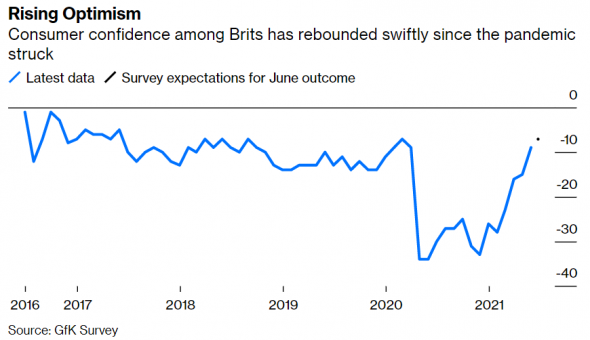

Банк Англии может обогнать ФРС в сроках отказа от QE

- 24 июня 2021, 10:57

- |

Восстановление мировой экономики приводит к росту цен в отдельных регионах, а ключевым моментом в управлении монетарной политикой становится своевременное сдерживание инфляции. ФРС настаивает на том, что текущие темпы роста показателя являются преходящими, тогда как Банк Англии относится к ним более настороженно.

Великобритания по темпам восстановления отстает от других развитых экономик, однако на 2022 год прогнозируется опережение США с ростом ВВП на 7%. Драйвером выступят сбережения британцев, оцениваемые в £250 млрд, что больше, чем скопили граждане США, Германии, Австралии и ряда других стран. Банк Англии ожидает самый большой бум потребительских расходов со времен Маргарет Тэтчер. Такому прогнозу способствует рост доверия потребителей, которое уже превышает показатели 2019 года.

Источник изображения: bloomberg.com

Если британцы распечатают свои запасы, это подстегнет инфляцию, которая уже растет быстрее прогнозов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал