облигации крупнейших корпораций

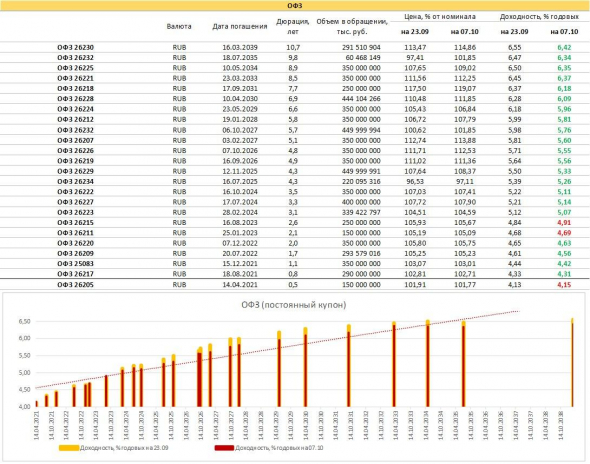

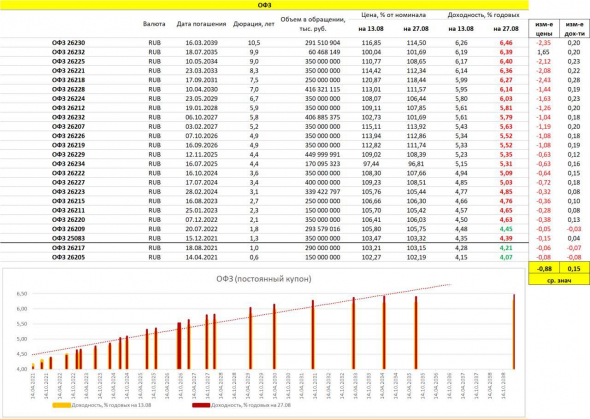

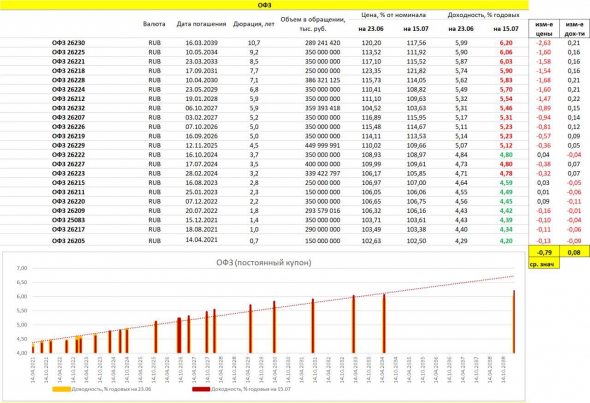

PRObondsмонитор. ОФЗ, облигации субъектов федерации и первый эшелон корпоратов. Недовольство доходностями.

- 22 октября 2020, 07:11

- |

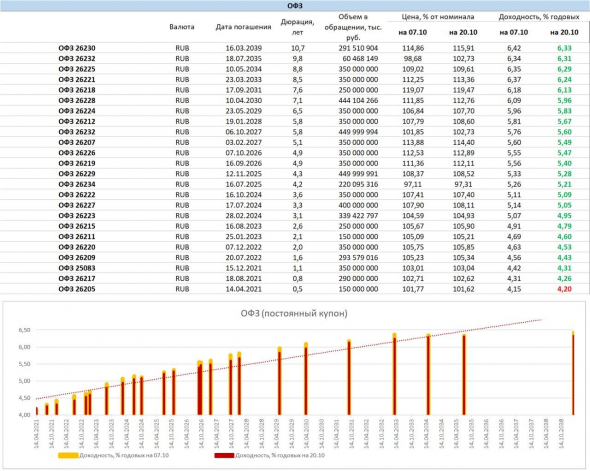

Считал, что ОФЗ свое не отпадали, а они 2 последние недели все-таки растут в цене. Пусть и незначительно. Воздержусь от оценок будущей динамике. Но вот что считаю очевидным, так это предстоящую стабильность ключевой ставки. В пятницу у Банка России нет варианта не сохранить ее на уровне 4,25%. С одной стороны, дальнейшее понижение – экономический стимул (который, кстати, способен серьезно подкосить банковскую систему). С другой – на стимулирование нужны деньги, а как их занять под нерыночный процент? По мне, и ключевая ставка, и доходности ОФЗ на исторически минимальных значениях. Соответственно, короткие бумаги в качестве депозита до востребования – да. Длинные как попытка получения спекулятивного дохода и просто беспроблемное вложение – нет.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

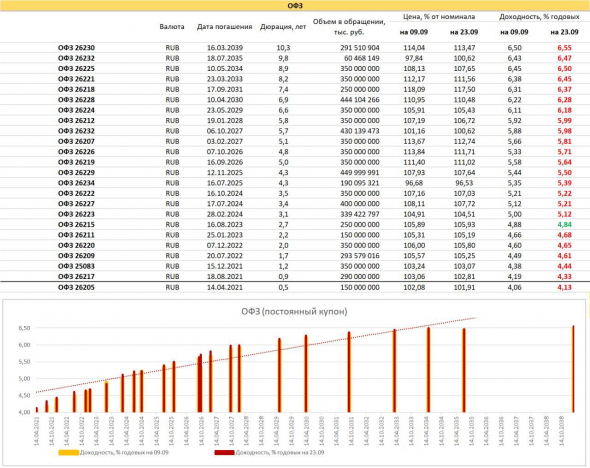

PRObondsмонитор. ОФЗ растут в цене, субфеды стоят на месте, корпоративные облигации снижаются

- 08 октября 2020, 07:38

- |

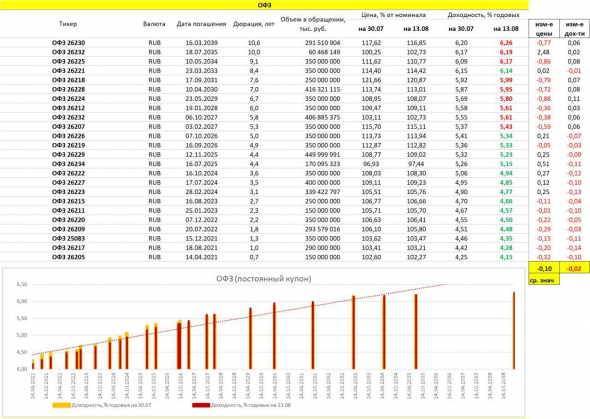

ОФЗ, наконец, пошли в рост. Котировки поднимаются уже неделю и для длинных бумаг это в среднем 2% к цене. Примечательно, что короткие бумаги роста цен и снижения доходностей не показали. Их котировки даже чуть снизились. Спрос, таким образом, в первую очередь спекулятивного характера. Это неплохо. Но пока останусь при мнении, что ОФЗ своего дна не показали. Это не утверждение, и ошибка очень возможна. Это предположение, исходя из ситуации: рубль продолжает падать, как и рынок акций. И это способно заставить Банк России не только остановить цикл снижения ставок, но и повернуть его вспять. Предположение тоже может оказаться ложным. Но риски развития событий в таком ключе, очевидно, есть.

( Читать дальше )

PRObondsмонитор. ОФЗ, субфеды и корпоративные облигации. Риски падения, реализованные или нет

- 24 сентября 2020, 06:55

- |

Ключевая ставка выглядит все более оторванной от реальности. Теперь только самые короткие ОФЗ имеют доходность, близкую к ключевым четырем с четвертью процентам.

Параллельно падает рубль. А его падение и падение цен ОФЗ – связанные тенденции. Глядя на безостановочное ралли USD/RUB, всерьез опасаюсь дальнейшей просадки ОФЗ. Опасения усиливаются ожиданиями коррекции рынка российских акций.

( Читать дальше )

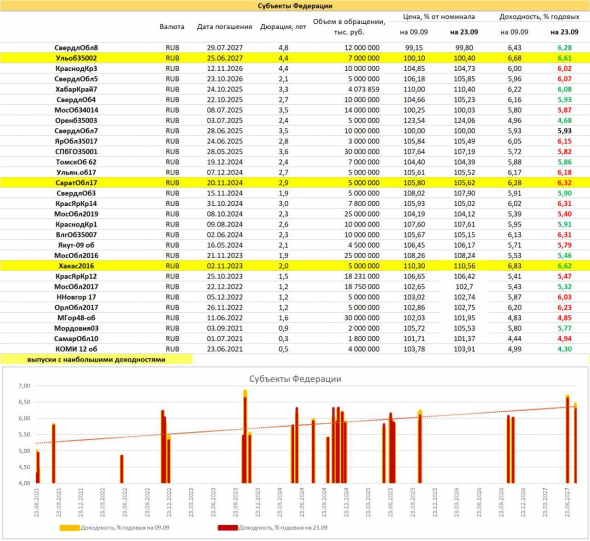

PRObondsмонитор. Погружение ОФЗ и привлекательность субфедов против корпоративных облигаций

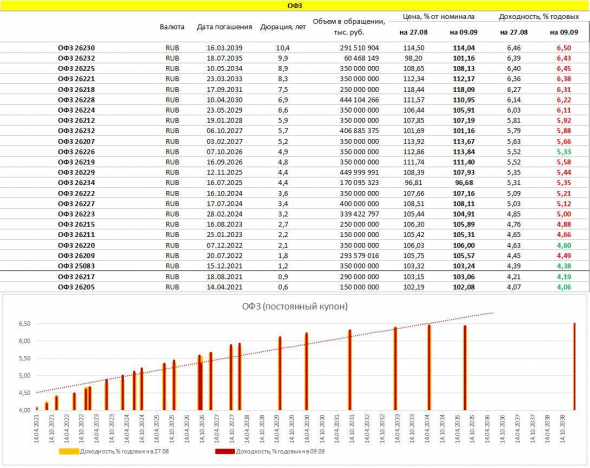

- 10 сентября 2020, 07:38

- |

ОФЗ. Несмотря на остановки, погружение продолжается. Всего два выпуска госбумаг с постоянным купоном могут похвастать доходностями ниже ключевой ставки. Десятилетние и более длинные бумаги имеют спред со ставкой не менее 2%. 18 сентября очередное заседание Банка России, и можно не гадать, будет ли он в этот раз вновь понижать ключевую ставку. В этих долговых и валютных реалиях ее не мешало бы держать чуть выше. Чего, конечно же, не произойдет. А пока продолжаем наблюдать за скольжением цен на ОФЗ вниз (https://www.moex.com/ru/index/RGBI/technical/). Не имея обоснованного представления о том, насколько оно близко к завершению.

( Читать дальше )

Ставки снижаются, предложение растет: корпоративные первичные размещения за лето 2020 года

- 07 сентября 2020, 08:32

- |

Общая тенденция к наращиванию долга реализовалась летом 2020 года и на облигационном рынке: за июнь-август количество первичных размещений вновь побило рекорд по сравнению с предыдущими летними периодами.

За последние три месяца российскими корпоративными эмитентами было размещено 89 выпусков облигаций: на 7 выпусков больше, чем в 2019 году и в 2,2 раза больше лета 2018 года. Большую часть новых выпусков обеспечили небанковские корпоративные заемщики — компании тяжелой и добывающей промышленности, транспортные компании. То есть, в основной массе те компании, которые испытали серьезную нехватку денежных средств во время пандемии.Рост количества размещений начался еще в мае, и резко увеличился в июне, примерно в два раза. К июле-августе количество размещений составило чуть более 20 в месяц, что также считается высоким для летнего периода показателем.

Стоит отметить, что крупные компании принимали решение о выпуске в течение лета, пытаясь заполучить более удобные деньги в подходящий момент. Что же касается сектора ВДО, то в июне-августе на рынке занимали уже знакомые имена, но о большинстве из выпусков инвестсообществу было известно заранее. О спешке эмитентов ВДО в привлечении денег на рынке говорить не приходится.

Стоит отметить, что крупные компании принимали решение о выпуске в течение лета, пытаясь заполучить более удобные деньги в подходящий момент. Что же касается сектора ВДО, то в июне-августе на рынке занимали уже знакомые имена, но о большинстве из выпусков инвестсообществу было известно заранее. О спешке эмитентов ВДО в привлечении денег на рынке говорить не приходится.

( Читать дальше )

PRObondsмонитор. ОФЗ, ликвидные субфеды и корпоблигации. ОФЗ стали интереснее, да и рубль тоже

- 28 августа 2020, 06:56

- |

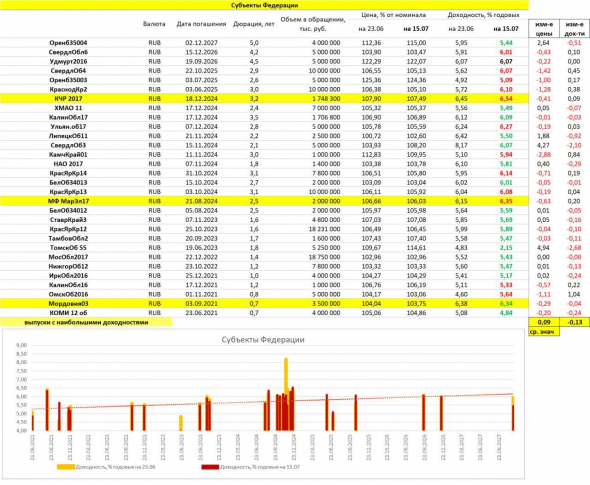

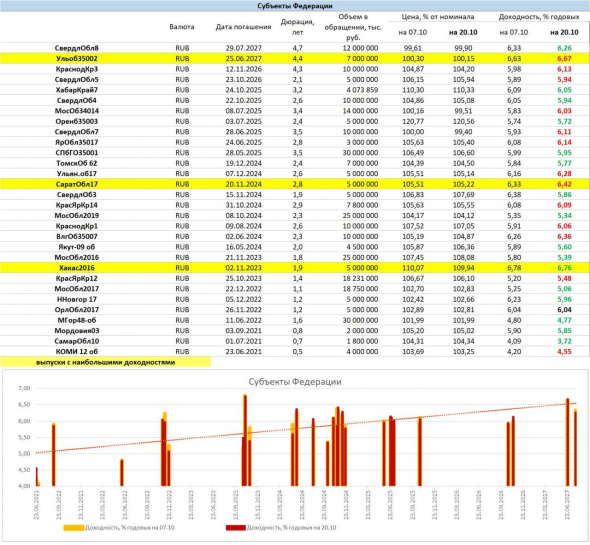

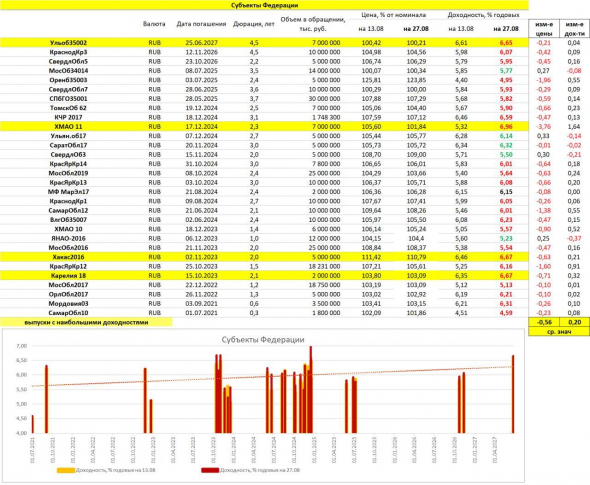

Вчера мы видели рост рубля и рост гособлигаций. Значения этому большинство не придало, либо приняло движение как локальное. Рост рубля и ОФЗ может застопориться ввиду потенциальных санкционных рисков из-за белорусский протестов и состояния А.Навального. Однако предпосылки к его перспективному продолжению есть. Снижение госбумаг за последний месяц – в среднем около 1%, а для длинного конца – около 4%. Доходность, начиная с 3-5-летних бумаг дает фору уже не только облигациям субъектов федерации, но и первому эшелону корпоративных бондов.

По-моему, игра в ОФЗ, если и не про двузначные доходности, то интереснее покупки прочих секторов рублевого облигационного рынка. Тогда как сам рубль тоже, вероятно, достиг дна. И в моем понимании, получать второе и третье дно после первого не будет.

( Читать дальше )

PRObondsмонитор. ОФЗ, облигации субъектов федерации, корпоративные и высокодоходные облигации. Обманчивая стабилизация

- 14 августа 2020, 05:19

- |

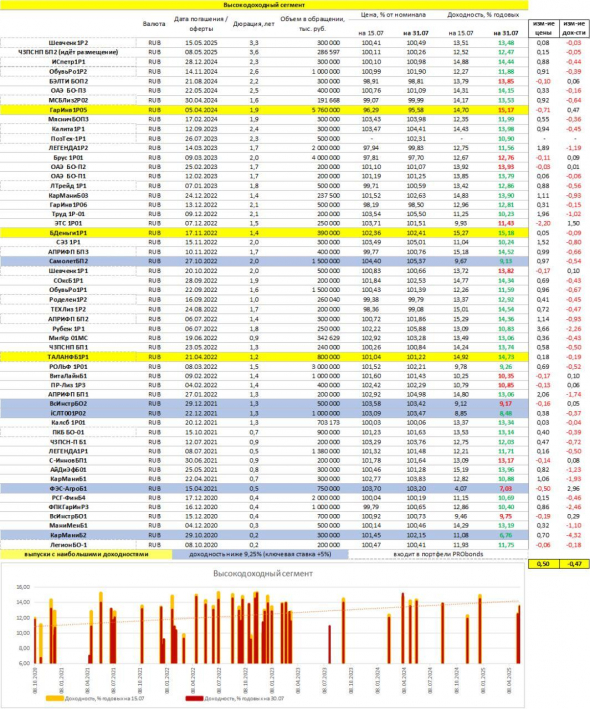

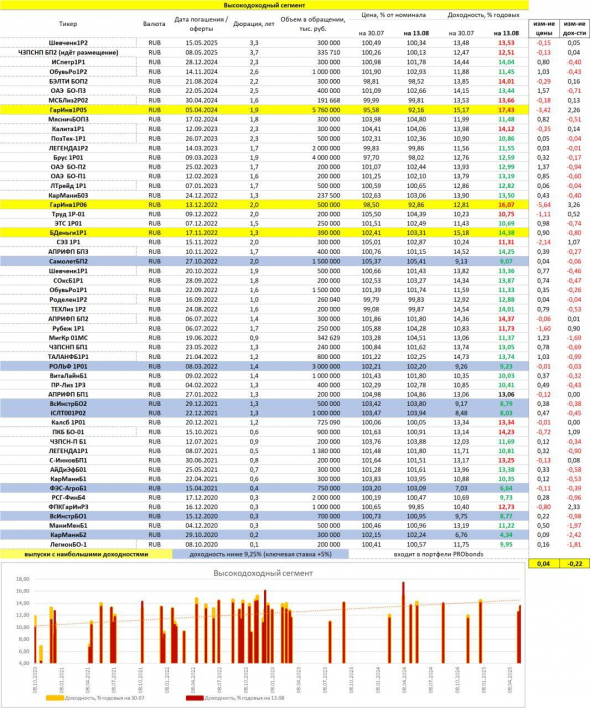

Выражу мысль кратко. Обманчивая стабилизация. До ОФЗ деньги так и не доходят. Почти вся кривая доходности имеет премию к ключевой ставке (а последний аукцион по размещению рублевого госдолга провалился). Первый эшелон корпоблигаций и облигации субъектов федерации продолжили постепенное снижение доходностей. Высокодоходный сегмент остался на месте. Снижать доходности далее облигационному рынку сложно (высокодоходному сегменту в том числе). Очередной шаг вниз по ключевой ставке в сентябре, если будет, лишь ослабит рубль. Ставка от рынка облигаций отвязалась. А скромная динамика самого рынка – вероятное проявление его слабости и подверженности коррекциям.

( Читать дальше )

PRObondsмонитор. Корпоративные облигации: первый эшелон и высокодоходный сегмент

- 03 августа 2020, 07:56

- |

Глядя на первый эшелон рублевых корпоблигаций, задумаешься, насколько он сейчас интересен в сравнении с ОФЗ. Спред доходностей корпоративных бумаг с сопоставимыми по длине облигациями федерального займа в среднем не превышает полупроцента (https://www.probonds.ru/upload/000/u15/1/5/probondsmonitor.-picture-big.jpg). Проголосовать тянет за ОФЗ.

( Читать дальше )

PRObondsмонитор. Тоска и надежды ОФЗ. Голосование за ставку в корпоратах. И потеря интереса к субфедам

- 16 июля 2020, 07:13

- |

ОФЗ. В тоске и надежде ждут 24 июля держатели длинных госбумаг. За последние 3 недели цены опять снизились, доходности выросли. Денег на отечественный госдолг не хватает. Банк России в следующую пятницу объявит новое значение ключевой ставки, и это значение должно быть ниже. С таким состоянием ОФЗ занимать придется под 6%. А деньги не только нужны, но нужны дешево. Ждем попыток устроить ралли. Хотя и снижение ставки после 1%-ного шага вниз 19 мая не может быть существенным (мой прогноз -25 б.п.), и предположения этого снижения уже учтены ценами. Так что ожидания есть, но настоящих надежд мало.

( Читать дальше )

PRObondsмонитор. Прощальный привет ключевой ставке?

- 26 июня 2020, 07:36

- |

Единственное замечание, которое я хотел бы сделать, глядя на доходности рублевых облигаций, это замечание о ключевой ставке. 19 июня она была снижена до 4,5%. Привожу сравнение облигационных доходностей сейчас и месяц назад, когда ставка равнялась еще 5,5%, а ее снижение на 100 б.п. не было очевидным. Казалось бы, облигации выиграли. Но пока это только видимость выигрыша. Особенно противоречива динамика ОФЗ. Короткие выпуски подорожали еще до нового значения ставки, все-таки это строго депозитный инструмент. А длинные, вопреки ожиданиям (моим тоже) за последний месяц подешевели. Что едва ли не удивительно. Но, так или иначе, спред доходности 10-леток в сравнении со ставкой достиг 1,2% (это четверть самой обновленной ставки).

Сугубо косметические изменения на рынке корпоративного долга. Снижение доходностей хорошо читается разве что в облигациях субъектов федерации. Ну, а спред между ключевой ставкой и высокодоходным сегментом достиг в среднем 8,5% (1,9 ставки).

В общем, ралли не случилось. Облигации стабильны. А уверенность Банка России в действенности активных монетарных мер создает риск для ключевой ставки повторить судьбу ставки рефинансирования, полностью забытой к началу 2010-х. Уже не абстрактный риск.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал