облигации

Деловые события Москвы 20-23 марта

- 18 марта 2019, 09:24

- |

Деловые события Москвы 20-23 марта. (Бесплатно, если не указана цена)

20 марта Международный день счастья в Сколково. http://форумсчастья.рф/ от 500 руб

20 марта 18:30 Идеальный кандидат в команду стартапа – какой он и как его распознать http://school.skolkovo.ru/masterclass/shcherban-201903/

20 марта c 18:30 до 22:00 Go Meetup / Go Influence https://gomobile.timepad.ru/event/926574/

20 марта 19:00 ─ 21:00 Лекция Андрея Гаврикова «Как построить успешный бизнес на digital-рынке» http://www.mbm.ru/events/7807/

20 марта c 19:00 до 20:30 Как стать настоящим лидером? Встреча с Радиславом Гандапасом https://respublika.timepad.ru/event/930377/

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Пауза в цикле повышения ставок ФРС может продлиться до осени

- 15 марта 2019, 13:25

- |

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,2-7,6%, USD 2,0-2,4%, по недельным — RUB 7,5-8,0%, USD 2,25-2,5%.

Рынок облигаций

Выходящая статистика в США подкрепляет уверенность инвесторов в длительной паузе в цикле повышения ставок ФРС, об этом же недавно сказал и глава ФРС Джером Пауэлл, по его словам, инфляция носит сдержанный характер, и ставка находится на комфортном уровне. Он назвал текущую политику «в общем нейтральной» и отметил, что нет необходимости спешить с изменением политики в области процентных ставок.

Вместе с тем, несмотря на внешний позитив на глобальных рынках ОФЗ показали совсем незначительный рост и торгуются практически на тех же уровнях уже почти месяц, очевидно рост сдерживается санкционными рисками и ожиданиями сохранения высокой ключевой ставки (7,75%) еще длительное время. Сегодня Минфин проведет размещение короткого выпуска ОФЗ 26209 (погашается в июле 2022 г.) и длинного выпуска ОФЗ 26224 (погашается в мае 2029г.) в объеме доступных остатков, т.е. в уже привычном формате «без лимитов», эти аукционы помогут определить настроения инвесторов и дальнейшее движение рынка.

( Читать дальше )

Рублевый долг: Успешное размещение ОФЗ позволяет рассчитывать на дальнейшее снижение доходностей

- 15 марта 2019, 12:21

- |

На глобальных рынках восстанавливается спрос на рисковые активы вследствие ожиданий длительной паузы в цикле повышения ставок ФРС, такие прогнозы подкрепляются выходящей слабой статистикой в США, об этом же недавно сказал и глава ФРС США Джером Пауэлл, по его словам, инфляция носит сдержанный характер, и ставка находится на комфортном уровне. Он назвал текущую политику «в общем нейтральной» и отметил, что нет необходимости спешить с изменением политики в области процентных ставок.

На этом фоне в среду Минфин провел аукционы по размещению ОФЗ на рекордную сумму 91.4 млрд руб, практически без премии ко вторичному рынку! ОФЗ 26209 (3,5 года) были проданы на 34,7 млрд. руб. при спросе 61,5 млрд руб., доходность по цене отсечения — 8,02%, ОФЗ 26224 (10 лет) были проданы на 56,7 млрд руб. при спросе 83,5 млрд руб., доходность по цене отсечения — 8,47%. Отметим, что на фоне большого спроса нерезидентов на первичных аукционах на рублевый суверенный долг это практически не сказывается на вторичном рынке, можно говорить о «новой нормальности» рынка ОФЗ — новый формат проведения аукционов Минфином «без лимитов» способствует тому, что весь спрос на ОФЗ реализуется на первичном рынке и с минимальной премией.

( Читать дальше )

Одна хорошая новость и одна тревожная (про рубль и банк)

- 14 марта 2019, 09:14

- |

Хорошая новость. Вчера Минфин разместил ОФЗ на рекордную дневную сумму – на 91,4 млрд.р. Время рекордов: предыдущий максимум состоялся всего 2 недели назад и был скромнее: 27 февраля было размещено ОФЗ а 57 млрд.р. 450-миллиардный план заимствований 1 квартала почти выполнен (сейчас привлечено 382 млрд.р.).

Рост спроса на ОФЗ, во-первых, постепенно снижает кривую доходности. Короткие бумаги уже дают мене 7,5% годовых. А это в перспективе марта-апреля может привести к снижению ключевой ставки до тех же 7,5%. Запас ставки к инфляции есть (по итогам февраля, уровень инфляции – 5,2%), деньги на рынок идут и стимулировать их бОльшими процентами не требуется. Плюсы для широкого облигационного рынка и нынешних держателей российских облигаций в развитии этого сценария очевидны.

По данным Минфина.

Во-вторых, высокий спрос на ОФЗ – это и отражение отработанной схемы. Россия не может и, похоже, уже не хочет занимать деньги на внешнем рынке. И Россия – 6-я экономика мира, причем со смехотворным уровнем долга (внешний и внутренний госдолг всего около 200 млрд.долл.). Отличный заемщик. Иностранные деньги научились пользоваться отечественными долгами. Как бы драматичен не был прошлогодний исход иностранного капитала, он оказался не ужасающим. И в марте, судя по ситуации, процент иностранных покупателей отечественного госдолга вновь приблизится к 30%. А наработанные механизмы покупки рублевых облигаций и, считайте, рублей – это и залог хотя бы временной устойчивости самого рубля. В прошлом году рубли активно продавались, в текущем, несмотря на традиционны отток капитала, покупаются. И вряд ли эта покупка завершена.

( Читать дальше )

"Эволюция" от ООО «Регион Инвестиции»

- 13 марта 2019, 13:41

- |

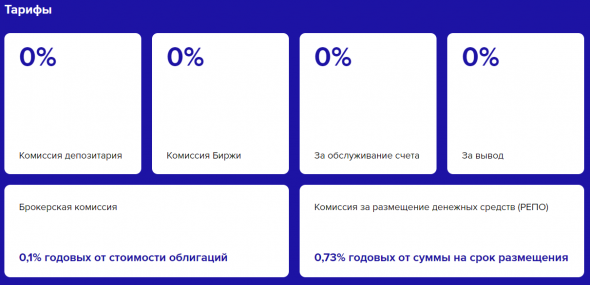

Честно, устал уже. Мудаком то не очень хочется выглядеть, посылая и ничего не объяснять, а объяснять долго и потом нарваться на «сложно» тоже время свое жалко. И тут один спросил, что я знаю про «Эволюцию», в ПлэйМаркете увидел. А я ничего не знаю. Спасайте сообщество))

Как компания? Может кто пробовал или использует? По комиссиям конечно не так сладко как у нормальных брокеров, но и не очень и дорого на первый взгляд.

Давайте обсудим!

www.banki.ru/news/pressreleases/?id=10598031

evolution.ru/landings/promo/#containers

На первый взгляд «однокнопочное» решение самое то для не хотящих разбираться.

ООО «Пионер-Лизинг» запланировал на 15 марта старт размещения второго выпуска биржевых облигаций объемом 300 млн рублей.

- 13 марта 2019, 09:18

- |

11 марта 2019 года Московской Биржей присвоен идентификационный номер данному выпуску, размещаемому в рамках Программы биржевых облигаций. Срок обращения облигаций составит 3600 дней. Номинальная стоимость одной облигации – 1000 рублей. Периодичность выплаты купонов – 12 раз в год (каждые 30 дней). Ставка 1-го купона установлена в размере 14% годовых. Ставки со 2-го по 120-й купоны будут рассчитываться по формуле: ключевая ставка Банка России + 6,25%. Привычных оферт не предусмотрено, однако сами владельцы облигаций могут сформировать для себя «индивидуальную оферту» через опцион на право продажи ценных бумаг по номиналу в заранее установленный срок (опцион на 1, 2 или 3 года). Обращение на Московской Бирже позволит инвесторам легко реализовать бумаги по рыночной цене в любое удобное время. При этом АО «НФК-Сбережения» продолжает оставаться маркет-мейкером, что обеспечит высокий уровень ликвидности указанных облигаций.

Приглашаем всех желающих 15 марта 2019 года принять участие в размещении биржевых облигаций ООО «Пионер-Лизинг» серии БО-П02. В размещении могут принять участие все инвесторы, имеющие договор на биржевое обслуживание, заключенный с любым российским брокером, аккредитованным на фондовом рынке Московской Биржи.

Идентификационный номер выпуска: 4B02-02-00331-R-001P от 11.03.2019.

Идентификационный номер программы: 4-00331-R-001P-02E от 20.04.2018.

ФЗ О внесении изменений в Федеральный закон "Об Ипотечных Ценных Бумагах".(Облигации с ипотечным покрытием)

- 12 марта 2019, 23:30

- |

12 марта после экспертиз и изучений в профильных комитетах ГД РФ, появился официальный текст законопроекта О внесении изменений в Федеральный закон «Об ипотечных ценных бумагах», рассмотрение в Гос. Думе РФ назначено на 19 марта.

Изменения, предусмотренные законопроектом, направлены на обеспечение планового погашения обращающихся в настоящее время ипотечных сертификатов участия и последующее постепенное выведение этого финансового инструмента из оборота.

В настоящее время возможность секьюритизации активов, предусматриваемая законодательством об ипотечных ценных бумагах, может осуществляться как посредством выпуска долговых ценных бумаг (облигации с ипотечным покрытием), так и посредством выдачи долевых ценных бумаг (ипотечные сертификаты участия и инвестиционные паи закрытого паевого инвестиционного фонда). При этом ипотечные сертификаты участия и инвестиционные паи закрытого паевого инвестиционного фонда (далее – ЗПИФ) схожи по своим характеристикам.

( Читать дальше )

Мониторинг облигационного рынка (ОФЗ, субфеды, корпораты)

- 12 марта 2019, 07:51

- |

ОФЗ

2 недели с момента последнего мониторинга сделали кривую доходности еще более здоровой и привлекательной. Доходность получает очевидную зависимость от срока, и мы давно не видели, чтобы «короткий конец» снижался в доходности, а «длинный» рос. Видим. Оцениваем положительно. В этом явлении есть и заложенная на будущее проблема: близкая к идеальной кривая доходности госбумаг, обычно, сопровождает максимумы рынка акций. Скорее всего, сам максимум не достигнут. Но, судя по ОФЗ, он рядом.

( Читать дальше )

Динамика портфелей. PRObonds #2

- 11 марта 2019, 07:54

- |

С момента запуска 8 октября 2018 и по 3 марта прирост портфеля PRObonds #2 составил 7,9% (с учетом комиссионных издержек, по эффективной ставке, учитывающей реинвестирование купонов). Что соответствует 19,6% годовых.

( Читать дальше )

Денег. Больше денег! / Продавая доллары и золото

- 11 марта 2019, 07:16

- |

«Это был удивительный мир, в котором птицы ели лошадей».

Золото и USD|RUB за 12 месяцев. Источник http://www.profinance.ru

• На прошедшей неделе произошло заседание ЕЦБ. Ожидаемое и знаковое одновременно. ЕЦБ, А, на 10 месяцев вперед сообщил о стабильности нулевой ключевой ставки, Б, предупредил о запуске нового раунда целевых кредитов, для поддержания кредитоспособности банков.

• Вспомним недавние заявления главы ФРС Дж.Пауэлла о смягчении денежной политики ФРС и возможной остановке роста американских ставок и готовности, при случае, стимулировать экономику деньгами. Европейские и американские монетарные власти возвращаются к синхронной мягкости выражений.

• Общее место – не допустить химер прошлого кризиса. Закредитованность частного сектора, падение фондовых котировок, низкая или отрицательная инфляция больно бьют по экономическому росту. Денег, больше денег! И проблема хоть как-то решается. Цены акций ползут вверх, инфляция возвращается к таргетам, рост экономики отходит от нулевых значений.

• На смену проблемы экономического развития при таких методах приходит другая, и ее решения пока не придумано. «Черным ящиком» становятся государства и их долги. Иллюзия регулируемости госдолга за последние 10 лет не снизила потолка госзаимтсвований ни в ЕС, ни в США. Наверно, следующий мировой финкризис будет кризисом галопирующей инфляции. Гашение долгов за счет печатания новых денег, возможно, уже не имеет альтернатив.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал