облигации

Вечные бонды РСХБ (09Т1, 01Т1) - стоит ли покупать ради доходности в 9% или слишком велик риск списания? Все ли вечные выпуски являются субордами?

- 04 мая 2018, 13:25

- |

- ответить

- ★1

- Ответы ( 4 )

29 эшелон

- 04 мая 2018, 06:01

- |

www.rusbonds.ru/nwsinf.asp?id=4766536

В Москве, кстати, сеть ломбардов известная. Доха 18% — отличная, на первичке бы поучаствовал, поискать организатор кто надо.

Вдохновлен результатом грузовичкоф — купон получил, продал еще часть и 1% к НКД за менее, чем месяц заработал, теперь хочу по 103% продать :)

ХАОС в Аргентине

- 03 мая 2018, 23:24

- |

Продолжается хаос на аргентинском финансовом рынке (ранее на эту тему писал в телеграме https://t.me/MarketDumki/334). После экстренного повышения ставки на 3 процентных пункта на прошлой неделе до 30.25%, ЦБ Аргентины сегодня принял решение повторить это же действие! Ставка была повышена еще на 3 процентных пункта и теперь составляет 33.25%!!!

Аргентинское песо находится в свободном падении. За один доллар дают уже 21 песо. А 10 лет лет назад давали всего лишь 3 песо.

Идет массированная распродажа аргентинских государственных облигаций. Под сильный удар попали 100-летние бонды, которые Аргентина разместила в прошлом году.

Интересно, о чем думали в прошлом году управляющие фондами, когда покупали 100-летние гособлигации страны, которая по сути находится в перманентном дефолте последние 18 лет???

Гарантированный доход на фонде. Или почти Грааль

- 30 апреля 2018, 12:26

- |

smart-lab.ru/blog/468156.php

1. Берете несколько миллионов

2. Открываете ИИС на себя и всех родственников,

которые могут

получить 2-НДФЛ.

3. Покупаете на них ОФЗ.

Или субфедералов.

Можно надежных корпоратов

(обязательно госкомпании)

На каждого эмитента — 5-10% от портфеля.

Это нужно не столько для диверсификации,

сколько для равномерности купонных поступлений.

(и от небольшого пакета проще избавиться

в случае необходимости)

4. Если нужен валютный хедж —

открываете ИИС у брокера,

который дает доступ на Питер.

Или берете евробонды.

5. Открытые ИИС должны позволять выводить купоны на банковский счет.

Их можно тратить.

Или реинвестировать снова на ИИС.

Это добавит к общей доходности 0,25-0,5%

в зависимости от графика купонов

(и позволит покрыть комиссии брокера и биржи).

6. Получаете купоны 7-10% по бондам.

Плюс 13% по каждому ИИС от государства.

7. Живете жизнью рантье и

рассказываете всем,

( Читать дальше )

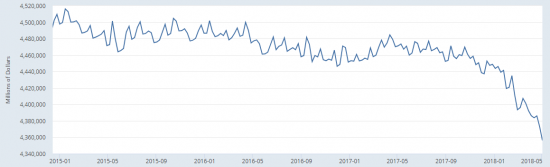

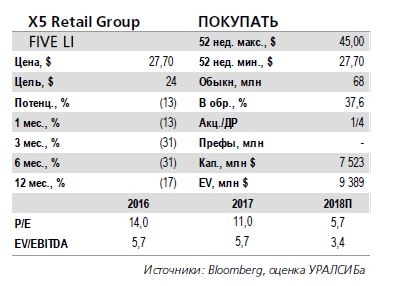

X5 Retail Group Результаты за 1 кв. 2018 г. по МСФО: слабее ожиданий рынка

- 27 апреля 2018, 10:50

- |

Скорректированная EBITDA сократилась на 2% год к году.

Вчера X5 Retail Group (FIVE LI – ПОКУПАТЬ) опубликовала финансовые результаты за 1 кв. 2018 г. по МСФО, показавшие, как мы и ожидали, заметное снижение рентабельности. Так, выручка увеличилась на 20% (здесь и далее – год к году) до 352 млрд руб. (6,2 млрд долл.), что соответствует ожиданиям и ранее опубликованным операционным результатам. Скорректированная EBITDA уменьшилась на 2% до 22,2 млрд руб. (347 млн долл.), на уровне нашего прогноза и на 2% ниже консенсусного. Скорректированная рентабельность по EBITDA при этом снизилась на 1,3 п.п. до 6,3% против 6,4%, которые прогнозировали мы, и 6,5%, ожидавшихся рынком. EBITDA без учета корректировки на расходы по программе мотивации и разовые статьи сократилась на 4% до 2,3 млрд руб. (391 млн долл.), что предполагает рентабельность на уровне 6,1%. Чистая прибыль упала на 33% до 5,6 млрд руб. (99 млн долл.), также оказавшись хуже оценок.

( Читать дальше )

ГАЗПРОМ. Результаты по МСФО за 4 кв. 2017 г.: EBITDA выросла на 11% год к году, превысив ожидания

- 27 апреля 2018, 10:39

- |

EBITDA превысила консенсусный прогноз на 6%.

Вчера Газпром (GAZP RX – ПОКУПАТЬ) отчитался по МСФО за 4 кв. 2017 г. Выручка компании возросла на 8% год к году и на 34% квартал к кварталу до 1 932 млрд руб. (33,1 млрд долл.), что на 1,3% выше консенсусного прогноза согласно опросу Интерфакса. EBITDA увеличилась на 11% год к году и снизилась на 4,8% квартал к кварталу, составив 340 млрд руб. (5,81 млрд долл.), на 5,9% выше рыночного прогноза. Рентабельность по EBITDA выросла на 0,5 п.п. год к году и упала на 7,2 п.п квартал к кварталу до 17,6%. Чистая прибыль снизилась на 45% год к году и 34% квартал к кварталу до 133 млрд руб. (2,27млрд долл.), что на 2,9% превышает рыночный прогноз.

Планируется рост капзатрат на 32% в 2018 г.

Снижение прибыльности в 4 кв. 2017 г., несмотря на увеличение поставок газа в дальнее зарубежье и рост средней цены, мы объясняем главным образом созданием резервов, в том числе связанных с судебными разбирательствами. Оценка капзатрат в основных сегментах – газ, нефть и нефтепродукты, электроэнергетика – повышена компанией на 7% по сравнению с ранее опубликованной, до 1 982 млрд руб. (около 32 млрд долл. по курсу на вчерашнее закрытие рынка). Таким образом, капзатраты в 2018 г. могут увеличиться на 32% год к году в рублях. Ранее Газпром сообщал, что не следует ожидать снижения инвестиционной активности в 2018 г.

( Читать дальше )

Сегодня ЦБР примет решение по ставке

- 27 апреля 2018, 10:27

- |

ЕЦБ ожидаемо не стал менять монетарную политику.

Российский рынок акций завершил вчерашние волатильные торги ростом. Индекс РТС прибавил 0,8%, а индекс ММВБ подскочил на 1,4%. Сегодня совет директоров ЦБР рассмотрит вопрос о ключевой ставке. Мы полагаем, что ставка останется прежней, несмотря на исторически низкий уровень инфляции. В условиях неопределенности относительно дальнейших санкций в отношении России регулятор, вероятно, возьмет паузу. ЕЦБ вчера не стал менять учетные ставки, как и ожидалось. На пресс-конференции после заседания президент банка Марио Драги отметил, что ожидает продолжения экономического роста в еврозоне, хотя и с некоторым замедлением. Инфляция, по мнению Драги, в среднесрочной перспективе выйдет на целевой уровень ЕЦБ. Управляющий совет банка оставил в силе план продолжать выкуп активов на 30 млрд евро ежемесячно по крайней мере до сентября, а затем в течение достаточного срока удерживать ставки без изменений. ЕЦБ продолжит наблюдать за развитием ситуации с курсом евровалюты и ее воздействием на инфляцию. В целом комментарии ЕЦБ не содержали ничего нового, поэтому реакция рынков была сдержанной. Индекс Euro Stoxx 50 вырос примерно на 0,6%. Экономика США остается в хорошей форме. Число первичных обращений за пособиями по безработице за прошедшую неделю оказалось ниже прогнозов, а объем заказов на товары длительного пользования в марте, по предварительным данным, увеличился на 2,6%, на 1 п.п. больше, чем ожидалось. Статистика вызвала укрепление доллара, поскольку сильные макроданные добавляют уверенности в том, что политика ФРС будет ужесточаться. Сегодня выйдет оценка ВВП США за 1 кв. 2018 г. По мнению рынка, рост экономики за период составил 2%. Сегодня азиатские рынки торгуются преимущественно в зеленой зоне, исключением является лишь основной рынок Китая. Состоявшаяся историческая встреча руководителей КНДР и Южной Кореи дает надежду на разрядку напряженности в регионе. Фьючерс на индекс S&P500 дешевеет, нефтяные котировки умеренно снижаются. Российский рынок, вероятно, продолжит рост. Мы полагаем, что индекс РТС прибавит утром около 0,5%.

( Читать дальше )

Ростовщики взывают к справедливости или как "медведи" заломали "Домашние деньги"

- 27 апреля 2018, 10:00

- |

Родиоша Раскольников помер в позапрошлом веке, да и его способ «регулировать» рынок МФО, к сожалению, уголовно наказуем:) Поэтому ЦБ старается как может...

Сразу две хорошие антиростовщические новости для нас и плохие для ростовщиков.

«Домашние деньги» отказались исполнять оферту.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал