облигации

В ожидании новых технических дефолтов ТГК-2

- 24 марта 2017, 17:01

- |

Презентация по предложению здесь. Долговая нагрузка компании впечатляет! Новый менеджемент предлагает перенести погашение с 2018 года на 2021! Купонный доход будет снижен до 11,25%. Это предложение опять таки пройдёт через общее собрание владельцев облигаций. И думаю, что его примут, т.к. зачем проводить собрание, если не договорились с крупняком.

В общем, не зря продавал по 87, сегодня сдаю остальное по 77. Такого «добра» нам не надо...

Удачных вложений в облигации !

- комментировать

- ★1

- Комментарии ( 7 )

Банк России снизил ставку на 0,25%. Что в итоге?

- 24 марта 2017, 14:09

- |

"Банк России будет оценивать дальнейшую динамику инфляции и экономики относительно прогноза и допускает возможность постепенного снижения ключевой ставки во II-III кварталах текущего года", — сказано в заявлении регулятора по итогам заседания совета директоров.

===================

т.е. ЦБ дает нам сигнал на увеличение прибыли АО, путем снижения % по кредитам в течении всего года ... и снижении доходности по депозитам и облигациям, что дает увеличение доходности по дивидендам в сравнении с первыми ...

рублевая див. доходность стала чуток привлекательнее т.к.

снизят доход по депозитам, понизят % по кредитам… не существенно конечно на 0,25%, но тем не менее. в сравнении уже будет див.доходность немного привлекательнее.

компаниям с рублевой долговой нагрузкой кредиты будут обходится чуть дешевле. облигационная доходность сократиться, т.к. ставка стала ниже .. возможно пойдет перекладка из облигов в акции. а денежная масса там существенная.

все идет по плану… :)

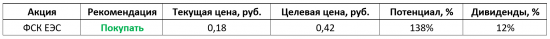

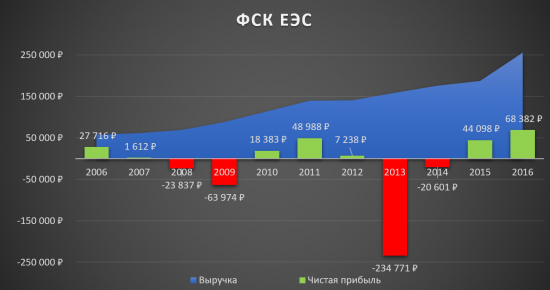

Инвестиционная идея «ФСК ЕЭС» - сохраняется!

- 24 марта 2017, 13:16

- |

О компании: «Федеральная сетевая компания Единой энергетической системы» (ОАО «ФСК ЕЭС») создано в соответствии с программой реформирования электроэнергетики Российской Федерации как организация по управлению Единой национальной (общероссийской) электрической сетью (ЕНЭС).

Фундаментальный анализ: Данные были взяты из отчётов МФСО в млн. руб за 10 лет. Начну анализ традиционно, с выручки и чистой прибыли компании.

( Читать дальше )

Кривая доходности ОФЗ на смартлабе

- 24 марта 2017, 12:34

- |

Можно ткнуть лычку и увидеть на графике точки, которые были месяц назад:

В частности, видно, что за последний месяц все точки сместились чуть вниз по оси доходности. Это означает, что инвесторы покупали облигации, а ожидания по процентной ставке снизились за месяц.

Для тех, кто хочет посмотреть зависимость доходности от срока до погашения (а не от дюрации) тоже есть график:

Это очень удобно, поскольку вы можете выбрать устраивающий вас срок до погашения (ось X) и посмотреть какая там есть доходность...

Чтобы посмотреть чисто купонную доходность (в % от номинала), есть соответствующие ссылки:

Всё что вы видите — это то что мы делаем в ответ на ваши просьбы.

Кстати на конференцию смартлаба я пригласил Игоря Лаухина (Septem Capital) выступить с темой: какие облигации купить?

Русал - Алюминиевая пушка?

- 22 марта 2017, 19:13

- |

Аналитический обзор компании «Русал»

О компании: Объединенная компания РУСАЛ – крупнейший в мире производитель алюминия. Основную часть продукции компании составляют первичный алюминий, алюминиевые сплавы, фольга и глинозем. Активы ОК РУСАЛ включают в себя весь комплекс предприятий, задействованных в цепочке производства конечного продукта, – от горнодобывающих комбинатов до алюминиевых и фольгопрокатных заводов. Это позволяет компании контролировать все этапы производственного процесса, обеспечивая высокое качество продукции.

Заводы и представительства РУСАЛа находятся в 19 странах на пяти континентах. При этом основные производственные мощности РУСАЛа расположены в Сибири, что дает компании два важных преимущества: доступ к возобновляемой и экологически чистой гидроэлектроэнергии и близость к самому перспективному мировому рынку – Китаю.

Фундаментальный анализ:Данные были взяты из отчётов МФСО и переведены в млн. руб. Начну анализ традиционно, с выручки и чистой прибыли компании.

( Читать дальше )

Россия и Китай ослабляют положение доллара на рынке облигаций

- 21 марта 2017, 11:19

- |

www.scmp.com/news/china/diplomacy-defence/article/2079648/russian-central-bank-opens-first-overseas-office

Это представляет собой очередной шаг обеих стран в достижении независимости от доллара. В транзакциях при продаже российских облигаций в Китае за юань, доллар не будет играть роли, и частично потеряет свое глобальное значение. До этого, транзакции в торговле облигациями между Китаем и Россией проводились через доллар.

Представители обеих стран в мае прошлого года объявили о намерении в будущем торговать государственными облигациями напрямую в государственных валютах. С этой целью, китайский центральный банк в сентябре прошлого года назначил ответственным по России Industrial and Commercial Bank of China, чем положил фундамент для торговли облигациями в юане.

( Читать дальше )

Аналитический обзор компании «Энел Россия»

- 19 марта 2017, 15:38

- |

О компании: «Энел Россия» (бывш. «Энел ОГК-5») входит в число семи оптовых генерирующих компаний, созданных в результате реформы РАО «ЕЭС России». Производственными филиалами компании являются: Конаковская ГРЭС, Невинномысская ГРЭС, Среднеуральская ГРЭС, Рефтинская ГРЭС. Более 56% акций компании принадлежит Enel Investment Holding.

Фундаментальный анализ: Данные были взяты из отчётов МСФО в млн. руб за период 2006-2016 год. Начну анализ традиционно, с выручки и чистой прибыли компании.

Выручка компании растёт, чистая прибыль составила 4,2 миллиарда за 2016 год по сравнению с убытком в 48,6 миллиардов.

( Читать дальше )

Ипотечный кризис через призму фильма «Игра на понижение» (The Big Short)

- 18 марта 2017, 11:50

- |

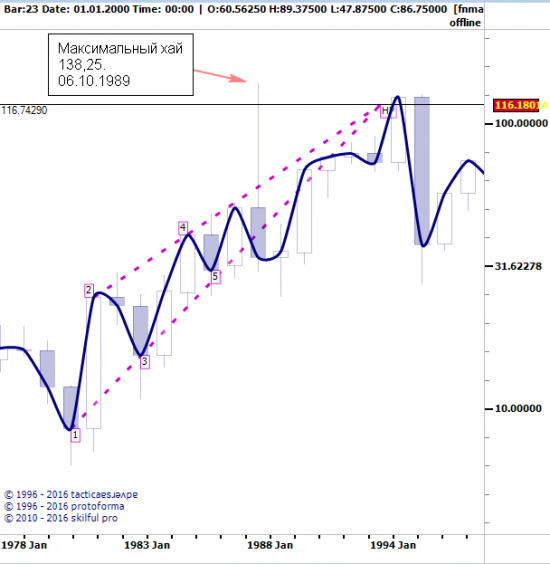

Писал как то о своих впечатлениях о фильме «Игра на понижение» (The Big Short), кроме цены в некоторых случаях важен момент входа в сделку:

В конце 70-х Lewis Ranieri из Salomon Brothers представил финансовую схему на которой вырос пузырь.

Можно рассмотреть цены акций Fannie Mae (крупнейшее американское ипотечное агентство основанное в 1938 году). C конца 70-х есть годовая ЧМП-а :

06.10.1989 максимальный хай. Всё, можно было селится на годах в далёком 89 году, НО по сделке произведённой в киноленте приходилось платить N – кол-во денег ежемесячно и 18 лет пришлось бы ждать прежде чем произошёл обвал.

Сколько бы там накапало? А может был тогда другой Майкл? и не выдержал таких платежей. Всё должно быть сделано в нужный момент. Если цена не идёт туда куда надо, она пойдёт куда не надо.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал