облигации

Размещение облигаций Саудитов

- 17 октября 2016, 13:25

- |

Как сообщает Financial Times, размещение первых в истории международных облигаций Саудовской Аравии может начаться уже в начале текущей недели. Представители королевства находятся в Лондоне и Нью-Йорке с конца прошлой недели, работая как над началом этого проекта, так и целого ряда других, включая первичное размещение акций саудовской государственной нефтяной компании Saudi Aramco.

По данным FT, саудовцы надеются привлечь с помощью размещения облигаций от $10 млрд до $20 млрд, притом что спрос на них оценивается в $50 млрд. В случае успеха в следующем году, говорят FT потенциальные инвесторы, знакомые с планами королевства, будут размещены облигации еще на $20 млрд. Эта практика может продолжаться «на протяжении довольно долгого времени», цитирует газета одного из инвесторов.

ПыСы. Вангую, что сауды сидят в каком-нибудь пентхаусе на манхэттэне и подставляют тазик с баблом, когда лайта пытается пройти вниз 50 долл:)

- комментировать

- ★2

- Комментарии ( 8 )

РВК-финанс: доходность - 12.64%, оферта - декабрь 2017 г.

- 14 октября 2016, 08:53

- |

— сводный рейтинг от трех агентств -«ВВ-»;

— есть в ломбардном списке;

— дефолтов не было;

— поручитель — Росводоканал со стабильным бизнесом и планами на его расширение;

— полугодовые купоны 13.5% — известны и расписаны до оферты;

— у эмитента один выпуск облигаций размером 3 млрд. руб.

Может быть, есть скелеты в шкафу, о которых я не знаю, или которых не вижу?

Портфель облигаций

- 13 октября 2016, 16:29

- |

Инвест идея c доходностью 16% годовых

- 13 октября 2016, 15:00

- |

Инвест идея c доходностью 16% годовых

(моя группа VK: arcaniscapital)

Облигация «Пересвет АКБ» 4-боб (код RU000A0JVCA7)

Рейтинг Arcanis Capital: BBB

Вероятность дефолта до погашения: 0.481%

Рекомендуемая доля в портфеле: 5%

Купоны зафиксированы: 13.25% годовых.

Бумага обладает отличной ликвидностью при доходности выше среднерыночной.

Что будет с облигациями, если процентные ставки пойдут вверх?

- 12 октября 2016, 18:14

- |

Спрос на доходность стимулировал кредитные рынки большую часть 2016 года, что приводило к более узким кредитным спредам, более низким доходностям и щедрым прибылям в большинстве облигационных секторов. Американские облигации инвестиционного класса и высокодоходные облигации дали прибыль 9,4% и 14,7% соотвественно с начала года (по состоянию на 28 сентября). Это значит, что этот рынок стал третьим по уровню доходов за последние 20 лет. Существует две основные причины таких сильных результатов. Во-первых, США вышли из промышленного спада в феврале, что стимулировало рост прибылей в более рискованных секторах фиксированной доходности. Во-вторых, низкие процентные ставки позволили компаниям рефинансировать свои долги по более низким ценам, таким образом улучшив свои балансы и ликвидность. И самое главное, падение ставок составило примерно 67% от ставок по облигациям инвестиционного уровня и 25% от ставок высокодоходных облигаций в этом году. Так что случится, если ставки пойдут вверх?

( Читать дальше )

АУКЦИОН МИНФИНА ПО ОФЗ от 12.10.2016, спрос сокращается

- 12 октября 2016, 15:00

- |

Минфин России информирует о результатах проведения 12 октября 2016 года аукциона по размещению ОФЗ-ПК выпуска № 29011RMFS с датой погашения 29 января 2020 года.

Итоги размещения выпуска № 29011RMFS:

— объем предложения – 10,000 млрд. рублей;

— объем спроса – 16,302 млрд. рублей;

— размещенный объем выпуска – 10,000 млрд. рублей;

— выручка от размещения – 10,519 млрд. рублей;

— цена отсечения – 102,8550% от номинала;

— доходность по цене отсечения – 10,92% годовых*;

— средневзвешенная цена – 102,9458% от номинала;

— средневзвешенная доходность – 10,89% годовых*.

ДЛЯ СРАВНЕНИЯ, аукцион от 5.10.2016

Минфин России информирует о результатах проведения 5 октября 2016 года аукциона по размещению ОФЗ-ПД выпуска № 26217RMFS с датой погашения 18 августа 2021 года.

Итоги размещения выпуска № 26217RMFS:

— объем предложения – 10,000 млрд. рублей;

— объем спроса – 18,441 млрд. рублей

( Читать дальше )

Помогите разобраться с бондами. А то доходность получается в райне 50% в баксах.

- 12 октября 2016, 14:33

- |

Срок до 2028 года.

Первоначальная номинальная стоимость — 1 000,00 USD.

У бондов есть купон. 12.75% годовых. cbonds.com/news/item/658383 и тут quote.rbc.ru/bonds/omissions.shtml?type=Eurobonds&bond_id=17333

Купон выплачивается 2 раза в год.

Уважаемые знатоки, я уже много лет в американском рынке и никогда с бондами не связывался, тем более с российским рынком.

Раз сейчас бонды стоят 180 баксов, то купив их сейчас правительство РФ у меня их откупит по 1 000 к 2028? Так же, купон 12.75%, получается что каждые полгода я буду дополнительно иметь 6.37% от текущей стоимости бондов?

Но ведь если сложить всё вместе, получается доходность под 50% в баксах, а значит я ошибаюсь. Подскажите, пожалуйста, в чём моя ошибка?

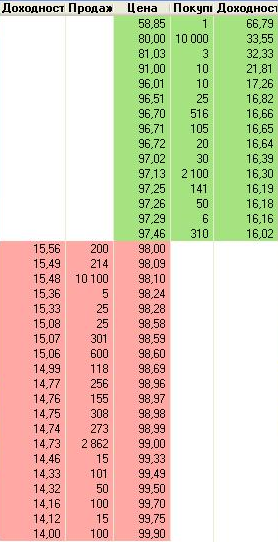

Свет мой, Пересвет

- 12 октября 2016, 05:08

- |

На прошлой неделе Ведомости написали о кредитном портфеле банка «Пересвет». Специалисты рейтингового агентства Fitch нашли в нем необеспеченные кредиты, выданные, как они полагают, аффилированным с банком лицам.

После этой новости резко возросли объемы торгов облигациями банка и доходности выросли с 13% до 16-17% в зависимости от выпуска.

Выпуск с погашением в октябре 2017 года дает доходность 16%.

( Читать дальше )

Возможные новшества по налогообложению купонного дохода облигаций

- 12 октября 2016, 02:56

- |

«2. Налогообложение купонного дохода по облигациям. А вот на это я предлагаю обратить особое внимание. Не далее как в предыдущем своем блоге я высказал предположение о том, что государство попытается «занять» у нас деньги, на которые оно стало обращать в последнее время явно повышенное внимание. Даже предположил, в качестве примера, что это может быть какой-нибудь заем на, условно, «восстановление народного хозяйства».

И вот мы читаем в ОННП, что при налогообложении доходов физических лиц в виде процента (купона) по обращающимся облигациям прорабатывается вопрос возможного применения пониженной ставки налога (до 0% включительно). В этом случае (внимание!) «физическим лицам в целях инвестирования будут предлагаться облигации с повышенным кредитным риском, который при сопоставимой доходности не готовы принимать на себя квалифицированные инвесторы».

( Читать дальше )

Заработать как на крахе subprime bonds в США в 2008 году???

- 11 октября 2016, 19:59

- |

Европейский центробанк в ходе программы денежной эмиссии, ежемесячно создает из воздуха 80 млрд евро и направляет эти деньги на скупку суверенных бумаг на открытом рынке. В результате их цены растут, а доходность, соотвественно, падает.Официально целью программы декларируется попытка разогнать инфляцию до целевого уровня минус 2%. На деле же после полутора лет накачки рынков деньгами инфляция остается отрицательной: в апреле она составила минус 0,2%, в мае — минус 0,1%, в сентябре -минус 0,4%. Политика ЕЦБ — фактически принуждает к инвестированию, так как просто хранить деньги наличными в центробанке — еще дороже, но инвесторы скупают госбумаги с практически нулевой доходностью лишь потому, что считают, что в других активах могут потерять еще больше.

Вопрос: какое утверждение правильное?

1. Либо инвесторы диверсифицируют риски с американских рынков в германские облигации (Блумберг утверждает, что швейцарские и финские банки переполнены) даже при нулевом доходе, так как на горизонте буря в США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал