облигации

Топ российский фонд по облигациям говорит что пора продавать ОФЗ

- 23 мая 2016, 10:07

- |

мы продавали последний месяц российские ОФЗ и сократили их до 17% портфеля — минимума за 4 года. Деньги мы перекладываем в казначейские облигации США и еврооблигации российских компаний. Доходность облигаций упала так сильно, что отражает ожидание снижения ставок центробанком на 200 б.п. Мне кажется, потенциал роста котировок ОФЗ и рублевых корпоративных облигаций исчерпан, если ЦБ не начнет снижение ставок. Боюсь, что ЦБ упустит момент благоприятной рыночной конъюнктуры и, как показывает практика, на фоне негативной конъюнктуры не идет на снижение

российские ОФЗ принесли +14% с начала года.

по сути выход из ОФЗ и перекладка в казначейки и евробонды — это ставка на то, что ралли по рублю закончилось

- комментировать

- ★3

- Комментарии ( 4 )

15% дивидентной доходности, это чудо!

- 23 мая 2016, 09:58

- |

Я уже писал, что не остался в стороне и «купил» инвестиционную идею, т.е. решил стать инвестором.

Вижу, люди считают и прикидывают, что они могут получить от инвестирования.

Решил написать простенькую программу, которая рассчитывает дивидентный доход исходя из нескольких предположений, большинство из которых сильно нереальны. но всё-таки.

1. вкладывать будем 30 тыс ежемесячно

2. доходность будет 15% годовых — дивидентами.

3. будем высчитывать дивидентную доходность (ДД) 1 раз за год (это самое нереальное предположение)

4. будем считать что акции растут в цене на размер ДД * 0.7 в год (на самом деле они растут даже сильнее ДД, по крайней мере до отсечки)

5. будем считать что все доходы полностью реинвестируются.

на выходе мы получаем: месячный приход от дивидентов (и только от них)

( Читать дальше )

Вероятность повышения ключевой ставки ФРС

- 22 мая 2016, 23:17

- |

Человек идет по ссылкам:

идет сюда и смотрит расписание совещаний в ФРС

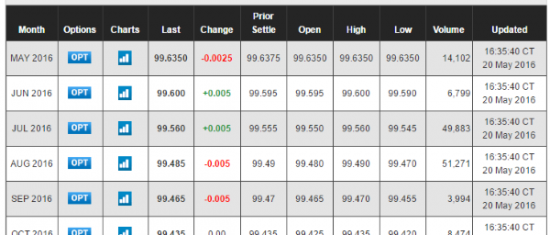

идет сюда и смотрит цены на фьючерсы на ставку ФРС, усредненную по 30 дням

и что он видит?

Во-первых, что ближайшее заседание 14 и 15 июня. Два дня то есть заседают.

Во-вторых, он видит такую табличку:

Если человек никогда раньше такую вероятность не считал, у него возникает вопрос: «И что это все значит?»

Начнет человек с заседания. Решение о повышении ставки действительно принимается (или не принимается) на заседании. Когда именно? 14? 15? Утром? Вечером? Будем считать, что в этот раз будет как в прошлый раз. В прошлый раз, в декабре 2015, о повышении объявили в 14 часов (EST) на второй день заседания. Поэтому человек будет считать, что 15 июня решение еще не известно, а 16 июня (на следующий день после конца заседания) уже будет известно (это упрощение, на самом деле, будет известно еще 15 в два часа дня).

( Читать дальше )

Моисеев: Налог на корпоративные облигации надо отменить только для физлиц

- 19 мая 2016, 12:59

- |

В Швейцарии придумали новый вид ценных бумаг с целью покрытия рисков серьезных потерь.

- 17 мая 2016, 18:11

- |

в результате внутренних событий, в том числе мошенничества трейдеров, последствий технологических сбоев и даже ошибок в учете, пишет газета The Wall Street Journal со ссылкой на осведомленные источники...

Этакие защищенные облигации. Новые бонды покрывают, помимо внутренних рисков, еще и внешние факторы, они предлагаются хедж-фондам и другим крупным инвесторам.

Вот бы Московская биржа быстро переняла бы опыт?! Конечно в союзе с «нашими» банками.

Как инвестировать в облигации?

- 17 мая 2016, 16:29

- |

Согласно российскому законодательству, облигация — эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости. Облигация может также предусматривать право ее владельца на получение процента от номинальной стоимости.

В мире насчитывается около 1800 разновидностей облигаций. Базовыми различиями являются сектора рынка (государственные, субфедеральные, муниципальные, корпоративные и ипотечные) и сроки погашения (краткосрочные (1-3 года), среднесрочные (3-7 лет), долгосрочные (более 7 лет)).

Прежде чем рассматривать стратегии управления портфелем облигаций, следует определиться с понятием портфеля как такового. Портфель — это набор финансовых активов, которыми располагает инвестор

Основной причиной того, что инвестиции осуществляются не в какую-либо индивидуальную бумагу, а в целый их набор, является стремление получить требуемый уровень ожидаемой доходности при более низком уровне ожидаемого риска.

( Читать дальше )

Мировой дур=дом, или деньги в поиске хоть какой-то доходности.

- 13 мая 2016, 11:24

- |

Дур-Дом продолжается и даже нарастает по всему миру. Ситуация в американской экономике продолжает ухудшаться. Дефицит бюджета вновь растёт рекордными темпами. Потребительская активной в США падает. На фоне падения корпоративных прибылей компаний по всему миру, желающих вкладываться в акции становится всё меньше. Деньги ищут хоть какой-то пассивный доход. Кери-трейд продолжает увеличиваться, пирамиды продолжают расти. Чем всё кончится уже понятно, вопрос — когда? Что такое масштабный выход из российских ОФЗ мы уже видели в 2014 году, что такое масштабный выход из европейского долгового рынка мы уже видели тоже. Чем больше денег зайдёт, тем больше потом будет выход. А чтобы за парковку денег получать хоть какой-то доход, скоро придётся строить ещё большие пирамиды. Эх, неужели самим Центробанкам не страшно и неужели они не видят к чему приводят валютные войны?

Бегство от минусовых ставок подстегивает облигационную лихорадку в мире

( Читать дальше )

Ставки по ОФЗ упали к досанцкионным уровням

- 12 мая 2016, 19:01

- |

аналитик Citigroup Луис Коста:

Ставки могут падать и дальше. Рекомендую длинные позиции по рублю. Интерес к ОФЗ подогревается действиями ЦБ РФ, к-й не желает снижать ставку поскольку боится инфляции.Санкции против РФ были введены в конце июля 2014.

Алексей Бизин, Schildershoven Finance. Как торговать облигациями

- 12 мая 2016, 15:56

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал