обучение инвестициям

Портфель инвестора-новичка.

- 09 июля 2021, 10:03

- |

Понятное дело, что народ обычно выставляет на всеобщее обозрение только плюсовые портфели. Убыточные портфели у нас как то принято стыдливо скрывать.

Поспрашивал знакомых, кто сколько заработал. Все, знакомые новички (2-3 года на рынке), в свое время интересовались у меня куда вложить деньги на ИИС.

На что я им честно говорил — купи ОФЗ.

Понятное дело, посмотрев на доходность ОФЗ, новоявленные инвесторы крутили пальцем у виска и говорили, что ни чего я не понимаю.

По рынку акции, разъяснял что

1. нужно вкладывать депозит частями, по мере падения акции или раз в неделю. Но кому это интересно, когда из каждого утюга кричат «бери сегодня, завтра будет дороже».

2. нужно брать только индекс ММВБ.

Короче, ни одному похвастаться не чем, все на уровне ставки ОФЗ.

Только не нужно говорить, что «я получил 15% за 2 года и я крут».

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 47 )

Мои принципы инвестирования в фондовый рынок

- 03 июля 2021, 13:31

- |

Всем большой привет! В этой статье я хочу поделиться своими принципами и идеями инвестирования в фондовый рынок.

- Инвестиции или трейдинг? В своем пенсионном портфеле я придерживаюсь стратегии купи и держи. Объясню почему. Если нет огромного опыта и знаний, то определить момент входа и выхода довольно сложно, поэтому при совершении сделки вероятность цене пойти в нужную сторону — 50/50, а комиссии, проскальзывание и прочие уловки брокера снижают вероятность. в итоге получаем игру с отрицательным математическим ожиданием, как казино или букмекер. Единственный кто зарабатывает в этой ситуации это брокер и биржа, именно поэтому 95% сливают. Стратегия «Купи и держи» мне подходит гораздо больше. Слить депозит практически невозможно (т.к. нет маржинальной торговли), времени на анализ уходит гораздо меньше — пару раз в месяц при покупке новых акций. Спишь спокойно. При коррекциях особо не переживаешь. Бизнес как работал, так и работает. Дивиденды капают.

- Как выбираю инструменты. в портфеле есть немного облигаций, но в последнее время их практически не покупаю, т.к. потенциала в акциях вижу намного больше. Для меня это хороший инструмент чтобы пересидеть неспокойные времена на рынке. Так же у меня есть копилка с облигациями (некий аналог депозита), но практика показала, что далеко не всегда такой портфель выгоднее простого банковского депозита, рисков больше, доступа к деньгам меньше. Но эксперимент продолжаем. Акции выбираю по следующим принципам: компания мне известна, бизнес понятен. 1 и 2 эшелон. Компания растет лучше среднего по отрасли. Дивидендная политика. И главное — диверсификация! диверсификация по отраслям, госкомпаниям и корпоративным, экспортерам и работающим на внутренний рынок.

- Дивиденды или рост курсовой стоимости? Вообще акции роста выгоднее по следующим причинам: если компании есть куда вложить деньги, значит ей есть куда развиваться. С дивидендов удерживается НДФЛ, а это сразу уменьшает доходность на 13%. С компаний роста же при продаже налог не удерживается, если держать акции более 3 лет. Но мне все же интереснее получать дивы, так видны деньги, их возможно реинвестировать в новые активы. Поэтому в моем портфеле дивидендных акций — большинство.

Еще одна причина почему начинающие инвесторы сольются, когда начнется даунтренд

- 15 июня 2021, 11:36

- |

Бычий рынок исправляет многие ваши ошибки. И вы привыкаете к тому, что можно ошибаться безнаказанно. Вы покупаете неудачную бумагу, а она или не падает или даже растет и вы делаете неверные выводы о причинно-следственных связях. Но хуже другое. Вы привыкаете всегда быть правым.

Выработав такую вредную привычку как самоуверенность, вы не сможете признать ни одну свою ошибку, когда бычий рынок закончится.

К чему это приведет? Ну сами напишите мне в комментариях, как вы думаете, к чему это может привести.

Грааль забесплатно - максимально примитивная стратегия на американском рынке

- 23 мая 2021, 20:56

- |

Всем привет!

Накануне в комментариях вот к этому посту пообещал рассказать про самые примитивные стратегии на американском рынке, позволяющие показывать доходность лучше рынка. Прелесть этих подходов заключается в том, что для их применения не нужно владеть ни навыками инвестиционного анализа, ни выдающейся психологической устойчивостью, т.к. стратегии основаны на строгих критериях входа и выхода из позиции и исключают человеческий фактор.

Подходы эти мы разработали в рамках создания нашей стратегии на американском рынке, когда тестировали наличие тех или иных закономерностей. Подход, о котором пойдет речь сегодня, мы выявили в ходе анализа гипотезы о том, что быстрорастущие компании показывают доходность лучше рынка. И что же?

Стратегия #1. Портфель быстрорастущих компаний

Стратегия предполагает, что портфель в любой момент времени на 100% укомплектован компаниями, которые отвечают следующим критериям:

- Темп роста выручки y-o-y по результатам последней квартальной отчетности – выше 25%

( Читать дальше )

Предсказатель дефолта - ликвидность

- 17 мая 2021, 15:12

- |

Прежде чем инвестировать деньги в высокодоходные облигации любого предприятия, следует не доверяться дяде Пете, тёте Клаве, телевизору, смарт-лабу или мне, а попытаться самостоятельно понять — накроется предприятие медным тазом или же ещё поплавает. Это не так сложно.

Ликвидность предприятия

Здравствуйте, инвесторы юные, начинающие и продвинутые. Начало инвестиций всегда сопровождается страхом. Страхом перед потерей денег. И чем меньше вы знаете о финансовом состоянии предприятия, тем больше страх. И даже если вам посоветует купить облигации гуру от рынка ВДО, вы всё равно будете бояться, поскольку решение о покупке было принято не вами лично, а под влиянием «авторитета».

( Читать дальше )

Обновленное приложение для обучения инвестициям

- 05 апреля 2021, 11:03

- |

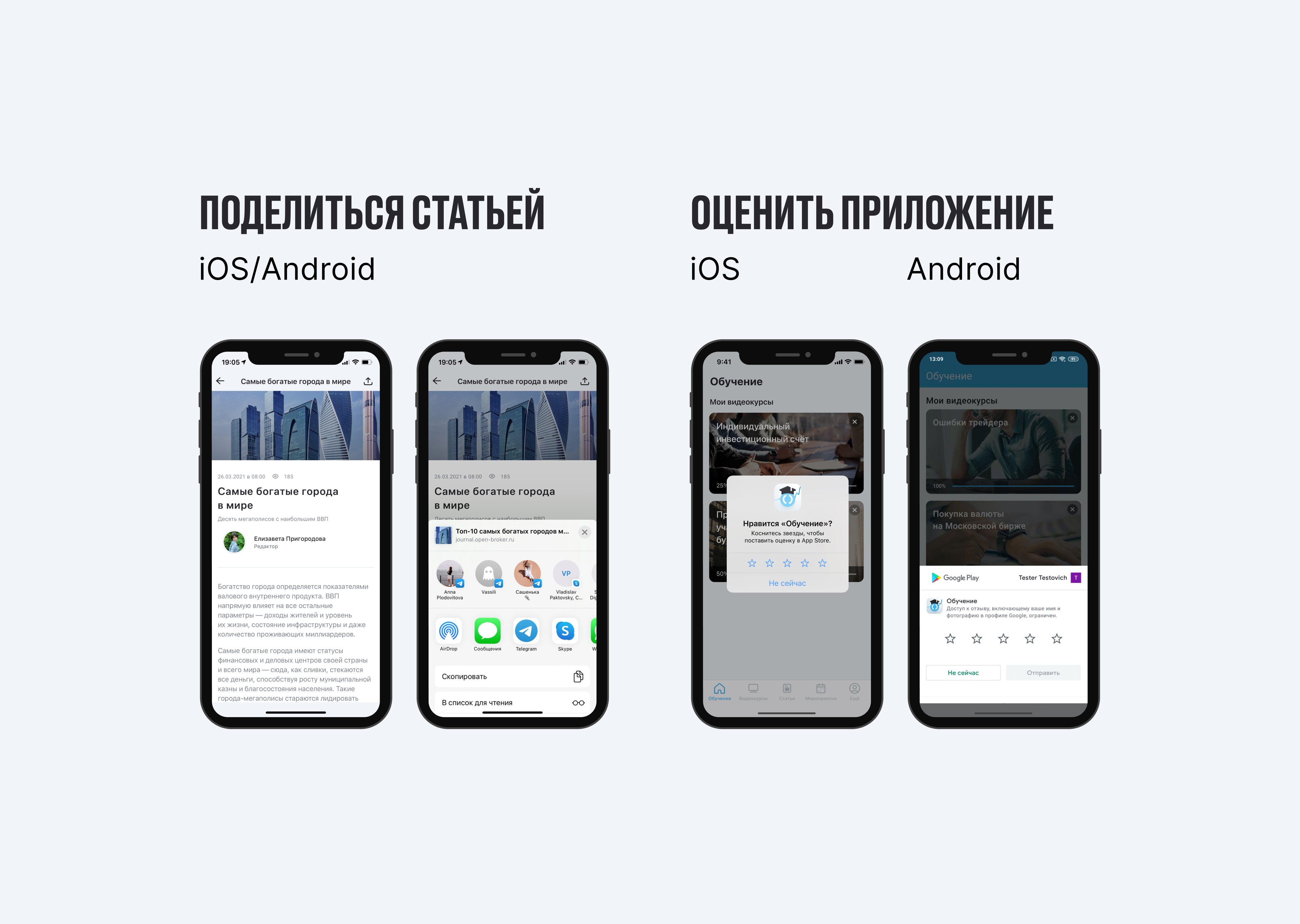

Весна — время свежих красок, и мы представляем новую версию нашего мобильного приложения «Обучение инвестициям»!

Приятный сюрприз для пользователей — мы повысили стабильность работы витрины статей «Открытого журнала» и добавили возможность делиться ссылками на статьи «Открытого журнала». И кстати, оценить приложение теперь можно, не переходя в AppStore или GooglePlay — и мы ждем обратной связи, чтобы сделать наш продукт еще лучше!

Инвест идея по акциям компании Beyond Meat

- 26 февраля 2021, 17:21

- |

💡 Beyond Meat — компания по производству растительного белка, подписала трехлетний контракт с McDonald’s о том, что станет приоритетным поставщиком «мяса» для сэндвичей McPlant. McDonald’s совместно с Beyond Meat, также планируют разработать другие пункты меню, которые будут содержать альтернативный протеин — продукты из свинины, курицы и яиц на растительной основе.

📌 также планирует сотрудничать с Yum! Brands которому принадлежат KFC, Pizza Hut и Taco Bell.

📌 Недавно компания, также объявила о партнерстве с PepsiCo в разработке продуктов на растительной основе и начала продавать собственную продукцию сети магазинов CVS Heath. уже сотрудничает с крупными ритейлами, такими как Walmart и Target

📌 Компания привержена инновациям и регулярно обновляет продуктовую сетку.

📌 Beyond Meat не раскрыла финансовых условий ни одного из соглашений.

( Читать дальше )

ЭМОЦИОНАЛЬНЫЕ ЗАПРОСЫ НОВИЧКА (ОБЗОР)

- 09 октября 2020, 12:05

- |

Сделал обзорный пост по всему тому, что ранее публиковал по эмоциональной составляющей на финрынке. О тех установках, которые во многом определяют поведение большинства инвесторов и трейдеров. И из-за чего большинство теряет свои деньги.

Далее – разбор каждого из этих запросов с ссылкой на более подробный пост по этой теме.

✅Эмоциональный запрос №1 – вторая зарплата. Инвестируешь в акции. Берешь на себя риски изменения цены. Но в то же время ищешь «островок» спокойствия – те акции, которые дают наибольшие дивиденды (зарплата). Комфортный подход, который эмоционально притягивает большинство. И, естественно, получает максимальную пиар-поддержку околорыночной среды.

Мода порождает завышенный спрос. Поэтому такой подход может привести к покупке модного инструмента по завышенной цене. Пусть даже с неплохим ежегодным доходом.

!!! ДИВИДЕНДЫ. ЭМОЦИОНАЛЬНО ЗАРЯЖЕННАЯ ИДЕЯ

✅

( Читать дальше )

Психология трейдинга / Правило Светофора в инвестировании и трейдинге / Риск-профиль

- 13 декабря 2019, 13:14

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал