онлайн микрофинанс

Вебинар Cbonds "IDF Eurasia/MoneyMan: лидеры финтеха возвращаются на долговой рынок"

- 12 ноября 2020, 14:04

- |

Вчера Борис Батин (IDF Eurasia / Мани Мен), Андрей Хохрин (Иволга Капитал) и Сергей Лялин (Cbonds) провели час — пятнадцать в режиме вопрос-ответ. Спрашивал Сергей, отвечал Борис, Андрей дополнял.

Тем, кто интересуется предстоящим размещением бумаг АйДиЭФБ03 (BBB-, 700 млн.р., ориентир доходности 12,7-13,2%) и, вообще, темой микрофинансов как бизнеса, будет интересно. Спасибо Сергею за насыщенность повестки и въедливость! Борис в свою очередь ответил на всё и ответил хорошо.

- комментировать

- Комментарии ( 0 )

Онлайн-семинар «IDF Eurasia/MoneyMan. Лидеры финтеха возвращаются на долговой рынок» ⚡️

- 11 ноября 2020, 15:11

- |

Cbonds продолжает знакомить своих слушателей с интересными идеями на облигационном рынке.

В этот раз мы побеседуем с представителями IDF Eurasia/MoneyMan – крупнейшего сервиса онлайн-кредитования. Компания в своем подходе сочетает применение передовых разработок в системе принятия решений с принципами ответственного кредитования.

Сергей Лялин (генеральный директор Cbonds), Борис Батин (cооснователь и генеральный директор группы IDF Eurasia) и Андрей Хохрин (генеральный директор ИК «Иволга Капитал») обсудят вопросы деятельности компании, стабильности ее бизнеса в период кризиса, качества этого бизнеса как заемщика на публичном долговом рынке.

Это уникальный шанс задать вопрос эмитенту и организатору выпуска и получить ответ в прямом эфире.

⏱ Когда: 11 ноября в 16:30 (мск)

🌐 Где: Необходима предварительная регистрация (ссылка на ZOOM).

❗️Участие бесплатное.

Коротко о главном на 11.11.2020

- 11 ноября 2020, 10:36

- |

Итоги размещения и уровень листинга:

- «Онлайн Микрофинанс» определил дату начала размещения выпуска трехлетних облигаций серии 02 объемом 700 млн рублей — 17 ноября.

- «Ломбард «Мастер» опубликовал график работ по ликвидации. Погашение облигаций будет проходить с 16 февраля по 16 апреля 2021 года. Облигации будут погашены по номиналу с НКД на дату погашения.

- «ДЭНИ КОЛЛ» допустил технический дефолт по выплате пятого купона по коммерческим облигаций серии КО-П01. Объем неисполненных обязательств по выплате купонного дохода — 1 233 тыс. руб.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

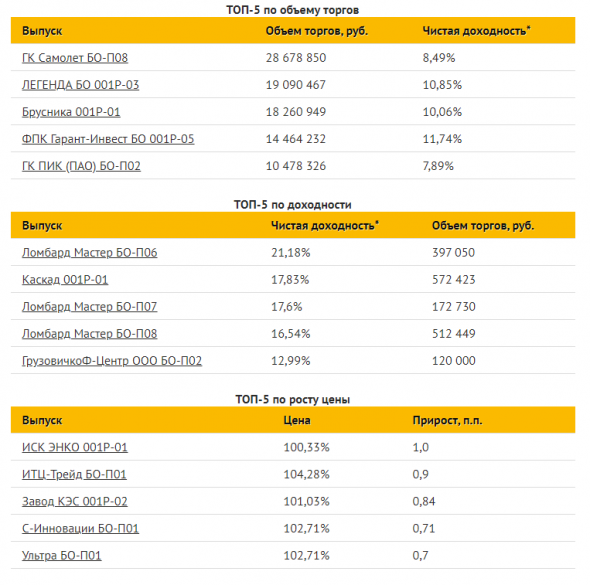

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

"Онлайн микрофинанс" 17 ноября начнет размещение выпуска облигаций на 700 млн рублей ⚡️

- 10 ноября 2020, 16:13

- |

ООО «Онлайн микрофинанс» 17 ноября начнет размещение 3-летнего выпуска облигаций 2-й серии объемом 700 млн рублей, говорится в сообщении компании.

Банк России 19 и 22 октября зарегистрировал два выпуска облигаций компании 1-2-й серий общим объемом 1,2 млрд рублей.

Объем 1-й серии составит 500 млн рублей, 2-й серии — 700 млн рублей. Срок обращения выпусков — 3 года.

По выпускам предусмотрено обеспечение исполнения обязательств в форме поручительства, а также возможность досрочного погашения по усмотрению эмитента.

Выпуск 1-й серии будет размещен по закрытой подписке среди квалифицированных инвесторов, 2-й серии — по открытой подписке.

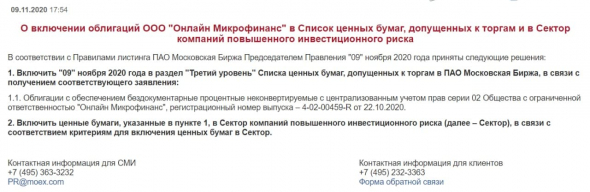

9 ноября «Московская биржа» включила бонды 2-й серии в третий уровень котировального списка, а также в сектор компаний повышенного инвестиционного риска.

В настоящее время в обращении находится два выпуска биржевых облигаций компании общим объемом 800 млн рублей. Оферентами выпусков выступают ООО МФК «Мани мен» и TOO «Онлайн финанс».

( Читать дальше )

Новый выпуск облигаций АйДиЭф зарегистрирован. Первые два выросли в цене

- 10 ноября 2020, 12:04

- |

Московская биржа зарегистрировала новый выпуск «Онлайн Микрофинанс» (https://www.moex.com/n31056/?nt=104) (кратное наименование АйДиЭфБ03; поручитель «Мани Мен», размещение начнется 17 ноября, 700 млн.р., ориентир купона/доходности — 12,5%/13,24%),

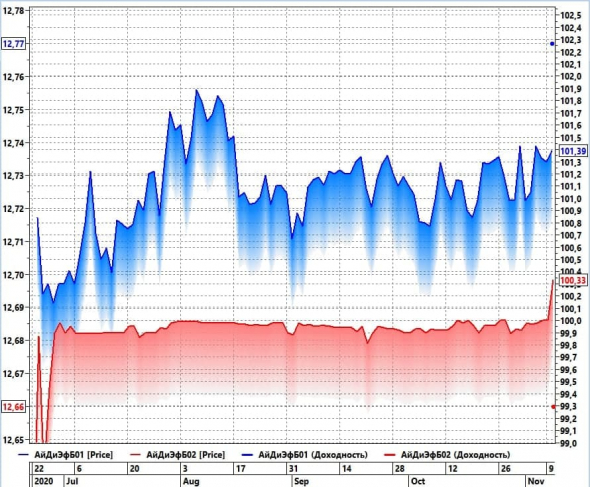

А пока можно взглянуть на динамику предыдущих выпусков АйДиЭф. Оба теперь торгуются с доходностями ниже нового выпуска: первый выпуск 12,8% к погашению, второй — 12,7%. Новый выпуск даст к ним премию около полупроцента годовых.

( Читать дальше )

Онлайн-встреча с сооснователем IDF Eurasia Борисом Батиным⚡️

- 10 ноября 2020, 11:28

- |

Компания уверенно проходит период «турбулентности и продолжает полноценно функционировать, параллельно своевременно и в полном объеме соблюдая все обязательства перед инвесторами. Как и ожидалось, нынешняя ситуация стала для IDF Eurasia временем возможностей — это касается как уже давно существующих направлений, так и новых проектов.

Во всем, что касается ведения бизнеса, мы традиционно следуем принципам открытости и прозрачности. Поэтому приглашаем действующих и потенциальных инвесторов на вебинар, который проведет лично сооснователь IDF Eurasia Борис Батин.

Программа вебинара:

— подведение итогов за январь-сентябрь 2020 года;

— планы на IV квартал 2020 года и дальше;

— анонс нового выпуска облигаций в ноябре;

— ответы на вопросы в режиме онлайн.

Вебинар состоится 10 ноября (вторник) в 16.00 по МСК.

Напоминаем, что вопросы вы также можете направлять в любое время по адресу ir@idfeurasia.com.Для участия нужно перейти по ссылке.

( Читать дальше )

Коротко о главном на 10.11.2020

- 10 ноября 2020, 10:46

- |

Итоги размещения и уровень листинга:

- Завод КЭС завершил размещение выпуска четырехлетних облигаций серии 001P-02 объемом 200 млн рублей, начавшееся 29 октября. Ставка купона установлена на уровне 14% годовых на весь срок обращения, купоны ежеквартальные.

- Московская Биржа включила выпуск облигаций серии 02 ООО «Онлайн Микрофинанс» в третий уровень листинга и Сектор компаний повышенного инвестиционного риска (ПИР).

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Онлайн-семинар Cbonds «IDF Eurasia/MoneyMan. Лидеры финтеха возвращаются на долговой рынок»

- 09 ноября 2020, 09:12

- |

11 ноября в 16:30 мы побеседуем с представителями IDF Eurasia/MoneyMan – крупнейшего сервиса онлайн-кредитования. Компания в своем подходе сочетает применение передовых разработок в системе принятия решений с принципами ответственного кредитования.

Сергей Лялин (генеральный директор Cbonds), Борис Батин (cооснователь и генеральный директор группы IDF Eurasia) и Андрей Хохрин (генеральный директор ИК «Иволга Капитал») обсудят вопросы деятельности компании, стабильности ее бизнеса в период кризиса, качества этого бизнеса как заемщика на публичном долговом рынке.

Это уникальный шанс задать вопрос эмитенту и организатору выпуска и получить ответ в прямом эфире.

⏱ Когда: 11 ноября в 16:30 (мск)

🌐 Где: Необходима предварительная регистрация

❗️Участие бесплатное.

До встречи на онлайн-семинаре Cbonds!

Аналитическая справка. Отраслевое сравнение МФО - эмитентов облигаций

- 06 ноября 2020, 08:46

- |

Вдохновившись недавним исследованием российских МФО от Angry Bonds/Николая Дадонова (http://angrybonds.com/gallery/%D0%9C%D0%A4%D0%9E%20Angry%20Bonds%20%D0%BE%D1%82%D1%87%D0%B5%D1%82.pdf), составили свой небольшой сравнительный анализ эмитентов облигаций от сектора микрофинансов. В центре — «Мани Мен» (российская часть холдинга IDF Eurasia), размещение облигаций которого намечено на 17 ноября (https://smart-lab.ru/company/ivolga_capital/blog/653560.php). Объекты для сравнения — «МигКредит», «КарМани», «Быстроденьги», ЦФП.

Считаем, что «Мани Мен» создал наиболее успешный бизнес, что отчасти подтверждается наиболее высоким для сектора рейтингом ruBBB- (Эксперт РА). Но плотность конкуренции в нашей выборке, исходя из финпоказателей, получается высокой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал