опек+

Выкуп акций не помеха дивидендам Лукойла - Sberbank CIB

- 12 марта 2020, 17:12

- |

Менеджмент отметил, что возможный новый выкуп акций будет финансироваться с привлечением долга и, соответственно, не повлияет на уровень дивиденда. Компания подчеркнула, что дивидендные выплаты остаются приоритетной задачей. Ранее менеджмент вкратце очертил политику распределения свободных денежных потоков, предусматривающую распределение в виде дивидендов 100% свободных денежных потоков после лизинговых платежей, процентных расходов и выкупа акций, что предполагало, что возможные выкупы акций будут осуществляться за счет дивидендов. Новый комментарий от компании мы считаем позитивным. По нашему мнению, текущая динамика цены акции благоприятствует возобновлению программы выкупа.Sberbank CIB

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ОПЕК в мартовском обзоре сообщила, с каких уровней будет стартовать повышение ее добычи

- 12 марта 2020, 12:38

- |

Вышел мартовский обзор по нефти от ОПЕК. Ключевая таблица обзора с данными по добыче стран картеля за февраль выглядит следующим образом:

Страны картеля в феврале снизили добычу нефти сразу на 0,546 Мб/д до 27,77 Мб/д. Снижение в основном произошло за счет провала добычи в Ливии. Саудовская Аравия на этот раз ограничилась весьма скромным снижением в 0,056 Мб/д. Доля добываемой картелем нефти в мире снизилась до 27,8%. И это при том, что произошло небольшое снижение мировой добычи.

( Читать дальше )

Что происходит с рублем и стоит ли бежать в обменники

- 12 марта 2020, 12:10

- |

Опубликовано 09.03.2020

«Черный понедельник» на мировых финансовых рынках может смениться «черным вторником» на российских площадках. Американские, европейские и азиатские биржи рухнули на фоне провала переговоров по нефти в рамках ОПЕК+ — стороны не смогли договориться об ограничении добычи. В частности, Россия решила вместо этого сохранить долю рынка. Затем Саудовская Аравия объявила о скидках для покупателей своего сырья. На фоне разгорающейся ценовой войны нефтяные компании по всему миру теряли до четверти капитализации. А баррель марки Brent подешевел почти на треть, и весь день торговался в коридоре $35-37. Паника на рынках подогревалась также возможным замедлением мировой экономики из-за коронавируса. Российские биржи 9 марта были закрыты, но рубль рухнул на рынке Forex — его цена доходила до 75 руб. за доллар и 85 руб. за евро.

( Читать дальше )

Зачем устроили мировой экономический кризис?

- 12 марта 2020, 08:34

- |

Зачем устроили мировой экономический кризис?

Главная причина падения нефти — глобальная пандемия.

Происходит массовое закрытие предприятий. Резко сокращаются пассажирские перевозки. Недавно Италия объявила, что полностью закрывается на карантин, — целая страна. Израиль закрывает на карантин всех возвращающихся израильтян и перестал пускать в страну иностранцев. Такая самоизоляция означает падение доходов авиакомпаний, туристических сервисов, индустрии развлечений.

Во время карантина меньше используется автотранспорт, общественный транспорт. Поэтому всеми ожидается существенное снижение спроса на нефть — возможно, как обычно бывает, ожидания даже превосходят будущую реальность.

Зная все это, большинство аналитиков ожидало сокращения цены нефти до $45-$50.

Еще один фактор (черный лебедь): Россия объявила, что выходит из соглашения ОПЕК+ и собирается добывать по максимуму.

Хотя у российских нефтяных компаний нет возможности сильно увеличить производство.

Россия открыто заявила: мы делаем это, чтобы выбить с рынка американскую сланцевую индустрию.

( Читать дальше )

ОБВАЛ РУБЛЯ! Доллар по 100 рублей? / Как узнать Курс Доллара? / Что делать и как сохранить деньги

- 11 марта 2020, 16:07

- |

Трамп разочаровал рынок. Инвестиции и факты.

- 11 марта 2020, 14:08

- |

Центральные банки начали стимулирование экономики. Тем временем, президент США Дональд Трамп не появился на брифинге, посвященном эпидемии, во вторник. При этом днем ранее обещал объявить о «впечатляющих» мерах поддержки экономики.

«Инвестиции и факты» эфир от 11.03.2020

( Читать дальше )

Совокупный дивиденд Лукойла за год составит 548 рублей на акцию - Промсвязьбанк

- 11 марта 2020, 12:14

- |

дивиденд Лукойла за год составит 548 рублей на акцию - Промсвязьбанк" title="Совокупный дивиденд Лукойла за год составит 548 рублей на акцию - Промсвязьбанк" />

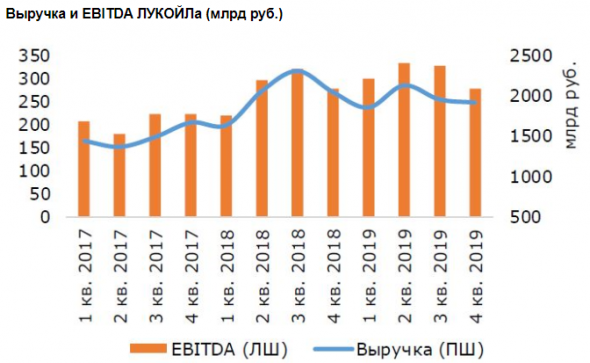

дивиденд Лукойла за год составит 548 рублей на акцию - Промсвязьбанк" title="Совокупный дивиденд Лукойла за год составит 548 рублей на акцию - Промсвязьбанк" />При этом показатель EBITDA по году вырос на 11% за счет роста операционной прибыли на 6%. Это в свою очередь было обеспечено сокращением операционных расходов, расходов на приобретение нефти, газа, экономии на акцизах и экспортных пошлинах. Основной вклад в рост показателя EBITDA внес сегмент переработки на фоне роста объемов переработки и улучшения корзины нефтепродуктов, производимых НПЗ ЛУКОЙЛа, а также улучшения финреза розничного и трейдингового бизнесов. При этом в сегменте добычи показатель EBITDA также вырос, несмотря на более низкие по году цены на нефть. Рост обусловлен улучшением операционных показателей компании, и эффектом от введения НДД на ряде участков недр. Маржа EBITDA по году прибавила 2% — до 15%. А вот в 4 кв. EBITDA сократился на 15% — и здесь основное давление произошло за счет сегмента переработки, что было обусловлено падением маржи в переработке. В итоге маржа EBITDA в 4 кв. припала на 2% — до 15%.

( Читать дальше )

Сильное снижение чистой прибыли Лукойла оказалось неприятным сюрпризом - Атон

- 11 марта 2020, 11:35

- |

Выручка ЛУКОЙЛа за 4К19 снизилась на 2% кв/кв, составив 1 912 млрд руб. (+1% против консенсуса, +4% против оценок АТОНа), что связано с укреплением рубля и снижением объемом реализации нефтепродуктов вследствие сокращения объемов переработки (-6.8% кв/кв). Показатель EBITDA составил 278 млрд руб. (-15% кв/кв), что в рамках рыночных прогнозов и на 2% ниже оценки АТОНа, в основном, из-за снижения маржи нефтепереработки и рентабельности розничного бизнеса, а также в силу особенности учета хеджинговых операций. Чистая прибыль рухнула на 37% кв/кв, составив 119 млрд руб. (-18% против консенсуса, -25% против оценки АТОНа). На размер чистой прибыли отрицательно повлиял убыток от обесценения активов сегмента разведки и добычи в размере 21 млрд руб., частично компенсированный восстановлением обесценения в размере 10 млрд руб. Свободный денежный поток (FCF) в 4К19 сократился до 185 млрд руб. (-12% кв/кв) в связи с сезонным увеличением квартальных капзатрат (+25% кв/кв).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал