SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Открытие – вниз. Днем диапазон 1355-1385 по ММВБ. Закрытие – в красном цвете.

- 28 сентября 2011, 11:02

- |

- комментировать

- Комментарии ( 3 )

Информационное сообщение: обучение опционной торговле

- 27 сентября 2011, 19:36

- |

Как и обещал, провожу обучение опционной торговле в группе из 9 человек. Места есть пока — кому интересно — вэлком

http://uptrade.ru/training/nachinayushhim/studyoptions.htm

http://uptrade.ru/training/nachinayushhim/studyoptions.htm

Тестирование опционных стратегий.

- 27 сентября 2011, 12:37

- |

Добрый день, коллеги. Подскажите сервис или программу где можно протестировать опционные стратегии на исторических данных. Конкретно интересует следующее: как будет выглядить, например, график прибылей/убытков если на каждой серии опционов продавть стренг на два страйка от цетрального.

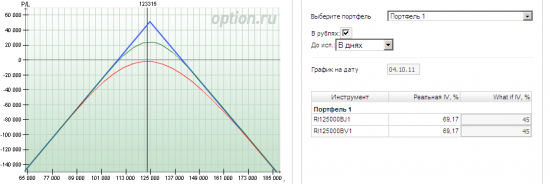

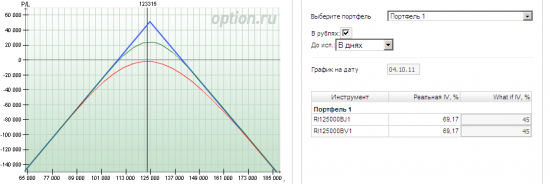

Продал волатильность. Прогноз по RTSVX - 49(45)

- 26 сентября 2011, 12:31

- |

Считаю, что в ближайшие дни будет попытка отскочить от текущих низов и волатильности будет снижаться. Такая идея возникла у меня на выходных, а сегодняшний заход вниз и утренний всплеск волы дали возможность неплохо продать опционы.

Итак, стартовая поза и прогноз.

Шорт 5 колов 125 страйк на RI октябрь

Шорт 5 путов 125 страйк на RI октябрь

Лонг 1 фьюч RIZ1

Можно было колы продать и 130, это я не проснулся еще, видимо.

Входил, когда RTSVX был 69, сейчас уже 59.

Буду рад его заходу на 49 или 45 в течении недели. Это условие на графике показано зеленым.

Входил, когда фьюч был 128 000, на калькуляторе залипла цифра 123 315, не обращайте внимания

Итак, стартовая поза и прогноз.

Шорт 5 колов 125 страйк на RI октябрь

Шорт 5 путов 125 страйк на RI октябрь

Лонг 1 фьюч RIZ1

Можно было колы продать и 130, это я не проснулся еще, видимо.

Входил, когда RTSVX был 69, сейчас уже 59.

Буду рад его заходу на 49 или 45 в течении недели. Это условие на графике показано зеленым.

Входил, когда фьюч был 128 000, на калькуляторе залипла цифра 123 315, не обращайте внимания

Учимся торговать опционами. Call Ratio Spread. Внимание! Трансформация - 2

- 22 сентября 2011, 18:45

- |

После обвального падения ризы спреды были трансформированы еще раз.

Вот что было http://smart-lab.ru/blog/17052.php

А вот что стало:

Не густо? Так оно и есть. Иногда думаю, что лучше ничего не делать вообще ))) Но мы же учимся торговать, обмениваемся опытом, проводим разведку боем. ГО минимальное. Риски присутствуют, но приемлемые. Друзья-опционщики-форумчане помогают. Все хорошо!

P.s. Очень интересно, что скажут сэнсэи…

Вот что было http://smart-lab.ru/blog/17052.php

А вот что стало:

Не густо? Так оно и есть. Иногда думаю, что лучше ничего не делать вообще ))) Но мы же учимся торговать, обмениваемся опытом, проводим разведку боем. ГО минимальное. Риски присутствуют, но приемлемые. Друзья-опционщики-форумчане помогают. Все хорошо!

P.s. Очень интересно, что скажут сэнсэи…

где почитать о опционах ??

- 22 сентября 2011, 15:32

- |

где почитать о опционах так сказать основы.

например Я ранее купил 1 пут 135 на фючерс РТС.

При дальнейшем падение рынка его стоить закрыть сейчас или держать до упора??

например Я ранее купил 1 пут 135 на фючерс РТС.

При дальнейшем падение рынка его стоить закрыть сейчас или держать до упора??

Спекульнуть на ФРС

- 21 сентября 2011, 20:32

- |

Идея очень просая.

Предпосылки:

Сейчас стоит уровень 150 000.

В 22,15 может повыситься турбулентность

Ближайшие опционы исполняются через месяц

Можем отреагировать и понестись в любую сторону, более того, можем резко побежать в одну сторону, потом — в другую.

Идея:

Покупаем Коллы, скажем 165 000 страйк дешево относительно недавних уровней по волатильности по 36% примерно за 1350

Ставим заявки в продажу 130 000 страйк по воле 51% в расчете, скажем на 147 000 по цене 1850 пунктов.

Смысл:

Если растем, то все ок, просто кроемся.

Если достаточно падаем, то получаем длинный диагональный форвард с положительным матожиданием в диапазоне 130-165

Успехов!

Предпосылки:

Сейчас стоит уровень 150 000.

В 22,15 может повыситься турбулентность

Ближайшие опционы исполняются через месяц

Можем отреагировать и понестись в любую сторону, более того, можем резко побежать в одну сторону, потом — в другую.

Идея:

Покупаем Коллы, скажем 165 000 страйк дешево относительно недавних уровней по волатильности по 36% примерно за 1350

Ставим заявки в продажу 130 000 страйк по воле 51% в расчете, скажем на 147 000 по цене 1850 пунктов.

Смысл:

Если растем, то все ок, просто кроемся.

Если достаточно падаем, то получаем длинный диагональный форвард с положительным матожиданием в диапазоне 130-165

Успехов!

Опционы. Позиция бетмен.

- 21 сентября 2011, 15:13

- |

www.option.ru/analysis/option?shportf=f02c9792b9eae3ee72889c82f8bdfedf#position

Покупка стрэддла 150 стоит около 14к.

След. мы ожидаем движение больше 14к в одну сторону до 17 октября.

Я считаю, что это слишком дорого и далеко. Также я не верю в движение больше 30к вниз и 25к вверх.

Я удешевляю позицию, продав по 3 опциона 120 put и 175 call.

Теперь наш стрэддл превратился в бетмена и стоит около 10.8к, что явно дешевле. В случае боковика мы либо потеряем значительно меньше (на 3.2к), либо даже заработаем. Даже если будет сильный движняк, мы не понесем больших потерь сразу после страйков проданных опционов. Купленный колл и пут уменьшат наклон и мы выиграем еще 10-15к.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал