опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Вебинар "КОЛДОВСКАЯ ПЯТНИЦА И ПРИНУЖДЕНИЕ К ИНВЕСТИЦИЯМ" от Сергея Олейника

- 28 декабря 2020, 20:53

- |

- комментировать

- Комментарии ( 2 )

ДИВИДЕНДЫ МАГНИТА... ЕСТЬ СПОСОБ ИХ УДВОИТЬ.

- 27 декабря 2020, 17:20

- |

( Читать дальше )

Расходы на покупку опциона

- 27 декабря 2020, 16:44

- |

Какие опционы лучше купить - OTM или ATM?

- 27 декабря 2020, 09:51

- |

Пример расчета, задействованный капитал 30 000 руб, АТМ опционы мартовские 137500 по 5000 или 130000 по 1000

То есть, я могу набрать или 6 АТМ или 30 ОТМ опционов.

Грозит ли мне маржин колл из за «кассового разрыва» между зарезервированным ГО и премией опциона при покупке на всю котлету?

То есть, я купил 130 000 30 шт по 1000руб, задействовал все выделенное на счете депо, цена снижается, стоимость опциона растет, но также увеличивается и го опциона, получается что при изменении цены го меняется сразу а премия прибавится только на ближайшем клиринге, а до него у меня будет отрицательная позиция ведь так? и брокер может меня принудительно закрыть? Как этого избежать при покупке на 100% денежных средств?

Подведение годовых итогов работы через Interactive Brokers.

- 25 декабря 2020, 15:18

- |

Коллеги, всем добра! Как обещал, кратко по годовым итогам работы через IB и некие выводы и наблюдения.

Сначала данные по цифрам. В начале года внесено 200 тыс. (конвертировано в 3200 долларов). В апреле довнесено 50 тыс. ( не хватало средств для одного эксперимента с тестированием маржин-колла, конвертировано в 698 долларов). Итого внесено 250 тыс. рублями / 3900$ без копеек. В конце года проведена обратная конвертация 413$ — 31 000 рублей, 30 000 рублей подано на вывод. Все операции рублями через Тинькофф, конвертация через IB по схеме FXCONV.

По цифрам на конец года: в $ до вывода 5 395$, прибыль соответственно 1 495$ (38%). Прибыль в рублях для расчета налоговой (пересчет сделок по текущему курсу на момент совершения) с учетом вычета комиссии 117 311 (47%). В связи с долларовой переоценкой рублевая прибыль увеличивается, налогов в данном случае придется заплатить больше, нужно это обязательно учитывать при расчетах. Некоторые ушлые товарищи из разряда инфоцыганят ставят это в свои заслуги, виртуально увеличивая тем самым процент доходности, на самом деле это негативный фактор.

( Читать дальше )

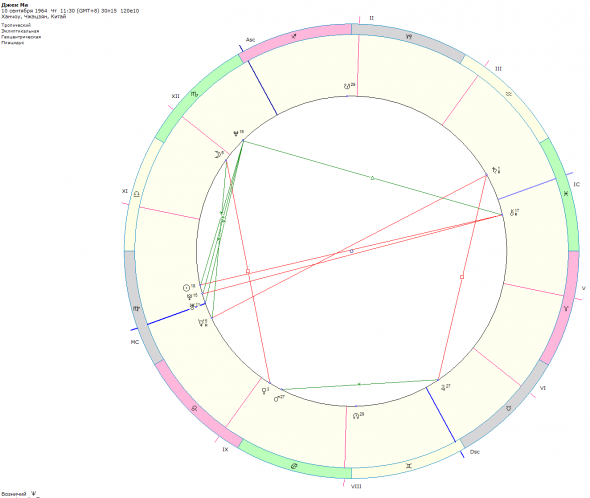

ДЖЕК МА + IPO BABA + отмена IPO дочки + мега обвал 24.12.2020.

- 25 декабря 2020, 13:05

- |

Что это? Личная трагедия самого Джека или подкачал гороскоп IPO BABA?

В моем сборнике блога: smart-lab.ru/my/Astrolog/blog/… есть опция КИТАЙ.

Но сначала немного предыстории...

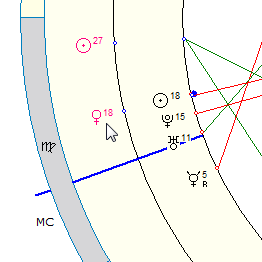

За время рождения «Джека МА» не ручаюсь, но интутивно поставил тестовый вариант 11-30 местного.

Также известна дата успешного IPO «Алибаба Групп»,

которая несомненно подбиралась по натальной карте Джека.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал