опцион

Киска, это сделка без риска

- 23 января 2022, 17:23

- |

Солидные лысеющие головы уже начинают предсказывать, что ключевую ставку в феврале поднимут аж на целый 1%. А это значит, что инвестировать в облигации станет приятнее.

Что с этого нам, и можно ли использовать в этом случае опционы? Как простым ребятам «поднять» больше денег, но с такой же надежностью, как у ОФЗ? Такое вообще реально?

Реально. И поможет нам в этом простой структурный продукт — «структурник», — который мы создадим прямо сейчас.

Что обычно представляет из себя структурный продукт, который любезно вам предложит любой банк или брокер? А начинается он с вопроса: не хотите ли вы поучаствовать в росте или падении доллара, нефти, золота и т.д.

Вы приносите 100 рублей, вам фиксируют:

- цену базового актива

- коэффициент защиты капитала

- коэффициент участия в прибыли

Пример:

Ставим на рост нефти. Нефть стоит 87$ за баррель. Ставим на год.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 17 )

Вебинар "Как торговать хайп и кто такие токсичные клиенты брокеров" от Сергея Олейника

- 07 января 2022, 14:16

- |

Результаты торговли опционами за 2021 год

- 02 января 2022, 18:38

- |

Рад подвести итоги четырех месяцев своей публичной торговли. В среднем, получается генерировать чуть больше 3 процентов в месяц. Считаю это отличным результатом, главное стабильно его показывать из года в год.

Реализованная П/У: +$3235

Открыто позиций: 101 шт

Закрыто позиций: 92 шт

Win Rate: 84%

Все сделки публикую бесплатно в телеграм канале - https://t.me/optionmile

Статистика сделок - https://docs.google.com/spreadsheets/d/1e4i0EemSn-LnmIZ_eGEuLGankPhq9xgkOgv0Ibc2Mt4/

Изначально, я начинал этот канал для того, чтобы вести статистику своей торговли и стать более дисциплинированным. Эта цель полностью себя оправдала. Сейчас я вижу все свои слабые места, а самое главное понимаю как их исправить.

Ключевой вывод, который я могу сделать исходя из статистики: убытки нужно фиксировать раньше. Если сделка открыта правильно, то она не должна уходить в моменте в минус больше чем на 100-200%. Поэтому, не нужно спасать ошибочные позиции, их нужно закрывать на ранней стадии. Если этого придерживаться, тогда можно немного увеличить риски для портфеля и доходность.

( Читать дальше )

Итоги года. QQQ +99.4% за квартал. Дивидендная доходность ±25%

- 26 декабря 2021, 14:14

- |

Подведу итоги своего нелегкого года: начал его продавцом волатильности, закончил инвестором (но это не точно😀).

Для начала скучные графики и цифры:

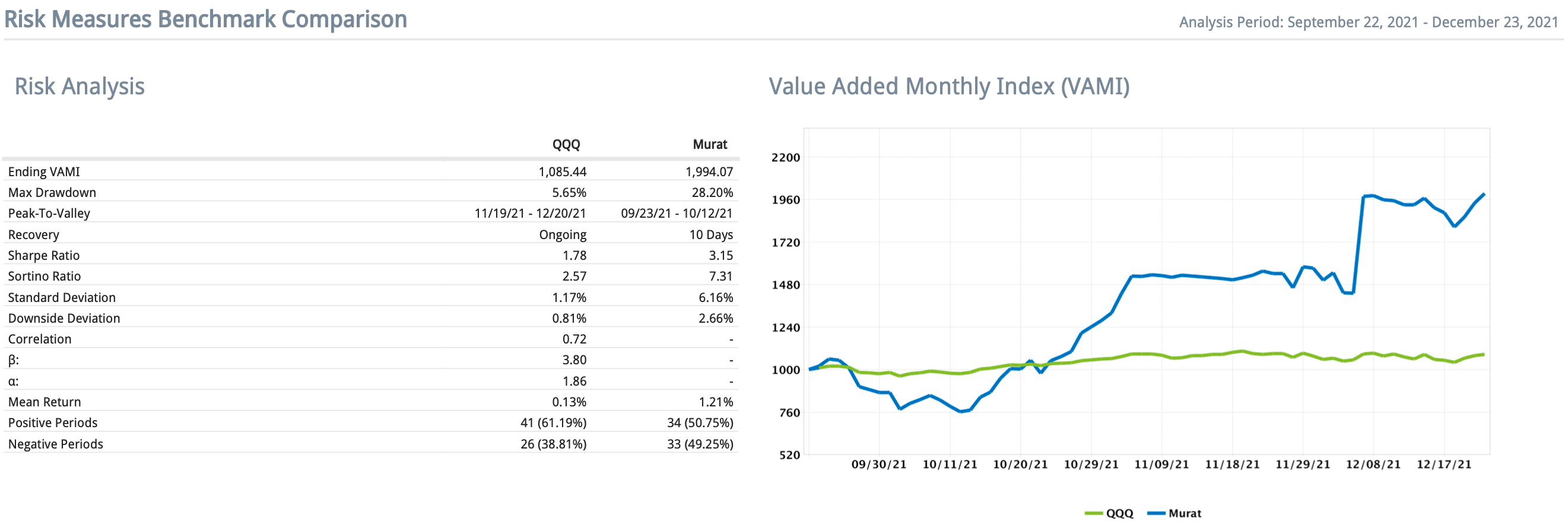

Так выглядит наш портфель по состоянию на 23.12.21. Мы начали торговать на реальном счету 22.09.21. Подробности этой торговли я описывал в предыдущих постах, не буду повторяться. На этой картинке я добавил бенчмарк: для нас это, конечно же — QQQ.

Наш портфель вырос за три месяца на 99.4%. Цифра могла быть сильно больше, но мы держали 70-80% портфеля в кэше. Ждали обвала. Он не случился, а последний месяц рынок ушел в конкретный флэт:

( Читать дальше )

А не написать ли книгу...

- 14 декабря 2021, 14:04

- |

В книге я делюсь своим опытом с начинающими инвесторами. Пишу об инвестировании просто и понятно, но без излишней примитивизации темы. В результате читатель понимает, что инвестиции, как любая профессиональная сфера, требуют знаний и точного расчета, но при серьезном и осторожном подходе на фондовом рынке может преуспеть даже новичок.

Темы, которые поднимаются в книге:

- ЧТО ТАКОЕ ИНВЕСТИЦИИ И ЧТО СТОИТ ЗНАТЬ НАЧИНАЮЩЕМУ ИНВЕСТОРУ. Что такое инвестиции, о целях инвестора, чем инвестиции отличаются от спекуляций, почему инвестор должен учитывать риск и волатильность, что такое плечо и какие объекты для инвестиций доступны частному инвестору.

- ОСНОВЫ ФИНАНСОВОЙ МАТЕМАТИКИ. Понятие простого, сложного процента, дисконта, дисконтирования, доходности. Как правильно посчитать результат своих инвестиций и какие методы существуют для просчета собственных целей.

- КРАТКО О ФИНАНСОВЫХ ИНСТРУМЕНТАХ. Что такое облигации, акции, фьючерсы и опционы. Почему акции имеют фундаментальные причины для роста, а также более волатильны, чем облигации. Какие возможности дают фьючерсы и опционы и какие риски таят в себе, если ими спекулировать.

- ЦЕНА, СТОИМОСТЬ И МЕТОДЫ ВЫБОРА ИНВЕСТИЦИЙ. Чем отличаются цена и стоимость актива, методы выбора инвестиций: фундаментальный анализ, технический анализ и пассивное инвестирование.

- ДИВЕРСИФИКАЦИЯ И ИНВЕСТИЦИОННЫЕ ФОНДЫ. Что такое диверсификация, ее основные плюсы и минусы. Что такое инвестиционные фонды, почему они интересны подавляющему большинству инвесторов и какие стоит покупать в свой портфель. Что такое фондовый индекс. Простая практическая рекомендация.

- УЧАСТНИКИ РЫНКА ЦЕННЫХ БУМАГ. Основные участники рынка. Кто такие профессиональные участники и их роль в инвестиционной среде: биржа, брокер, дилер, депозитарий, регистратор, управляющие и страховые компании, пенсионные фонды и банк.

- ПСИХОЛОГИЯ ИНВЕСТИРОВАНИЯ. Важность эмоций в инвестициях, правильное понимание удачи и успеха, распространенные иллюзии, которые необходимо знать и учитывать.

- НЕСКОЛЬКО СЛОВ О НОВОСТЯХ, АНАЛИТИКЕ И ИНФОРМАЦИИ. Как работать с информацией, что в ней искать и как использовать при принятии инвестиционных решений

- ПОПУЛЯРНЫЕ ИНВЕСТИЦИОННЫЕ ИДЕИ И ПОЧЕМУ ОТ НИХ СТОИТ ДЕРЖАТЬСЯ ПОДАЛЬШЕ. О высокодоходных облигациях, IPO, дивидендных стратегиях, BuyBack и криптоактивах, техническом анализе

- ФИНАНСОВЫЕ КОНСУЛЬТАНТЫ, РОБОЭДВАЙЗЕРЫ, ИНФОЦЫГАНЕ И НЕДОБРОСОВЕСТНЫЕ ПРАКТИКИ. Как распознать мошенников, чем полезны настоящие инвестиционные консультанты, что такое робоэдвайзинг и какие существуют недобросовестные практики на рынке: инсайдерская информация, манипулирование рынком, перелив.

- НЕМЫЛЬНЫЕ ПУЗЫРИ. О финансовых пузырях и кризисах. Их причины, следствия и признаки.

- НАЛОГИ И ПЕНСИИ В КОНТЕКСТЕ ИНВЕСТИЦИЙ. О налогах и пенсиях в России, и какие результаты можно получить, используя Индивидуальный Инвестиционный Счет (ИИС).

( Читать дальше )

Мосбиржа поднимает комиссии за исполнение контрактов

- 02 декабря 2021, 14:38

- |

Комиссии за исполнение контрактов на срочном рынке не менялись уже очень долго, оставаясь последним оплотом разума среди тарифов Московской биржи.

Там было все просто — фиксированная комиссия за фьюч. контракт: брент — 1р, ртс — 2р. Хотя и там были странности, например золото 1р, а серебро 2р при стоимости контракта золота в 8 раз больше, чем серебра. Объясняется это тем, что раньше (может, кто-то помнит) у серебра стоимость контракта была выше в 10 раз, потом контракт уменьшили, ну а про комиссию за исполнение забыли, случайно или умышленно. Что уже говорит о качестве управления и продумывания тарифов...

Так вот, в рассылке для разработчиков в описании нового релиза на срочке есть пункт 2. Унификация клирингового сбора за исполнение контракта

fs.moex.com/f/15565/spectra-v6.pdf

Цитата: В целях унификации клирингового сбора за исполнение фьючерсных и опционных контрактов с другими видами сборов на Срочном рынке, в ТС Спектра версии 6.15 реализована замена фиксированной ставки сбора за исполнение на ее процентное

( Читать дальше )

Ступени роста или от трейдера к инвестору!

- 12 ноября 2021, 20:43

- |

Оригинал на podgoretskiy.com

Чем короче пост — тем больше людей его читают. Дорси, вероятно — гений, раз создал Twitter:)

Вчера опубликовал свою короткую беседу с «инвестиционным экспертом» и сегодня утром получил несколько вопросов. Отвечу на них постом… Длинным:)

В первую очередь многих интересует доходность в 800%.

У меня был целый цикл статей, где я с таблицами, цифрами и графиками рассказывал, как работают опционы и откуда в них такая подозрительная доходность. Не буду повторять ошибок и буду краток:

Опционы — это дериватив от акции. По сути это страховка. Если вы покупаете опцион, то вы покупаете страховку. Для этого они и были придуманы в свое время. Когда вы покупаете страховку — вы платите маленькую премию страховщику. Если страховой случай произошел — вы получаете большую страховую сумму.

( Читать дальше )

Диванные эксперты

- 09 ноября 2021, 13:05

- |

На днях знакомый попросил меня пообщаться с инвестиционным экспертом, на предмет моей опционной стратегии.

Обычно, если вопросы задают люди малознакомые, я для начала прошу их почитать мой блог, но своего знакомого я уважаю, поэтому согласился пообщаться с его человеком напрямую.

Дабы не терять время я попытался описать стратегию в одном абзаце:

Американские фондовые индексы растут в среднем на 10% в год.

Если заходить в индекс через покупку опционов — можно получить годовую доходность около 150%. Мы заходим волнами, ловим локальные просадки. Доходность в среднем около 800% в год. В этом году идеальная точка входа была в Октябре. Вполне возможно, что в случае коррекции, дополнительная точка входа может быть в Ноябре-Декабре. Если год закроется спокойно, следующая точка входа: Февраль-Март.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал