отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Общий разбор банковской отчетности за апрель 2020

- 02 июня 2020, 17:25

- |

(Кому что посмотреть описать, отмечайте в комментах)

пока вот на коленке в пути:

ТОП-30 банков по оттоку рублевых средств физлиц (текущие и срочные) — все некритично

По валютным вкладом разумно сделать переоценку условной корзины (63% доллар — 35% евро)

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 18 )

«ГрузовичкоФ-Центр» отчитался по итогам 1 квартала 2020 года

- 21 мая 2020, 14:17

- |

Эмитент находится в процессе реорганизации, поэтому финансовые показатели снижаются: «ГрузовичкоФ-Центр» присоединится к ООО «Круиз», головной компании сервиса и владельцу нематериальных активов.

Выручка ООО «ГрузовичкоФ-Центр» за первый квартал 2020 г. в размере более 42 млн рублей была сформирована мувинговыми услугами оставшегося на балансе эмитента грузового автопарка. В активах, помимо основных транспортных средств, также дебиторская задолженность корпоративных клиентов и партнерских компаний, для которых эмитент оказывает транспортные услуги.

Всего же оборот сервиса «ГрузовичкоФ» в Москве и Санкт-Петербурге без учета региональных партнеров и стран СНГ за первый квартал 2020 г. вырос на 8,3%, до 750 млн рублей. Из них 420 млн рублей приходится на столицу (рост составил 11,5%).

Сервис «ГрузовичкоФ» также осуществляет работу в 26 городах от Якутска до Калининграда. За январь-март 2020 г. региональный автопарк выполнил свыше 25 тысяч заказов.

«НЗРМ» подводит итоги работы за 1 квартал 2020 года

- 21 мая 2020, 08:04

- |

Объем выручки компании за январь-март составил 405 млн рублей. Это на 17,4% больше, чем за аналогичный период 2019 г., причем большая часть суммы заработана в марте. Положительная динамика обусловлена возросшим объемом заказов для РЖД и производителей сельхозтехники. Для их своевременного выполнения производственный сектор компании работал на полную мощность.

«НЗРМ» активно развивает перспективное направление аутсорсингового производства и наращивает соответствующую клиентскую базу. Часть новых заказчиков — компании, нацеленные на сибирский рынок и имеющие собственные производства в других регионах страны. Изготовление продукции или некоторых ее элементов «на месте» через аутсорс позволяет сократить финансовые и временные затраты на логистику. Среди заказчиков также есть стартапы и небольшие компании, у которых есть перспективные разработки, но нет достаточной технической и финансовой базы для их реализации.

( Читать дальше )

События предстоящей недели

- 17 мая 2020, 21:27

- |

Оставлю здесь события предстоящей неделе по дивидендам и отчетности

- Walgreens купить до 18 мая 2020 — 0,4575 $ — 1,1%

- Microsoft купить до 19 мая 2020 — 0,51 $ — 0,27%

- Johnson & Johnson купить до 21 мая 2020 — 1,01 $ — 0,68%

- Норникель купить до 21 мая 2020 — 557,2 ₽ — 2,77%

- Тинькофф Банк купить до 26 мая 2020 - 0,14 $ — 0,96%

18.05.20 |

Фин отчетность «Русагро» по МСФО за 1 квартал 2020 года |

( Читать дальше )

Сезон отчетностей в США. 18 мая

- 15 мая 2020, 06:13

- |

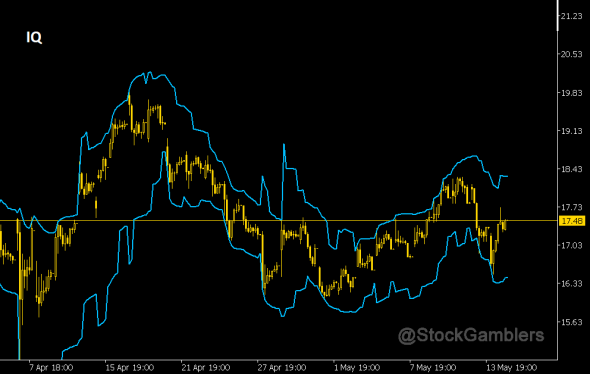

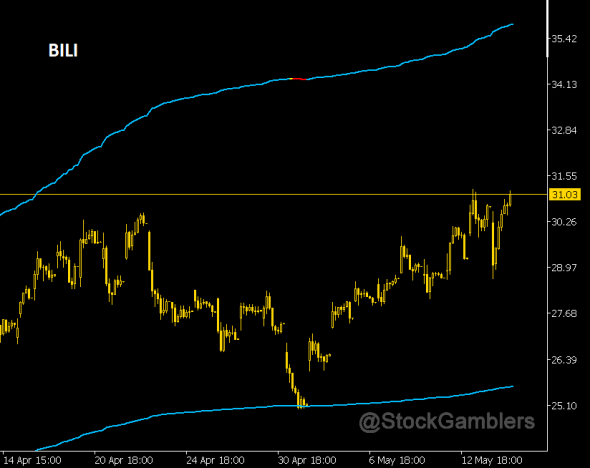

Все графики в часовом тайм-фрейме.

IQ, Iqiyi Inc. — American Depositary Shares

May 18, 8:00 PM (после закрытия рынка)

Нестабильная бумага. Может сходить на отчете на 1%, а может и на 21. Прогнозируют ей — 13,3%.

BILI, Bilibili Inc. — American Depositary Shares

May 18, 9:00 PM (после закрытия рынка)

( Читать дальше )

Сезон отчетностей в США. 15 мая

- 14 мая 2020, 06:54

- |

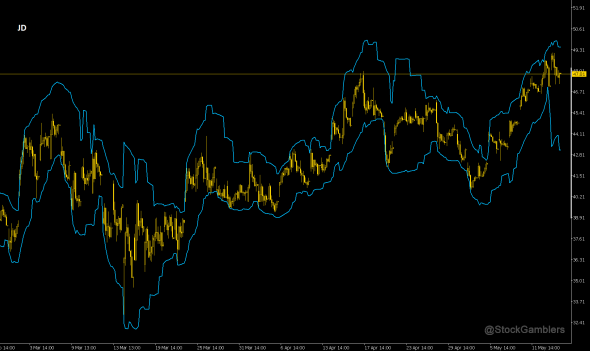

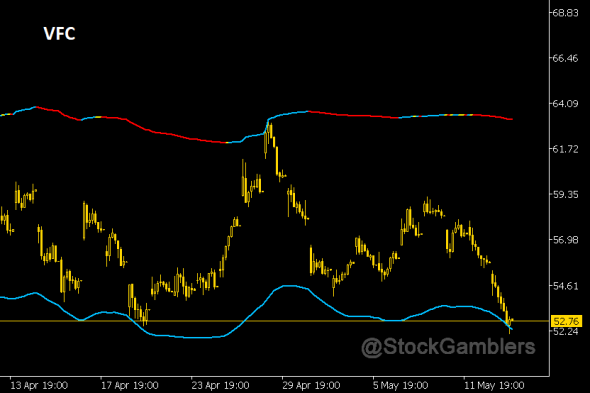

Выбрали три компании хоть с какими-то объемами на опционах.

Все графики в часовом тайм-фрейме.

JD, Jd.com Inc. — American Depositary Shares

May 15, 7:30 AM

Движения средние. В прошлый раз было 12,4%. Сейчас прогнозируют 7,7.

VFC, V.F.

May 15, 8:30 AM

( Читать дальше )

Сезон отчетностей в США. 14 мая

- 13 мая 2020, 06:28

- |

Все графики в часовом тайм-фрейме.

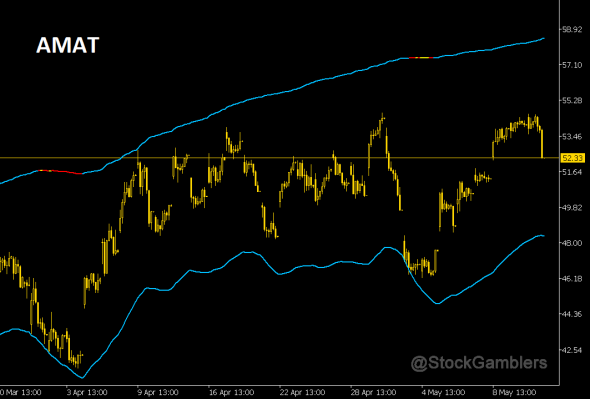

AMAT, Applied Materials Inc.

May 14, 4:30 PM (после закрытия рынка)

Не сильно прыгучая компания. Но в прошлый раз было 12%. В этот раз прогнозируют 6,6%

NLOK, Nortonlifelock Inc.

May 14, 5:00 PM (после закрытия рынка)

( Читать дальше )

Сезон отчетностей в США. 13 мая

- 12 мая 2020, 07:55

- |

13 мая в Соединительных штатах отчитываются 62 организации.

Посмотрим некоторые интересные. Все они с более-менее ликвидными опционами.

Все графики в часовом тайм-фрейме.

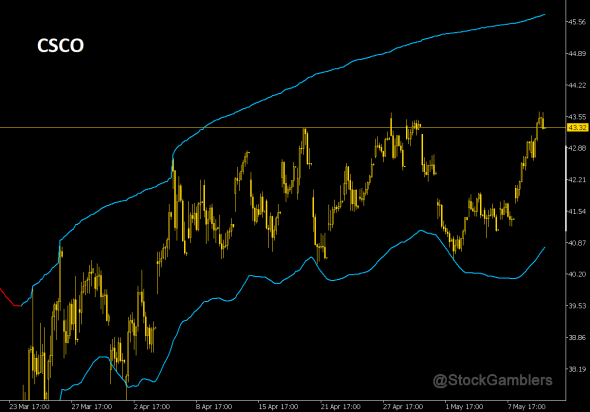

CSCO, Cisco Systems Inc.

May 13, 4:30 PM (после закрытия рынка)

Ожидания — 6,3%. «Толстенькая» бумажка — сильно обычно не стреляет — 5-6 процентов.

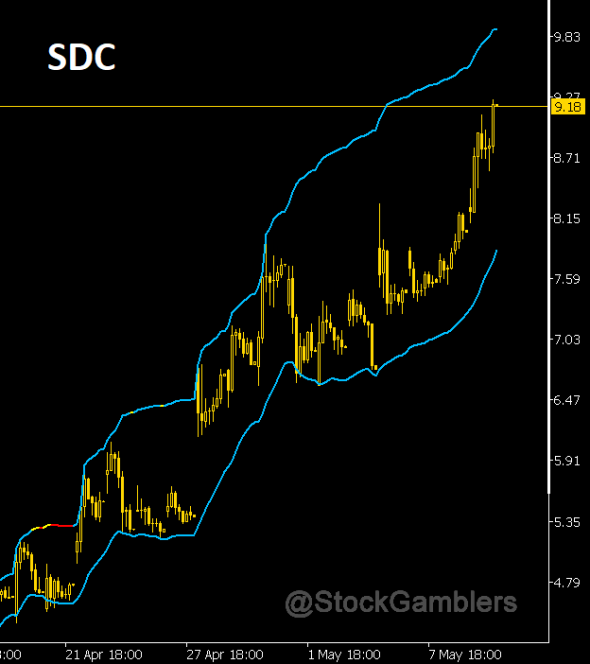

SDC, Smiledirectclub Inc.

May 13, 4:30 PM (после закрытия рынка)

( Читать дальше )

Сезон отчетностей в США. 11 мая

- 08 мая 2020, 09:14

- |

Всего будет 241 компания. Обратимся к наиболее интересным.

Все графики в часовом тайм-фрейме.

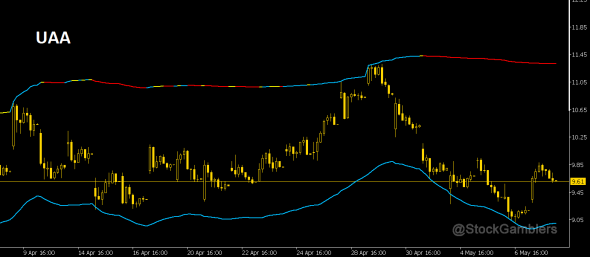

UAA, Under Armour Inc. Class A

May 11, 8:30 AM

15,2% — расчетное движение. За последние полтора года лишь дважды бумага после отчетов ходила менее 10 процентов. В остальном же очень хорошо.

COTY, Coty Inc. Class A

May 11, перед открытием рынка

( Читать дальше )

Юнипро: плохое, к которому привыкли - уже немножко хорошее

- 07 мая 2020, 16:50

- |

Утром я вам уже сообщал о том, что финальные дивиденды Юнипро за 2019 год составят привычные 0,111 руб. на акцию. И тогда ещё где-то в глубине души теплилась надежда, что промежуточные дивиденды за 9 месяцев 2020 года вырастут ближе к зиме до 0,2 руб. на бумагу, согласно обновлённой дивидендной политике. Но нет — не в этот раз и не в этом году.

Компания в своей официальной презентации к опубликованной сегодня финансовой отчётности по МСФО за 1 кв. 2020 года сообщила, что «риски ухудшения денежного потока на фоне пандемии и переноса срока ввода третьего энергоблока Березовской ГРЭС на конец текущего года не позволяют зафиксировать обоснованный уровень дивидендных выплат в декабре 2020 года». Правда, с важной оговоркой, что «прогноз дивидендных выплат на 2021 и 2022 гг. сохраняется на прежнем уровне».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал