оферта

Коротко о главном на 21.01.2020

- 21 января 2020, 08:30

- |

- «ПР-Лизинг» объявил дополнительную оферту о выкупе не более 100 тыс. облигаций серии 001Р-01. Цена приобретения установлена в размере 100% от номинала, период предъявления бумаг к выкупу — с 30 января по 5 февраля 2020 года. Датой приобретения облигаций обозначено 12 февраля 2020 года. Агентом по приобретению выступит «УРАЛСИБ Брокер»

- АПРИ «Флай Плэнинг» на прошедшем общем собрании акционеров избрал новый состав Совета директоров, который пополнился генеральным директором «Иволги Капитал». В недавнем интервью для Boomin Андрей Хохрин прокомментировал, зачем представителю организатора долговой программы входить в состав директоров

- «ЮАИЗ» принял решение о реорганизации путем выделения общества с ограниченной ответственностью «Объединенная фарфоровая компания». В начале декабря 2019 года компания сообщила о необходимости выделения фарфорового направления бизнеса в качестве самостоятельной-бизнес единицы. Данное направление бизнеса не является приоритетным для компании. Перед менеджментом поставлена задачи поиска инвестора с последующей продажей данного бизнеса

( Читать дальше )

- комментировать

- Комментарии ( 0 )

1. по какой цене МИНФИН может выкупать ОФЗ и когда? 2. каким документом регламентируются условия выкупа (процедура, сроки, цена и т.п.)?

- 19 января 2020, 14:14

- |

Сбербанк. Оферта.Рептилоиды.

- 27 декабря 2019, 16:49

- |

В последнее время часто пишут о возможной передаче доли Сбербанка от ЦБ к Правительству. При этом речь идет о продаже, то есть о реальной операции купли-продажи, пусть и внебиржевой, и реальном движении денег. Пишут о раздербанивании ФНБ, что опять все украдут и разное другое.

Но ни разу я не встречал, чтобы кто-то писал про обязательную оферту акционерам, которую должно будет направить Правительство, или уполномоченный им на покупку орган, согласно статье 84.2 ФЗ №208-ФЗ от 26.12.1995 «Об акционерных обществах». Согласно этой статье, всем акционерам должны будут направить оферту о выкупе по цене: а)не ниже средневзвешенной за предыдущие 6 месяцев; б)не ниже наибольшей цены приобретения за те же 6 месяцев.

И тут возникает фантастическая версия: а может кто-то что-то знает и хочет выйти? Например, Рептилоиды-нерезиденты или еще кто-то очень большой. Настолько большой, что начни он лить в рынок, то все полетит в ад. Ну и заодно, разворуют, конечно, :)

Что думаете?

Результаты внеочередной оферты по первому выпуску облигаций «ГрузовичкоФ»

- 10 декабря 2019, 13:16

- |

Согласно условиям выпуска, отношение долга компании к ее выручке по промежуточным итогам не должно превышать значение 0,4х. Однако, по состоянию на 30.09.2019, соотношение составило 0,53х. В связи с этим была инициирована внеочередная оферта, в рамках которой держатели облигаций 1-й серии могли обратиться за их досрочным погашением. Заявки от инвесторов принимались в период с 8 по 29 ноября, но никто из облигационеров не стал прибегать к такой возможности.

Напомним, эмиссия облигаций серии БО-П01 состоялась 2 апреля 2018 года. Всего была размещена 1 тыс. облигаций на предъявителя номиналом 50 тыс. руб. каждая со ставкой 17% годовых и датой погашения в марте 2020 года. ISIN код выпуска: RU000A0ZZ0R3.

По итогам ноября облигации 1-й серии торговались 18 из 20 торговых дней по средневзвешенной цене 102,61% от номинала. Оборот по ним составил немногим более 6,7 млн руб.

( Читать дальше )

В каком случае можно ожидать купон в 0.1% после оферты?

- 29 сентября 2019, 18:42

- |

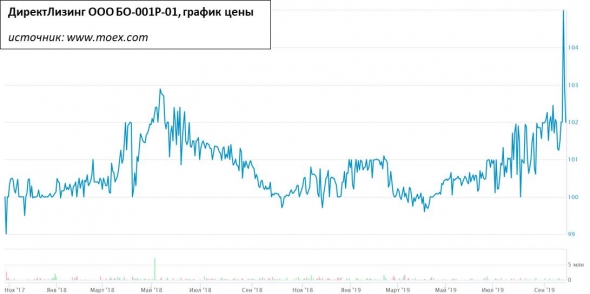

ДиректЛизинг проводит оферту по своим облигациям

- 27 сентября 2019, 08:28

- |

ДиректЛизинг объявил о добровольной публичной оферте по выкупу до 20% первого выпуска облигаций (серия 001Р-01, объем 100 млн. руб., купон 15%, погашение 22.10.2020г.).

Компания выкупает облигации по 100,5% от номинальной стоимости + НКД. Данное решение, по мнению лизингодателя, дает ему возможность снизить стоимость заимствований.

По информации ДиректЛизинга, уведомления можно направлять на адрес электронной почты: mogilevskaya@zerich.com, kamyshnikova@zerich.com. Контакты: по вопросам выставления заявок +7(495)7370593.

«Если оферта пройдет успешно и нашим инвесторам покажется добровольная оферта интересна, мы планируем провести данную процедуру и по другим выпускам», также гласит релиз ДиректЛизинга.

Необычный кейс. С одной стороны, 100,5% как цена выкупа – шаг навстречу инвесторам. С другой – цена последний сделки на вторичных торгах – 102%. Другое дело, большой объем этих облигаций сложно продать и по 101% в разумные сроки. В общем, без мнения. Для Вашей информации.

( Читать дальше )

Оферта по Лукойлу. Ландшафт поменялся)

- 05 сентября 2019, 10:53

- |

У меня вопрос к тем, кто акции Лукойла к оферте предъявлял.

С середины августа, когда период предъявления истек, ситуация на рынке и у эмитента в частности поменялась в лучшую сторону.

По крайней мере ПОКА в целом в лучшую.

Что думаете делать с рублями, если часть ваших акций была выкуплена по оферте (по 5450р.), а ценник может уйти выше (хорошая отчетность, новый байбек и все дела)?

P.S. Сам акции Лукойла к оферте предъявить не смог, т.к. пакет составляет большую часть портфеля и частично используется в качестве «залога», частично в качестве ликвидного резервного актива и отдавать его в неспокойном августе под полную блокировку в депозитарии совсем было не с руки. А возможность срубить бабла почти на халяву была шикарная...

P.P.S. (35 000 000 — 15 463 562)*5450 = 106 473 587 100р. Именно столько получили акционеры Лукойла, предъявившие свои акции к оферте. Приличные деньги для нашего рынка так-то) Часть из них, само собой откупилась обратно ниже, чем 5450р., когда узнала о % выкупа, часть успела на отчетности купить проданное. Большинство же, скорее всего, еще ничего не сделало. От того и вопрос возник.

Оферта по облигациям «ГрузовичкоФ-Центр» завершилась

- 03 сентября 2019, 10:30

- |

После публикации промежуточной отчетности компания объявила внеочередную оферту на основании увеличения соотношения Долг/Выручка до уровня более чем 0,4х по итогам первого полугодия 2019 г. Данный ковенант указан в условиях первого выпуска биржевых облигаций «ГрузовичкоФ-Центр». При этом требований инвесторов о погашении ценных бумаг к компании не поступило.

Отсутствие заявок в рамках оферты от держателей облигаций объясняется возможностью реализовать бумаги на вторичных торгах. В августе на Мосбирже было совершено свыше 100 сделок купли-продажи бондов 1-й серии «ГрузовичкоФ-Центр» на 5,8 млн рублей. Средневзвешенная цена осталась на уровне июля, составив 104,8% от номинала.

Облигации первого выпуска «ГрузовичкоФ-Центр» находятся в обращении с апреля 2018 г. Сумма займа — 50 млн рублей, номинальная стоимость одной бумаги — 50 тыс. рублей. В торговых системах облигации можно найти по ISIN коду: RU000A0ZZ0R3. В августе компания выплатила инвесторам доход за 17-й купонный период в размере почти 700 тыс. рублей. Погашение выпуска состоится в марте 2020 г.

В обращении находятся еще 2 выпуска биржевых облигаций «ГрузовичкоФ-Центр» на 40 и на 50 млн рублей, номинал бумаг 2-й и 3-й серии — 10 тыс. рублей.

Коротко о главном на 26.08.2019

- 26 августа 2019, 07:43

- |

- «МРСК Центра» в рамках оферты выкупил в полном объеме выпуск облигаций серии БО-05;

- Биржевые облигации «С-Инновации» включены в Сектор Роста;

- «МХК „ЕвроХим“ завершили размещение облигаций серии БО-001Р-06;

- »Дальневосточное морское пароходство" продлило оферту по приобретению облигаций серии БО-01 и БО-02;

- «Управление отходами» сообщили об индексации номинальной стоимости облигаций серии БО-01;

- «Группа компаний ПИК» приняли решение о досрочном погашении выпусков серии БО-01, БО-02 и БО-03, погашение — 12 сентября;

- «Талан-Финанс» увеличил сумму займа для ООО «Созидание» до 1,5 млрд рублей.

Подробнее о событиях читайте в ежедневном обзоре на boomin.ru

Лукойл может выкупить 42% акций - Атон

- 20 августа 2019, 10:55

- |

ЛУКОЙЛ получил заявления на продажу 82.9 млн акций, из них 36.6 млн от его дочерней компании (представляющие казначейские акции, приобретенные в рамках программы обратного выкупа) и 46.3 млн от других акционеров. Приобретение акций в рамках публичной оферты будет осуществляться на пропорциональной основе. Компания планирует выкупить 35 млн акций для их последующего погашения (к концу августа), что приведет к уменьшению уставного капитала ЛУКОЙЛа до 715 млн акций.

Принимая во внимание пропорциональную основу выкупа, из акций, предъявленных к продаже в рамках публичной оферты, ЛУКОЙЛ, по нашим оценкам, выкупит 42%, что выше наших ожиданий благодаря большому количеству заявок. Мы полагаем, что по текущему курсу доллара ЛУКОЙЛ потратит $1.6 млрд на покупку акций заявителей (без учета заявок от дочерней структуры). На наш взгляд, это предполагает, что сумма, направленная на следующую программу обратного выкупа, будет скорректирована на $1.6 млрд (против первоначально ожидаемых нами $3.0 млрд). Мы полагаем, что сроки и сумма следующего выкупа станут одной из ключевых тем телеконференции по финансовым результатам ЛУКОЙЛа за 2К19, намеченной на 29 августа. Напомним, менеджмент ранее заявлял, что оценит результаты публичной оферты до объявления о следующих шагах программа выкупа.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал