офз облигации

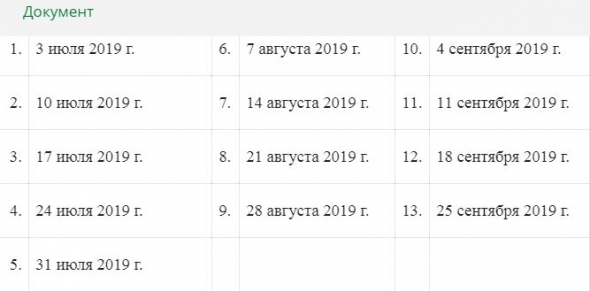

Размещение ОФЗ + Доля нерезидентов

- 24 июля 2019, 18:05

- |

ОФЗ 26230 с погашением 16 марта 2039 года, купон 7,7% годовых

Итоги:

ОФЗ 26230

Спрос составил 35,277 млрд рублей по номиналу. Итоговая доходность 7,48%. Разместили 20 млрд рублей по номиналу.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26230 с погашением 16 марта 2039 года составила 103,7016% от номинала, что соответствует доходности 7,48% годовых.

Всего было продано бумаг на общую сумму 20 млрд. рублей по номиналу при спросе 35,277 млрд. рублей по номиналу и объеме предложения 20 млрд рублей по номиналу, то есть спрос превысил предложение почти в 1,8 раза. Выручка от аукциона составила 20,947 млрд. рублей.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Размещение ОФЗ

- 17 июля 2019, 18:23

- |

ОФЗ 26228 с погашением 10 апреля 2030 года, купон 7,65% годовых

ОФЗ 52002 с погашением 2 февраля 2028 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 26228

Спрос составил 26,859 млрд рублей по номиналу. Итоговая доходность 7,41%. Разместили 10,652 млрд рублей по номиналу.

( Читать дальше )

МИНфин сегодня разместился.

- 17 июля 2019, 16:48

- |

спрос 29 при размещении 20 и продаже лишь 10.

сроки до 2030

7.4% годовых

70% общая доходность.

а вот что вам будет интересно, так это графики размещения.

ближайшее это 24 число+ якобы налоговый период

ОФЗ на исторических вершинах. Подумайте о рисках

- 16 июля 2019, 08:41

- |

( Читать дальше )

Палата конгресса США приняла бюджет Пентагона с пунктом о госдолге России

- 13 июля 2019, 15:52

- |

В конгрессе США одобрили санкции против госдолга России

- 12 июля 2019, 08:43

- |

www.kommersant.ru/doc/4027486

Размещение ОФЗ

- 10 июля 2019, 17:51

- |

ОФЗ 26229 с погашением 12 ноября 2025 года, купон 7,15% годовых

Итоги:

ОФЗ 26229

Спрос превысил предложение в 2,6 раза. Итоговая доходность 7,28%. Разместили 78,2% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26229 с погашением 12 ноября 2025 года составила 99,9789% от номинала, что соответствует доходности 7,28% годовых, говорится в сообщении Минфина России.

( Читать дальше )

Приток нерезидентов в ОФЗ в июне минимальный с начала года

- 08 июля 2019, 19:05

- |

Также обратим внимание на комментарий главы департамента финансовой стабильности Банка России Елизаветы Даниловой, которая в минувшую пятницу сообщила о том, что, согласно оперативным данным Национального расчетного депозитария, по состоянию на конец июня доля нерезидентов на рынке ОФЗ составила 30,1%.

По нашим оценкам, это означает, что приток средств иностранных инвесторов на российский рынок локального долга в июне замедлился до 39 млрд руб. (исходя из того, что чистый объем размещения облигаций Минфином в июне составил 109 млрд руб., а доля нерезидентов на конец мая составила 30,0%). Месячный приток нерезидентов в ОФЗ в июне, таким образом, был самым низким с начала года (так, в январе он составил 54 млрд руб., в феврале – 70 млрд руб., а в период с марта по май – 132–220 млрд руб.).

ВТБ Капитал

Приток нерезидентов в ОФЗ в июне был самым низким с начала года

- 08 июля 2019, 11:44

- |

Рынок ОФЗ завершил неделю в довольно спокойном режиме. Оборот в секции ОФЗ на МосБирже в пятницу сократился до 11,5 млрд руб., примерно до одной трети от среднедневного показателя за последний месяц, а изменения доходностей в последний день недели не превысили 3 бп. Наибольший объем сделок (5 млрд руб.) отмечался в среднем сегменте кривой, при этом более половины общего оборота (3 млрд руб.) пришлось на ОФЗ-26227 (YTM 7,24%). Лучший результат по итогам дня также показали среднесрочные облигации, закрывшиеся снижением доходностей на 1-3 бп. Длинные выпуски завершили сессию на уровнях предыдущего дня или прибавили в доходности до 3 бп. В числе отстающих оказались ОФЗ-26226 (YTM 7,38%) и ОФЗ-26218 (YTM 7,45%), поднявшиеся в доходности на 3 бп. Локальные облигации других развивающихся стран торговались преимущественно в отрицательной зоне на снижении ожиданий относительно смягчения политики ФРС США. По итогам пятничных торгов доходности 10-летних суверенных бумаг развивающихся стран повысились на 2-9 бп. Центральным событием этой недели является сегодняшняя публикация Росстатом оценки инфляции за июнь, по которой можно будет составить представление о том, какое решение по ключевой ставке может принять Банк России на заседании 26 июля. Комментарии главы ЦБ Эльвиры Набиуллиной, прозвучавшие на прошлой неделе, увеличили вероятность того, что в ближайшем будущем регулятор активизирует процесс смягчения денежно-кредитной политики. В ходе своего выступления на Международном финансовом конгрессе в Санкт-Петербурге Набиуллина заявила, что на июльском заседании совет директоров ЦБ может рассмотреть вопрос о снижении ключевой ставки. При этом она отметила, что, хотя при прочих равных условиях регулятор обычно «предпочитает двигаться плавно», он не исключает и варианта снижения на 50 бп.

( Читать дальше )

Инвестиции, с чего начать и не сломать себе шею, часть 2. «Парковка» свободных денег в ОФЗ

- 05 июля 2019, 14:02

- |

Инвестиции, с чего начать и не сломать себе шею, часть 2. «Парковка» свободных денег в ОФЗ

Редко кто приходит на рынок с целью инвестировать исключительно в облигации. И, разумеется, любого человека начинает раздражать ситуация, когда некоторая часть брокерского счета представлена кэшем, лежащим мертвым грузом. «Уж лучше бы на депозите были..». Живые деньги жгут карман и подталкивают совершать сделки, которые могут оказаться недостаточно продуманными и преследовать восновном цель пристроить временно свободный кэш. Начинаются такие вот вопросы:

https://smart-lab.ru/blog/546763.php (стоит ли брать облигации на короткий срок?)

Изначально идея несложная: пока в деньгах потребности нет, купить ОФЗшек. Пусть лежат и приносят прибыль, пока не потребуются деньги для чего-то более доходного. Первая приходящая в голову идея- рассчитать, когда за счет купона отобьется брокерская комиссия. Разумеется, это зависит от вашего тарифа и никто вам это не рассчитает. Если не можете сделать этого сами и нет желания разобраться, то биржа- не ваш путь инвестирования.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал