пионер-лизинг

Коротко о главном на 09.11.2020

- 09 ноября 2020, 10:27

- |

Оферта и регистрация новой программы:

- Сегодня «Пионер-Лизинг» начинает выкуп облигаций серии БО-П01. Срок предъявления бумаг — с 9 по 11 ноября 2020 г. Дата приобретения —7 декабря 2020 г.

- НРД зарегистрировал программу коммерческих облигаций КАО «АЗОТ» объемом 200 млн рублей.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

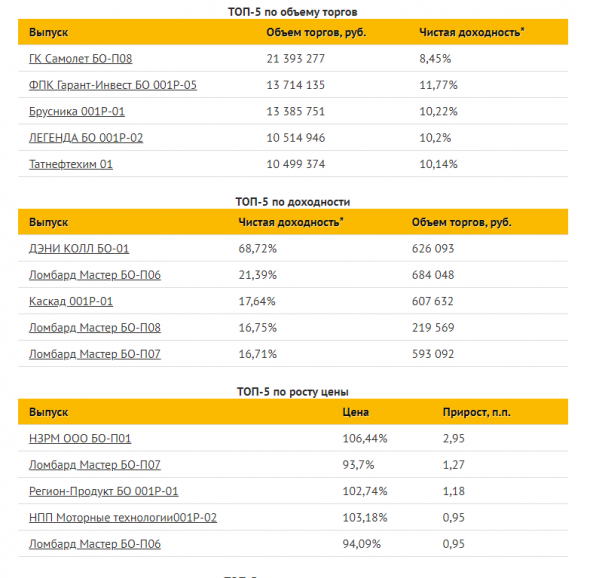

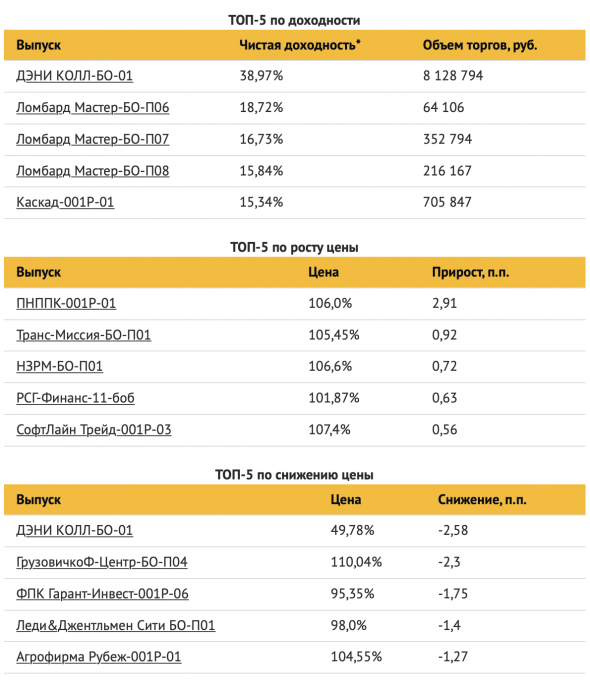

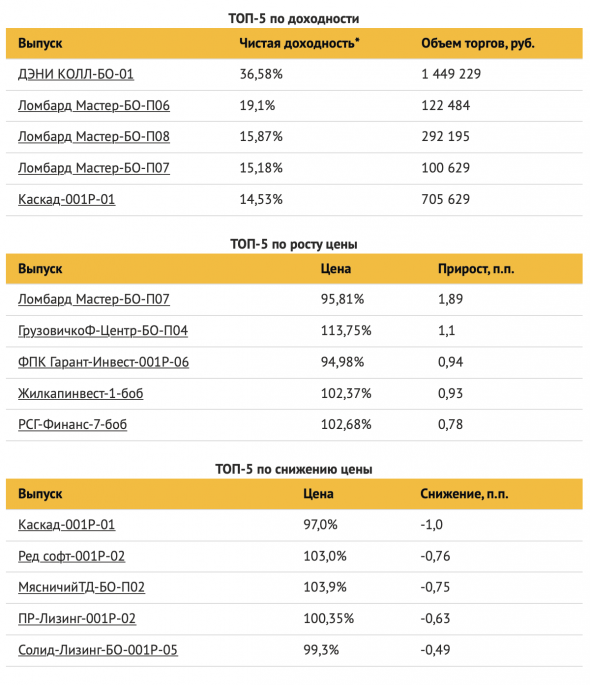

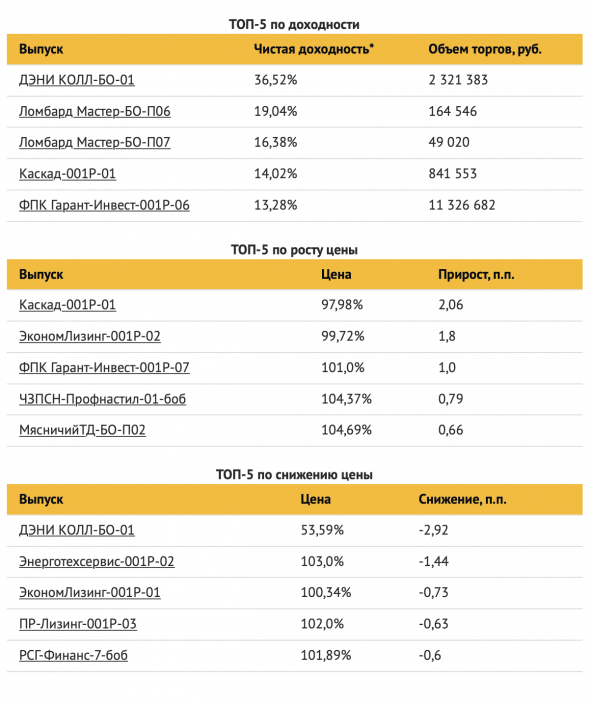

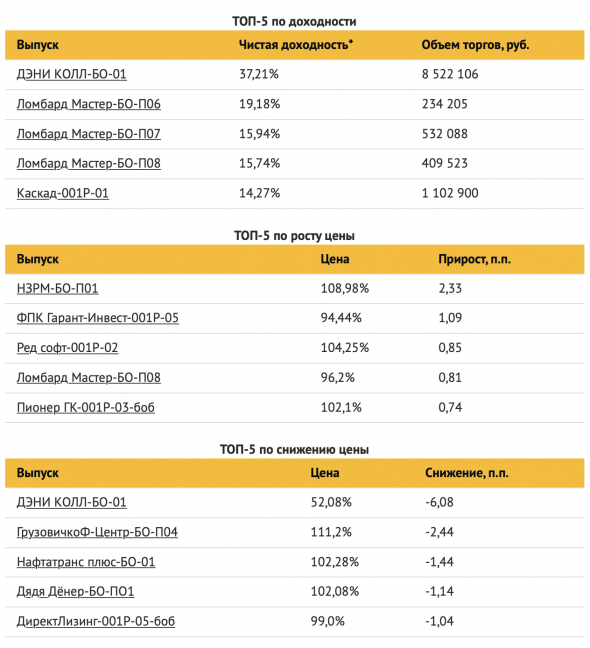

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- комментировать

- Комментарии ( 0 )

Пионер-Лизинг выплатил своим облигационерам очередной купонный доход

- 05 ноября 2020, 11:39

- |

5 ноября состоялась выплата купона по 2-му выпуску биржевых облигаций ООО «Пионер-Лизинг» (ПионЛизБП2). Размер выплат держателям облигаций составил 2 589 000 руб., ставка 20-го купона – 10,5% годовых.

Основные параметры выпуска:

• Ставки со 2-го по 120-й купоны устанавливаются по формуле: Ключевая ставка Банка России + 6,25% годовых.

• Номинальная стоимость облигации – 1000 руб.

• Объем выпуска – 300 млн руб.

• Срок обращения – 3600 дней (дата погашения 21.01.2029).

• Маркет-мейкер выпуска – АО «НФК-Сбережения» (краткое наименование: ИК НФК-Сбер, код участника торгов: GC0294900000).

По данному выпуску облигаций предусмотрена ежемесячная выплата купонного дохода – каждые 30 дней (с возможностью реинвестирования процентов). К тому же, владельцы облигаций могут сформировать для себя «индивидуальную оферту» через внебиржевой Опцион Put на право продажи ценных бумаг по номиналу через 1, 2 или 3 года (по своему усмотрению). Опционная программа позволяет инвесторам защитить свои позиции от колебания цен на рынке без непосредственного участия в торговле, а также повысить рентабельность операций и потенциальное соотношение прибыли к риску.

Приобрести биржевые облигации ООО «Пионер-Лизинг» 1-го, 2-го и 3-го выпуска (ПионЛизБП1, ПионЛизБП2 и ПионЛизБП3) можно через любого брокера, аккредитованного на фондовом рынке Московской Биржи.

Раскрытие информации

Коротко о главном на 26.10.2020

- 26 октября 2020, 10:38

- |

Итоги размещения, рейтинг, оферта, регистрация нового выпуска и замена эмитента:

- СофтЛайн Трейд разместил выпуск облигаций серии 001P-04 на 4,95 млрд рублей за один день торгов. Рейтинговое агентство «Эксперт РА» присвоило ценным бумагам кредитный рейтинг на уровне ruBBB+.

- 29 октября Оптима разместит выпуск четырехлетних облигаций серии 001Р-01 на 65 млн рублей. Ставка купона установлена на уровне 15% годовых, купоны ежеквартальные. Организатором выступит Финансовое ателье GrottBjorn.

- Пионер-Лизинг объявил оферту по приобретению облигаций серии БО-П01. Цена приобретения составит 100% от непогашенной части номинальной стоимости. Срок предъявления бумаг — с 5 по 11 ноября 2020 г. Дата приобретения —7 декабря 2020 г.

- Завод КЭС зарегистрировал выпуск облигаций серии 001P-02 планируемым объемом 200 млн рублей и сроком обращения — 4 года. Ориентир ставки купона — 13,5-14% годовых. Организатор — «УНИВЕР Капитал».

- Московская биржа сообщила о регистрации изменений в решении о выпуске биржевых облигаций серии БО-П03 ГрузовичкоФ-Центр по причине замены эмитента биржевых облигаций.

( Читать дальше )

Выплата 11-го купона по 3-му выпуску биржевых облигаций ООО «Пионер-Лизинг»

- 22 октября 2020, 11:00

- |

21 октября, состоялась выплата 11-го купона по 3-му выпуску биржевых облигаций ООО «Пионер-Лизинг» (ПионЛизБП3). Эмитент осуществил выплаты держателям облигаций в размере 3 368 000,00 руб. Размер начисленных процентов по одной биржевой облигации, подлежавший выплате за купонный период – 8,42 руб.

Параметры выпуска:

• Ставка 11-го купона – 10,25% годовых (ставки со 2-го по 120-й купоны устанавливаются по формуле: Ключевая ставка Банка России + 6% годовых).

• Номинальный объем выпуска – 400 млн руб.

• Номинальная стоимость облигации – 1000 руб.

• Выплата купонов – каждые 30 дней (с возможностью реинвестирования процентов).

• Срок обращения облигаций – 3600 дней (дата погашения 04.10.2029).

Напомним, что в рамках опционной программы любой инвестор в течение срока обращения облигаций может приобрести внебиржевой Опцион Put, дающий право продать облигации по номиналу в выбранный срок (через 1, 2 или 3 года). Продавцом внебиржевых опционов выступает ООО «НФК – Структурные инвестиции», поручителем по денежным обязательствам – ООО «Пионер-Лизинг» (на основании безотзывной публичной оферты).

Приобрести биржевые облигации компании «Пионер-Лизинг» можно через любого брокера, имеющего аккредитацию на Московской Бирже, в том числе через андеррайтера выпуска – АО «НФК-Сбережения» (краткое наименование: ИК НФК-Сбер, код участника торгов: GC0294900000).

Раскрытие информации

Облигационеры ООО «Пионер-Лизинг» получили купон

- 13 октября 2020, 14:00

- |

Сегодня, 13 октября, состоялась выплата 28-го купона по 1-му выпуску биржевых облигаций ООО «Пионер-Лизинг» (ПионЛизБП1). Размер начисленных процентов по одной биржевой облигации, подлежавший выплате за купонный период – 10 руб. 07 коп. (12,25% годовых).

Основные параметры 1-го выпуска:

• Ставка купона – 12,25% годовых.

• Выплата купонов – каждые 30 дней (с возможностью реинвестирования процентов).

• Номинальная стоимость облигации – 1000 руб.

• Объем выпуска – 100 млн руб.

• Срок обращения – 1800 дней (дата погашения 31.05.2023).

Наряду с высокой процентной ставкой главной особенностью выпуска является возможность досрочного предъявления ценных бумаг к выкупу эмитенту по цене не ниже номинала – благодаря ежемесячной оферте облигации ООО «Пионер-Лизинг» застрахованы от снижения цены.

Всего на Московской Бирже обращаются 3 выпуска биржевых облигаций компании «Пионер-Лизинг» (ПионЛизБП1, ПионЛизБП2 и ПионЛизБП3). Маркет-мейкером выпусков выступает АО «НФК-Сбережения» (код участника торгов: GC0294900000), поэтому указанные облигации можно выгодно купить в стакане заявок на Московской Бирже.

Раскрытие информации

Коротко о главном на 07.10.2020

- 07 октября 2020, 11:16

- |

Регистрация выпусков, кредитный рейтинг и итоги оферты:

- «КИВИ Финанс» зарегистрировал дебютный выпуск облигаций, бумаги включены в третий уровень списка ценных буммаг

- «МСБ-Лизинг» зарегистрировал выпуск биржевых облигаций серии 002Р-03. Бумаги включены в Сектор ПИР

- «Пионер-Лизинг» прошел оферту по выпуску серии БО-П01, обязательств по выкупу не возникло

- «Лизинг-Трейд» получил кредитный рейтинг АКРА на уровне BB+(RU) со стабильным прогнозом

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 08.09.2020

- 08 сентября 2020, 08:11

- |

Начало размещения, ставка купона и новое имя на рынке ВДО:

- «Калита» сегодня начинает размещение выпуска серии 001Р-02 объемом 300 млн рублей. Ставка ежемесячного купона установлена в размере 13% годовых на все 4 года обращения. Организатор — ИК «Иволга Капитал»

- «Пионер-Лизинг» установил ставку 20-го купона облигаций серии БО-П02 в размере 10,5% годовых, величина купонной ставки привязана к значению ключевой ставки ЦБ РФ

- «Группа «Продовольствие» 10 сентября проведет онлайн-семинар совместно с GrottBojrn, организатором планируемого выпуска облигаций

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 31.08.2020

- 31 августа 2020, 09:51

- |

Без размещений: другие новости и события эмитентов

- «Пионер-Лизинг» завершил размещение выпуска серии БО-П03 объемом 400 млн рублей. Торги по выпуску начались 26 ноября 2019 года

- «СЭЗ им. Серго Орджоникидзе» принял решение увеличить уставный капитал на 6,3 млн рублей путем выпуска дополнительных акций

- РА «Эксперт» установила статус «под наблюдением» по рейтингу кредитоспособности «Башкирской содовой компании», рейтинг продолжает действовать на уровне «ruA+» со стабильным прогнозом

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 28.08.2020

- 28 августа 2020, 11:05

- |

Оферта и докапитализация:

- «Пионер-Лизинг» выставил допоферту на 6 октября по выпуска серии БО-П01

- МФК «КарМани» внес в имущество компании 50 млн рублей в виде оказания безвозмездной финансовой помощи

- «ПР-Лизинг» разместил 60,7% от объема эмиссии за первый день торгов

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 25.08.2020

- 25 августа 2020, 09:36

- |

Сбор заявок и кредитный рейтинг:

- «ПР-Лизинг» продлила сбор заявок инвесторов на участие в выпуске серии 002Р-01 объемом 1 млрд рублей. Заявки принимают организаторы выпуска «Атон» и банк «Уралсиб» до 18:00 26 августа

- «Пионер-Лизинг» получил кредитный рейтинг на уровне «BB(RU)» со стабильным прогнозом

- «Вита Лайн» разместила выпуск объемом 1,25 млрд рублей в полном объеме за первый день торгов

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал