SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

полюс золото

📈Золотодобытчики развернулись после данных об инфляции в США

- 10 декабря 2021, 17:29

- |

📈Полиметалл +0.2% 📉Полюс золото -0.8% Золотодобытчики развернулись вслед за золотом, которое начало расти после публикации данных по инфляции в США. Золото подорожало до $1788за тройскую унцию. Всю неделю золото торговалось в узком диапазоне и завершает её практически без изменений. С начала года золото подешевело на 7,1%.

Потребительские цены в Штатах в ноябре выросли на 6,8% в годовом выражении, максимальными темпами с 1982 года. Золото, считающееся защитным активом, получает поддержку из-за опасений по поводу распространения штамма коронавируса «омикрон». Однако рост курса доллара в ожидании ужесточения денежно-кредитной политики в США ограничивает подъем драгметалла.

- комментировать

- Комментарии ( 1 )

📰"Полюс" Проведение заседания совета директоров и его повестка дня

- 09 декабря 2021, 13:09

- |

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество "Полюс"

1....

( Читать дальше )

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество "Полюс"

1....

( Читать дальше )

Полюс вполне устраивает его текущая доля в Детском Мире, в планах увеличения нет — руководитель

- 01 декабря 2021, 18:13

- |

Нас текущая доля вполне устраивает, в планах увеличения нет по органическому развитию компании. Другими активами тоже не интересуемся— генеральный директор «Полюса» Павел Грачев об увеличении доли в уставном капитале «Детского мира»

fomag.ru/news-streem/polyus-ne-interesuetsya-novymi-aktivami-v-reteyle-i-uvelicheniem-doli-v-detskom-mire/

📈Защитные бумаги снова интересны инвесторам

- 30 ноября 2021, 10:31

- |

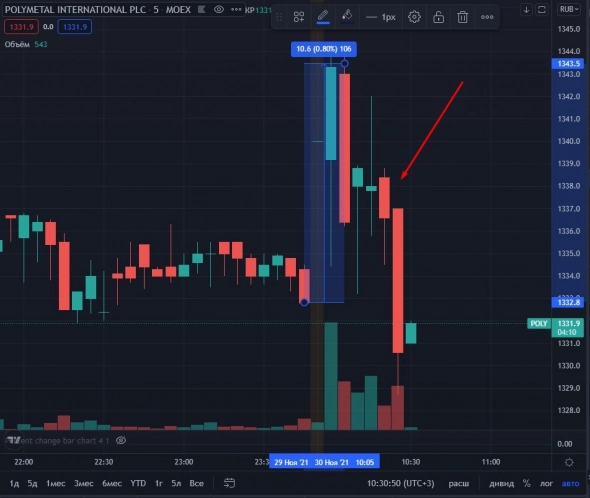

📈Полиметалл +0.3% 📈Полюс золото +0.3% Золотодобытчики начали день ростом, но затем перешли к снижению. Тем мне менее, защитные акции выглядят лучше рынка, на фоне роста напряжённости. Золото растёт на 0.4%, доллар на 0.5%.

📈Золотодобытчики растут на фоне роста напряжённости

- 26 ноября 2021, 10:18

- |

📈Полюс золото +1.1% 📈PETROPAVLOVSK+1.4% Очередная волна коронавируса: Британия, Сингапур и Израиль решили на фоне неясности с новым штаммом временно прекратить рейсы из ЮАР, Ботсваны и ряда других стран Южной Африки. ВОЗ созвала на пятницу чрезвычайную встречу для обсуждения нового штамма.

Золото выросло на 0.7%, доллар на 1.2%

⚡️ Обзор отчета Полюс золото за 9мес2021

- 25 ноября 2021, 09:48

- |

Полюс (PLZL)отчитался неплохо.

📊Ключевые показатели за 9м2021:

Выручка 268 млрд руб (+8,4% г/г)

Операционная прибыль 163 млрд руб (+6,2% г/г)

Чистая прибыль 130 млрд руб (+116% г/г)

Чистый долг/EBITDA = 0.5 (против 0,6 в 2кв2021)

Выручка в 3кв2021 компании выросла на 12% кв/кв по причине увеличения объемов продаж.

💵 Себестоимость добычи в 3кв2021 выросла на 9% кв/кв, капитальные затраты возросли на 30% кв/кв.

👉Компания произвела 776 тыс. унций золота в 3кв2021, на 2021 год план добычи составляет 2,7 млн унций. 2024 тыс. унций произведено и реализовано за 9мес2021 года, запасы золота находятся в стадии переработки на сумму 8 млрд рублей, поэтому их не учитываем.

👉Таким образом, при грубом подсчете, в 4кв2021 компания добудет и реализует 676 тыс. унций золота еще примерно на 88 млрд рублей. Что при средней цене реализации около $1800, среднем курсе доллара

( Читать дальше )

📊Ключевые показатели за 9м2021:

Выручка 268 млрд руб (+8,4% г/г)

Операционная прибыль 163 млрд руб (+6,2% г/г)

Чистая прибыль 130 млрд руб (+116% г/г)

Чистый долг/EBITDA = 0.5 (против 0,6 в 2кв2021)

Выручка в 3кв2021 компании выросла на 12% кв/кв по причине увеличения объемов продаж.

💵 Себестоимость добычи в 3кв2021 выросла на 9% кв/кв, капитальные затраты возросли на 30% кв/кв.

👉Компания произвела 776 тыс. унций золота в 3кв2021, на 2021 год план добычи составляет 2,7 млн унций. 2024 тыс. унций произведено и реализовано за 9мес2021 года, запасы золота находятся в стадии переработки на сумму 8 млрд рублей, поэтому их не учитываем.

👉Таким образом, при грубом подсчете, в 4кв2021 компания добудет и реализует 676 тыс. унций золота еще примерно на 88 млрд рублей. Что при средней цене реализации около $1800, среднем курсе доллара

( Читать дальше )

Причины падение Российского рынка акций

- 24 ноября 2021, 07:24

- |

Все эти новости на главной странице блумберга пораждают много вопросов. И одни кошмарят и сами покупают, а другие боятся и продают. Так например JP Morgan и Goldman Sachs закупился акциями Газпрома на слухах о вторжении РФ на Украину. Американский президент насмешил весь мир распродажами запасов нефти. Разбор отчетов Полюс золото и QIWI. Дивиденды Татнефти и Норильского никеля. Американские горки в Распадской и привет шортистам ВТБ.

Фундаментальный анализ по Полюс золото

- 23 ноября 2021, 20:55

- |

Выкладываю фундаментальный анализ по Полюс золото

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

Долгосрочный потенциал органического роста Полюса заключён в освоении Сухого Лога - Промсвязьбанк

- 23 ноября 2021, 19:33

- |

«Полюс» представил сегодня финансовые результаты за 3 квартал 2021 г. За отчётный период выручка и EBITDA компании снизилась в сравнении с 3 кв. 2020 года, при этом в квартальном сравнении показатели выросли. Опубликованные результаты поддерживают наш позитивный взгляд на бизнес Полюса. До конца года ожидаем рост стоимости золота вплоть до 1 900 долл./унц., что благоприятно скажется на финансовых показателях компании за 4 квартал. Сохраняем рекомендацию «покупать» для акций Полюса с целевой ценой 18 634 руб., что предполагает потенциал роста на 23% исходя из текущих котировок.

Выручка Полюса по итогам 3 квартала 2021 года составила 1,4 млрд долл., сократившись на 4% в годовом сопоставлении ввиду снижение средней цены реализации. Из-за снижения средней стоимости реализованного золота в отчётном периоде до 1 787 долл./унц. (-6% г/г), выручка компании в 3 квартале сократилась на 4%, до 1,4 млрд долл. В сравнении с предыдущим кварталом выручка Полюса увеличилась на 12% благодаря росту объёмов реализованной продукции. Так, за 3 квартал 2021 года Полюс реализовал 776 тыс./унц., это на 1% больше, чем в прошлом году и на 14% выше, чем во 2 кв.

( Читать дальше )

Выручка Полюса по итогам 3 квартала 2021 года составила 1,4 млрд долл., сократившись на 4% в годовом сопоставлении ввиду снижение средней цены реализации. Из-за снижения средней стоимости реализованного золота в отчётном периоде до 1 787 долл./унц. (-6% г/г), выручка компании в 3 квартале сократилась на 4%, до 1,4 млрд долл. В сравнении с предыдущим кварталом выручка Полюса увеличилась на 12% благодаря росту объёмов реализованной продукции. Так, за 3 квартал 2021 года Полюс реализовал 776 тыс./унц., это на 1% больше, чем в прошлом году и на 14% выше, чем во 2 кв.

( Читать дальше )

Полюс (ранее Полюс Золото) – рсбу 9 мес2021г / мсфо 9 мес 2021г

- 23 ноября 2021, 15:51

- |

Полюс (ранее Полюс Золото) – рсбу/ мсфо

136 069 400 обыкновенных акций

Free-float 21,855%

polyus.com/ru/investors/shares/shareholder-structure/

Капитализация на 23.11.2021г: 2,012.47 трлн руб

Общий долг на 31.12.2018г: 153,995 млрд руб/ мсфо 387,146 млрд руб

Общий долг на 31.12.2019г: 191,697 млрд руб/ мсфо 397,039 млрд руб

Общий долг на 31.12.2020г: 346,449 млрд руб/ мсфо 358,217 млрд руб

Общий долг на 30.06.2021г: 348,815 млрд руб/ мсфо 350,989 млрд руб

Общий долг на 30.09.2021г: 367,381 млрд руб/ мсфо 365,073 млрд руб

Выручка 2018г: 0 руб/ мсфо 184,692 млрд руб

Выручка 9 мес 2019г: 0 руб/ мсфо 176,113 млрд руб

Выручка 2019г: 0 руб/ мсфо 257,760 млрд руб

Выручка 9 мес 2020г: 0 руб/ мсфо 249,644 млрд руб

Выручка 2020г: 0 руб/ мсфо 364,216 млрд руб

Выручка 1 кв 2021г: 0 руб/ мсфо 76,584 млрд руб

Выручка 6 мес 2020г: 0 руб/ мсфо 168,594 млрд руб

Выручка 9 мес 2021г: 0 руб/ мсфо 271,378 млрд руб

Прибыль 9 мес 2018г: 33,096 млрд руб/ Прибыль мсфо 31,272 млрд руб

Прибыль 2018г: 33,941 млрд руб/ Прибыль мсфо 29,266 млрд руб

( Читать дальше )

136 069 400 обыкновенных акций

Free-float 21,855%

polyus.com/ru/investors/shares/shareholder-structure/

Капитализация на 23.11.2021г: 2,012.47 трлн руб

Общий долг на 31.12.2018г: 153,995 млрд руб/ мсфо 387,146 млрд руб

Общий долг на 31.12.2019г: 191,697 млрд руб/ мсфо 397,039 млрд руб

Общий долг на 31.12.2020г: 346,449 млрд руб/ мсфо 358,217 млрд руб

Общий долг на 30.06.2021г: 348,815 млрд руб/ мсфо 350,989 млрд руб

Общий долг на 30.09.2021г: 367,381 млрд руб/ мсфо 365,073 млрд руб

Выручка 2018г: 0 руб/ мсфо 184,692 млрд руб

Выручка 9 мес 2019г: 0 руб/ мсфо 176,113 млрд руб

Выручка 2019г: 0 руб/ мсфо 257,760 млрд руб

Выручка 9 мес 2020г: 0 руб/ мсфо 249,644 млрд руб

Выручка 2020г: 0 руб/ мсфо 364,216 млрд руб

Выручка 1 кв 2021г: 0 руб/ мсфо 76,584 млрд руб

Выручка 6 мес 2020г: 0 руб/ мсфо 168,594 млрд руб

Выручка 9 мес 2021г: 0 руб/ мсфо 271,378 млрд руб

Прибыль 9 мес 2018г: 33,096 млрд руб/ Прибыль мсфо 31,272 млрд руб

Прибыль 2018г: 33,941 млрд руб/ Прибыль мсфо 29,266 млрд руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал