полюс золото

Совет директоров Полюса одобрил программу приобретения до 1 428 571 обыкновенных акций, включая АДР

- 24 ноября 2020, 10:07

- |

Все акционеры Общества, включая контролирующего акционера, компанию Polyus Gold International Limited («PGIL») имеют право принять участие в программе.

Приобретенные акции будут использованы для текущей консолидации активов ПАО «Лензолото», для целей выплаты следующего транша в рамках долгосрочной программы поощрения Общества, в качестве встречного вознаграждения в потенциальных сделках M&A и для других корпоративных целей. В настоящий момент Общество намерено сохранять акции, которые могут быть приобретены в рамках программы, в качестве квазиказначейских и не осуществлять права голоса по данным акциям.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Глава Полюса Павел Грачев в интервью рассказал о ценах на золото, дивидендах, инвесторах и Сухом Логе

- 17 ноября 2020, 13:49

- |

— На ваш взгляд, будет дальше расти цена золота?

Скажу так: то ралли, которое мы наблюдали за последние полгода, имеет свои причины, и я не ожидаю, что они в ближайшее время куда-то исчезнут.

— Долгие годы цена зависела от ставок ФРС США. Как вы считаете, эта зависимость стала больше или меньше?

политика центробанков, конечно, остается ключевым фактором для золота, хотя надо признать, что последнее время они находятся в ведомой позиции, так как вынуждены оперативно реагировать на внешние факторы, включая COVID и связанные с ним макроэкономические проблемы.

— Что это означает на практике для рынка золота?

( Читать дальше )

Глава «Полюса» Павел Грачев о ценах на золото, инвесторах и Сухом Логе.

- 17 ноября 2020, 09:25

- |

— На ваш взгляд, будет дальше расти цена золота?

— Скажу так: то ралли, которое мы наблюдали за последние полгода, имеет свои причины, и я не ожидаю, что они в ближайшее время куда-то исчезнут.

www.kommersant.ru/doc/4573978

Новости компаний — обзоры прессы перед открытием рынка

- 17 ноября 2020, 08:50

- |

Предудобренное слияние. Объединение «Уралкалия» и «Уралхима» началось с гендиректоров

Как выяснил “Ъ”, владелец «Уралхима» и ключевой акционер «Уралкалия» Дмитрий Мазепин в 2021 году собирается полностью реструктуризировать управление своими химическими активами, создав для них общую управляющую компанию. Связанные с этим кадровые изменения уже начались. Так, гендиректоры «Уралхима» Сергей Момцемлидзе и «Уралкалия» Дмитрий Осипов ушли в отставку, они займутся кураторством новых направлений в своих компаниях. Временно их функции будет исполнять технический директор «Уралкалия» Виталий Лаук, пока назначат общего гендиректора для обеих компаний.

https://www.kommersant.ru/doc/4574907

ЛУКОЙЛ сухо прощается с Румынией. Скважины на шельфе принесли одни убытки

ЛУКОЙЛ хочет выйти из единственного добычного проекта на шельфе Румынии и пытается найти покупателя на 87,8% в

( Читать дальше )

Полюс золото, результаты отчета и перспективы

- 16 ноября 2020, 23:52

- |

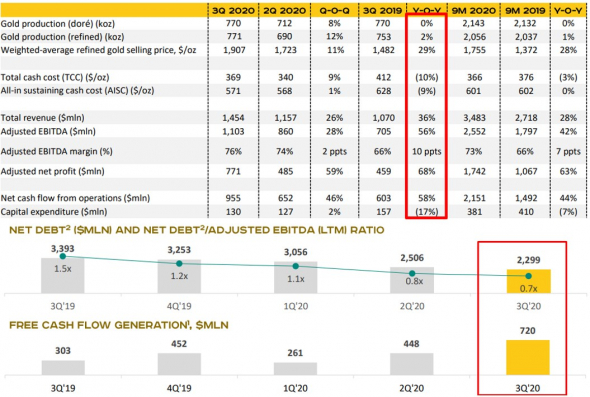

Вышел сильный отчет Полюса за 3 квартал.

Производство выросло на 2% до 771 тыс. унц.

Выручка выросла на 36% до $1454 млн.

EBITDA (adj) выросла на 56% до $1103 млн.

Чистая прибыль выросла на 68% до $771 млн.

( Читать дальше )

Полюс: что известно о Сухом Логе?

- 15 ноября 2020, 20:16

- |

Основные моменты из PFS:

» Если кратко, то видно, что актив является по-настоящему флагманским, обеспечивающий рекордный объем добычи при низких денежных издержках (TCC)

» Запасы Сухого Лога на данный момент оцениваются в 540 млн тонн руды или 40 млн унций при содержании золота в руде в 2,3 г/т. Добыча на месторождении ожидается в среднем на уровне 2,3 млн унций, а срок отработки месторождения ~ 16 лет

» Добыча руды на месторождении начнется в 2027 году и составит 35% от проектной мощности, в 2028 году достигнет 96% от проектной мощности, полный выход будет в 2029 году с добычей в 2,3 млн унций золота ежегодно

( Читать дальше )

Совокупные капиталовложения Полюса за 2020 год могут составить $800 млн - Sberbank CIB

- 13 ноября 2020, 18:06

- |

Свободный денежный поток после уплаты процентов в 3К20 составил $720 млн, что на 61% больше, чем в 2К20, и немного выше нашего прогноза. Капиталовложения (согласно прогнозу компании, т. е. без учета капитализированных затрат на вскрышные работы) остались практически на уровне предыдущего квартала: $130 млн против $127 млн. Полюс подтвердил прогноз капиталовложений по итогам 2020 года (без учета капитализированных затрат на вскрышные работы) в пределах $700-750 млн при обменном курсе 60 руб. за доллар. С корректировкой на текущий обменный курс и исходя из 60% рублевых затрат в составе капиталовложений мы оцениваем на капитализируемые расходы компании на вскрышные работы на уровне $630-675 млн.

( Читать дальше )

Опубликованные результаты Полюса за 3 квартал нейтральны - Атон

- 13 ноября 2020, 16:01

- |

Выручка составила $1 454 млрд (+26% кв/кв) — в рамках консенсус-прогноза и оценок АТОНа. EBITDA достигла $1 103 млрд (+28% кв/кв) — это самый высокий показатель в истории Полюса — на 3% выше консенсуса и на 1% выше оценок АТОНа. Общие денежные затраты группы увеличились на 9% кв/кв до $369/унц. на фоне сезонных факторов и роста расходов на НДПИ, однако, несмотря на это Полюс снизил свой прогнозный диапазон по TCC на 2020 — с $400-450/унц. до $375-425/унц. Чистый долг упал до $2.3 млрд (с $2.5 млрд по состоянию на конец 2К20), а соотношение чистый долг/EBITDA сократилось до 0.7x (с 0.8x) на фоне роста свободного денежного потока до $720 млн (+61% кв/кв).

Результаты в основном соответствуют нашим оценкам в части прибыли и прогнозов по денежным затратам, и мы считаем их НЕЙТРАЛЬНЫМИ. Исторические результаты не имеют большого значения — динамику акций Полюса сейчас в большей степени определяют цена на золото и ее перспективы. Мы сохраняем оптимизм в отношении желтого металла в условиях текущих нулевых или отрицательных процентных ставок и подтверждаем наш рейтинг ВЫШЕ РЫНКА по Полюсу.Атон

Результаты предварительного ТЭО по проекту освоения Сухого Лога позитивны для Полюса - Атон

- 13 ноября 2020, 15:49

- |

Полюс ожидает, что среднегодовой объем производства на Сухом Логе составит 2.3 млн унций в год против 1.6 млн унций, согласно предварительному проекту (scoping study). Общие денежные затраты (TCC) оцениваются в $390/унц. (при курсе 60 руб./$), что ниже по сравнению с $420-470/унц., которые компания ожидала ранее. Коэффициент извлечения должен составить 92% против 88-90%, прогнозировавшихся ранее. Прогноз по капзатратам был повышен с $2.3 млрд до $3.3 млрд в основном в связи с дополнительными инвестициями $0.3 млрд в добычу (предварительные объемы добычи увеличатся до 180 млн т против 134 млн т руды ранее) и более высокой производительностью ЗИФ (33 млн т в год против 30 млн т в год ранее). Полюс ожидает, что технико-экономическое обоснование будет завершено в 2022 году, а запуск Сухого Лога произойдет в 2027 году, то есть через десять лет после приобретения лицензии на разработку.

Предварительное ТЭО продемонстрировало положительные изменения в ключевых параметрах проекта — запасах, затратах, коэффициенте извлечения. В связи с этим мы считаем его ПОЗИТИВНЫМ, несмотря на прогнозируемое увеличение необходимых капзатрат на $1 млрд. Мы пока не учитываем Сухой Лог в нашей модели, но по спотовым ценам на золото он может добавить $3.3 млрд к EBITDA Полюса. Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по Полюсу, который торгуется с прогнозным форвардным консенсус-мультипликатором EV/ EBITDA 7.1х.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал