полюс золото

Полюс - золотое время - Финам

- 23 августа 2019, 14:39

- |

После освоения «Сухого Лога», крупнейшего золотоносного месторождения, которое начнется в 2020 году, компания может с 2026 года удвоить свои показатели и войти в тройку крупнейших мировых производителей золота. С запуском на полную мощность Наталкинского ГОК «Полюс» резко наращивает производство золота. Скупка золота в резервы Банком России обеспечивает производителям гарантированный сбыт и защиту от санкционных рисков.

Рентабельность «Полюса» по EBITDA (66%) одна из самых высоких не только по отрасли, но и по рынку в целом. Рост котировок золота и ослабление рубля обеспечивают компании увеличение выручки и снижение затрат. Себестоимость производства золота на предприятиях «Полюса» является одной из самых низких в отрасли. В 2019 году ТСС составляет $355, AISC — около $586 на унцию золота.

Увеличение объемов производства и его высокая рентабельность сохраняют возможность продолжения роста капитализации компании в среднесрочной перспективе. В связи с этим мы даем рекомендацию «Держать» по обыкновенным акциям ПАО «Полюс».Калачев Алексей

ГК «ФИНАМ»

- комментировать

- Комментарии ( 0 )

Сумма промежуточных дивидендов соответствует дивидендной политике Полюс Золото - Атон

- 23 августа 2019, 13:28

- |

Эта сумма соответствует дивидендной политике, предусматривающей выплату 30% EBITDA — НЕЙТРАЛЬНО. Дата закрытия реестра намечена на 10 октября, доходность по текущей цене составляет 2.3%.Атон

Риска размытия доли Полюса нет - Атон

- 23 августа 2019, 13:15

- |

Совет директоров Полюс Золото рекомендовал утвердить увеличение уставного капитала компании путем выпуска и размещения 700 тыс акций. Акции должны быть использованы для целей долгосрочного плана поощрения сотрудников на 2020, а также в качестве встречного вознаграждения по следующему траншу в рамках опционных соглашений по увеличению доли Полюс Золото в СП по разработке месторождения Сухой Лог, который запланирован на 2020.

Новые акции составляют ок. 0.5% от общего количества выпущенных и находящихся в обращении обыкновенных акций компании — это небольшой выпуск. Следовательно, нет риска что новая эмиссия существенно размоет доли существующих акционеров. Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по Полюсу, учитывая благоприятные прогнозы по золоту.Атон

Polymetal отчитается 27 августа и проведет телеконференцию - Атон

- 23 августа 2019, 11:54

- |

Компания уже представила выручку в размере $946 млн (+20% г/г), и мы полагаем, что EBITDA за 1П19 составила $402 млн (+32% г/г), рентабельность EBITDA 42%. Прогноз чистой прибыли составляет $198 млн (+13% кв/кв), тогда как FCF, вероятно, отрицательный — минус $69 млн. Учитывая начавшийся в июне текущего года подъем цен на золото, инвесторам едва ли будет интересно сравнение данных за 1П19 с показателями первых половин предыдущих годов.

Прогноз цен благоприятный, и мы полагаем, что по итогам всего 2019 года Polymetal сможет достичь ожидаемого нами уровня EBITDA ($917 млн). Наш рейтинг по акциям Polymetal НЕЙТРАЛЬНЫЙ. Они торгуются по 7.2x консенсус EV/EBITDA — наравне с бумагами Полюс Золото и с большой, 30%-й премией к мировым золотодобывающим компаниям средней капитализации.Атон

Телеконференция: во вторник 27 августа в 12:00 по лондонскому времени и в 14:00 по московскому времени. Телефоны доступа: +44 203 009 24 83 (Великобритания), 8 800 500 98 63 (Россия). Код подтверждения 23612986#.

Полюс - дивиденды за 1 п/г в размере 162,98 руб. на одну обыкновенную акцию, Увеличение УК

- 22 августа 2019, 19:07

- |

• Объявить дивиденды по обыкновенным акциям ПАО «Полюс» по результатам 6 месяцев 2019 года в денежной форме в размере 162,98 руб. на одну обыкновенную акцию ПАО «Полюс».

• Установить 10 октября 2019 года датой составления списка лиц, имеющих право на получение дивидендов по результатам 6 месяцев 2019 года».

«Предложить внеочередному Общему собранию акционеров ПАО «Полюс» принять решение об увеличении уставного капитала Публичного акционерного общества «Полюс» (далее – «Общество») путём размещения 700 000 (Семьсот тысяч) дополнительных обыкновенных именных бездокументарных акций номинальной стоимостью 1 (Один) рубль каждая на сумму номинальной стоимости дополнительных акций, размещенных (далее – «Акции»), на следующих условиях:

• количество размещаемых Акций: 700 000 (Семьсот тысяч) штук;

( Читать дальше )

Допустим, ПОЛЮС золото

- 20 августа 2019, 18:30

- |

Дисклеймер: не является индивидуальной инвестиционной рекомендацией.

На фоне международных валютных и торговых войн инвесторы проявляют повышенный интерес к «защитным инструментам» сохранения капитала – валютам фондирования, долгосрочным облигациям развитых рынков, золоту.

Процесс избегания риска предопределил текущую динамику цен на желтый металл. С начала 2019 г. стоимость золота выросла на 20%, остановившись у максимумов за последние 6 лет ($1540) в ожидании дальнейших сигналов. В качестве долгосрочной цели рассматривался уровень $1580.

Бенефициаром роста стоимости металла выступают акции золотодобытчиков. В наибольшей степени конкурентные преимущества проявляются у компаний с наименьшей себестоимостью добычи в пересчете на тройскую унцию — Полюс золото и Полиметалл.

При этом, акции Полюса обладали сравнительными преимуществами исходя из финансовых мультипликаторов по сроку окупаемости, долговой нагрузки и уровню затрат к операционной прибыли.

( Читать дальше )

Фарватер рынка: Два шага вперед, шаг назад - Атон

- 08 августа 2019, 21:51

- |

Индекс РТС торгуется со средним Р/E 2020П 5.3х против 5-летнего среднего 6.0-6.5x. Наша цель по индексу РТС – 1500+ к середине 2020.

На глобальных рынках много рисков: торговые разногласия между США и Китаем, Brexit, слабые макро данные. Нужно пристально следить за их развитием. Однако возможные коррекции российского рынка мы рассматриваем, как хорошую возможность для покупки.

Мы добавили в наш список лучших акций новые имена: Норильский никель, Московская биржа, Аэрофлот, ТМК, Эталон и Юнипро.Атон

Позитивный взгляд на российский рынок сохраняется. Дивидендный сезон окончен и в ближайшие два-три месяца очевидных факторов роста российских акций мы не предвидим. Внимание инвесторов сосредоточено на торговой войне между США и Китаем, а также на слабых макропоказателях ряда развитых стран. Сильная волатильность на мировых рынках неизбежно затронет и российский, но в меньшей степени, так как на нем, по нашему мнению, и так немного «горячих» спекулятивных инвестиций от международных фондов. Кроме того, поддержку рынку оказывают хорошие фундаментальные показатели, низкая оценка компаний и сохраняющийся отличный уровень дивидендных выплат. Снижение котировок мы по-прежнему считаем хорошей возможностью для покупки. К концу 2019 инвесторы начнут оценивать прогнозные мультипликаторы будущего года, и российские акции могут получить новый импульс к росту. Исходя из прогнозов на 2020 год, P/E индекса РТС составляет 5.3x против исторического среднего за пять лет 6.0-6.5x, а дисконт к EM достиг 55% против исторических 50%. К началу нового сезона дивидендных выплат к середине будущего года индекс РТС может легко превысить 1 500 пунктов, учитывая, что сейчас средняя див. доходность индекса опять на историческом максимуме в 7%.

( Читать дальше )

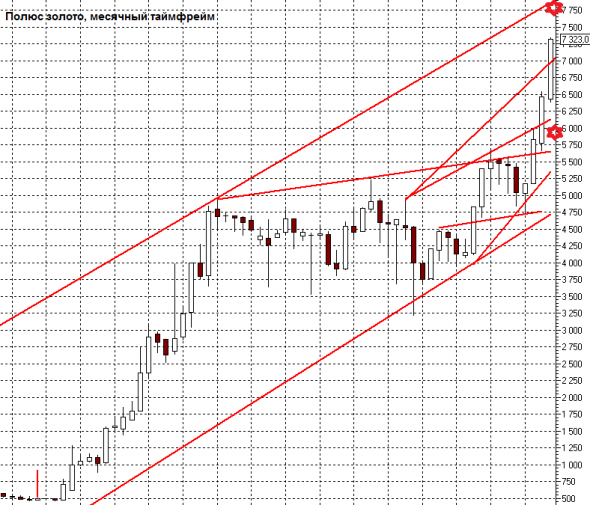

Полюс Золото. Как утенок становится лебедем

- 08 августа 2019, 20:49

- |

Еще 5 лет назад, в 2014 году акции Полюс Золото стоили 500 руб. и были никому не нужны. Сейчас же они достигли почти 7000 руб. (рост в 14 раз), и потенциал роста далеко не исчерпан. Те инвесторы, которые обладали силой прогнозирования, отлично заработали, даже если вошли не на дне. Как же разглядеть, когда утенок превратится в лебедя, в чем сила прогнозирования — рассмотрим далее.

( Читать дальше )

Дальнейшее укрепление золота поддержит рост акций Полюса -Финам

- 07 августа 2019, 15:07

- |

Бумаги компании пробивают локальное сопротивление, можно попробовать отработать длинную позицию в этом активы. Вероятно, что с ростом котировок золота будут расти и бумаги компании.Дубинин Иван

ГК «ФИНАМ»

Дивидендная доходность акций Полюса составляет 2,3% - Альфа-Банк

- 07 августа 2019, 14:57

- |

Компания рекомендовала выплатить дивиденды за 1П19, которые превышают размер полугодовых дивидендов за последние два года. Polyus подтвердил свой прогноз по производству золота на уровне 2,8 млн унций. Мы считаем отчетность ПОЗИТИВНОЙ для акций компании.

Основные итоги. Выручка за 2К19 составила $897 млн на фоне роста объемов производства аффинированного золота и увеличения реализации флотоконцентрата. EBITDA за 2К19 выросла на 24% к/к до $604 млн. Общие денежные затраты за квартал снизились до $352/унцию (-2% к/к). Общие денежные затраты на Наталке снизились на 12% к/к до $372/унцию, отражая увеличение производительности труда на час рабочего времени. Капиталовложения выросли на 54% к/к до $154 млн. Эта сумма была поделена между всеми бизнес сегментами. Предыдущий прогноз капиталовложений в размере примерно $725 млн на 2019 г. был привязан к курсу рубля 60 руб. за доллар. В 1П19 Polyus израсходовал $253 млн. Таким образом, основная сумма расходов придется на 2П19. Чистый долг вырос на 21% к/к до $3 639 млн на фоне выплат по деривативам и дивидендным выплатам за 2П18. Чистый долг/EBITDA составил 1,7x на конец 2К19.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал