портфели probonds

Портфели PRObonds. Результаты мая

- 04 июня 2021, 12:13

- |

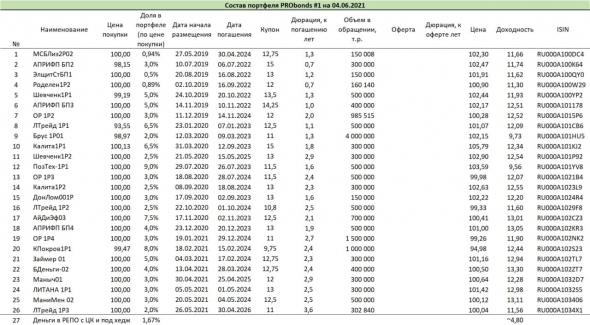

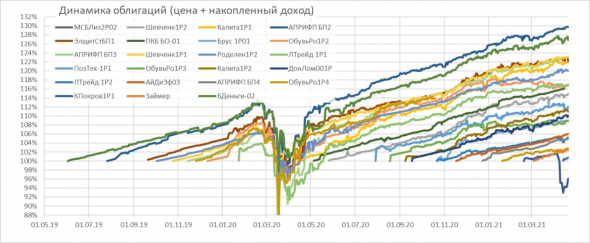

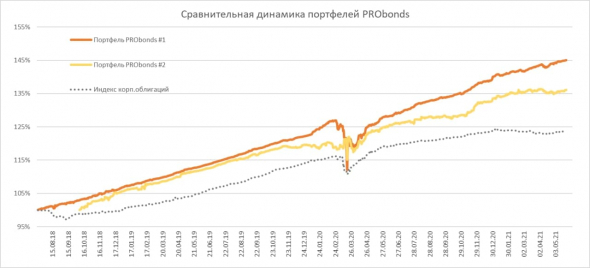

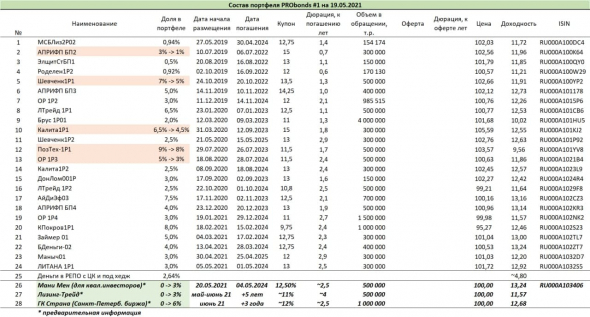

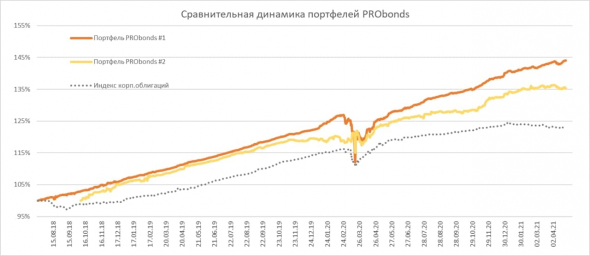

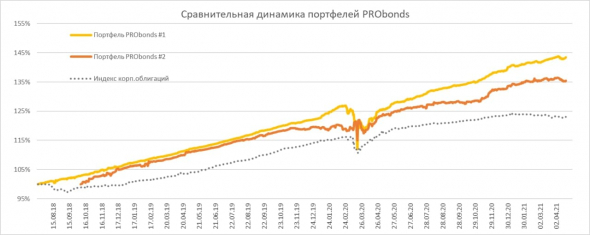

Подведем итоги мая для портфелей PRObonds. За последние 12 месяцев облигационный портфель #1 принес 13,4%, смешанный портфель #2 – 9,2%. За это же время индекс высокодоходных облигаций Cbonds-CBI RU High Yield вырос на 13,6%. Учитывая, что облигационный портфель #1 в отличие от индекса включает в себя комиссионные издержки (сейчас это около 0,8% в год), он оказывается чуть эффективнее базового индекса. Причем вперед портфель начал выходить в основном в 2021 году. Предполагаю, опережение будет усиливаться.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Краткий обзор портфелей PRObonds. Целевым уровнем доходности остается 11% годовых

- 25 мая 2021, 07:23

- |

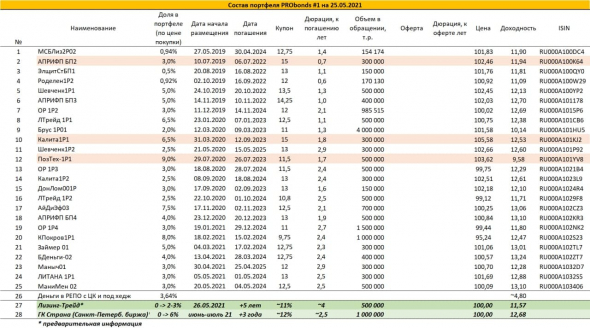

Доходности портфелей PRObonds #1 за последние 365 дней – 13,7% для облигационного портфеля #1 и 9,3% для смешанного портфеля #2. С начала 2021 года облигационный портфель #1 пусть всего на 0,25%, но обгоняет индекс высокодоходных облигаций Cbonds-CBI RU High Yield (притом, что из доходности индекса не вычтены комиссионные издержки).

В течение предыдущей недели в портфелях были проведены незначительные замены. На 2% сократились облигации второго выпуска АО им. Т.Г. Шевченко и также на 2% — третьего выпуска ООО «ОР», на 3% от активов добавились облигации МаниМен02 (для квалифицированных инвесторов).

( Читать дальше )

Краткий обзор портфелей PRObonds (актуальные доходности 9,9-14,6%)

- 19 мая 2021, 06:53

- |

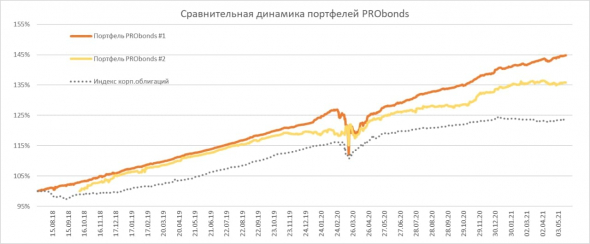

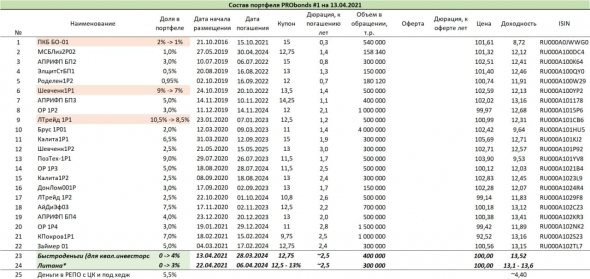

Текущая доходность облигационного портфеля PRObonds #1 (за последние 365 дней) – 14,6%. Смешанный портфель #2 принес 9,9%. С начала 2021 года портфель #1 прибавил 3,4% (9% в годовом исчислении), что на 0,2% превышает прирост базового индекса Cbonds-CBI RU High Yield, даже несмотря на падение в начале апреля облигаций Концерна «Покровский».

До конца мая и в течение июня произойдет несколько новых облигационных включений в портфели. Ближайшее – завтра 20 мая, размещаемый выпуск облигаций «Онлайн Микрофинанс» под поручительство МФК «Мани Мен» (предварительное наименование Мани Мен 02, только для квалифицированных инвесторов, кредитный рейтинг ruBBB-, купон 12,5% годовых, 500 млн.р., 3 года до погашения). Под новые приобретения из портфелей будут частично выводиться некоторые выпуски, давно находящиеся в портфелях. Они указаны в приведенных таблицах.

( Читать дальше )

Краткий обзор портфелей PRObonds (актуальная доходность 9,6-15% годовых)

- 12 мая 2021, 06:40

- |

Актуальные годовые доходности портфелей PRObonds (за последние 365 дней): 15,0% для облигационного портфеля #1 и 9,6% для смешанного портфеля #2. С начала года облигационный портфель #1 принес 3,2% (9% годовых), немного опередив индекс Cbonds-CBI RU High Yield (8,7% годовых с начала 2021 года).

С момента своего запуска в июле 2018 года портфель #1 проигрывает из популярных инвестиционных инструментов рынкам акций, а портфель #2 еще и золоту. Причем по соотношению доходности и просадки оба портфеля находятся вблизи лидирующих позиций среди популярных инвестиционных инструментов.

( Читать дальше )

Краткий обзор портфелей PRObonds. Череда новых размещений

- 05 мая 2021, 07:33

- |

Доходности портфелей PRObonds за последние 365 дней – 14,9% для облигационного портфеля #1 и 9,5% для смешанного портфеля #2.

В ближайшие месяц-полтора «Иволга Капитал» планирует провести ряд облигационных размещений, и новые выпуски попадут в портфели. Одно из размещений сегодня – строительная компания «Литана» (300 млн.р., 3 года, купон 13%). Последующие размещения приведены в таблицах портфелей.

( Читать дальше )

Краткий обзор портфелей PRObonds (актуальная доходность 10,1-15,2%)

- 28 апреля 2021, 06:24

- |

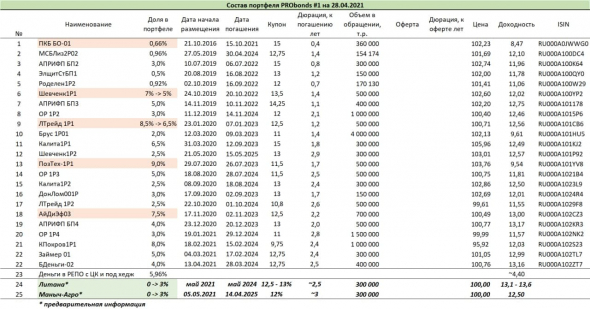

Текущие годовые доходности портфелей PRObonds (за 365 дней) – 15,2% для облигационного портфеля #1 и 10,1% для смешанного портфеля #2. Облигационный портфель с начала года прибавил 2,9% (8,9% годовых) и продолжает уверенно опережать широкий рынок облигаций и соответствуя доходности индекса Cbonds-CBI RU High Yield.

Начиная с этой недели в портфели будут добавлены несколько новых облигационных выпусков. На 30 апреля намечен старт дебютного размещения облигаций ростовского сельхозпроизводителя ООО «Маныч-Агро» (300 млн.р., купон 12%, 4 года с амортизацией), в мае должны состояться размещения облигаций строительной компании «Литана», 4-го выпуска облигаций «Онлайн Микрофинанс» (под поручительство МФК «Мани Мен», выпуск для квалифицированных инвесторов), 3-го выпуска облигаций «Лизинг-Трейда».

( Читать дальше )

Краткий обзор портфелей PRObonds. Операции продолжаются. Доходности относительно стабильны

- 21 апреля 2021, 07:08

- |

Актуальные доходности портфелей PRObonds (за 365 дней) – 16,6% для облигационного портфеля #1 и 11,9% для смешанного портфеля #2. С начала года строго облигационный портфель #1 прибавил 2,4%, что на сегодня полностью соответствует приросту за этот же период индекса высокодоходных облигаций Cbonds.

( Читать дальше )

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 19 апреля 2021, 08:25

- |

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

(с 19 по 23.04.2021, в пересчёте на 1 облигацию)

19.04.2021

• ООО ОР, 001P-04 Ежемесячные выплаты ставка купона 11% Сумма купона 9,04 руб.

20.04.2021

• Лизинг-Трейд, 001P-02 Ежемесячные выплаты ставка купона 10,8% Сумма купона 8,88 руб.

22.04.2021

• АО им. Т.Г.Шевченко, 001P-01 Ежеквартальные выплаты, ставка купона 13,5% Сумма купона 33,66 руб.

Марк Савиченко

Краткий обзор портфелей PRObonds. Годовые доходности 12,3-16,6%

- 13 апреля 2021, 07:03

- |

Текущие годовые доходности публичных портфелей PRObonds (с 12 апреля 2020 по 12 апреля 2021) возвращаются к нормальным значениям: 16,6% для портфеля #1 и 12,3% для портфеля #2.

В то же время, с начала текущего портфели года выглядят хуже. Так, строго облигационный портфель #1 за почти 3,5 месяца прибавил всего 2% (7,2% годовых). До недавнего времени он с запасом опережал индекс высокодоходных облигаций, который публикует Cbonds. Но последняя неделя, когда жестко просели облигации «Победы» (входит в Концерн «Покровский»), фактически сравняла результаты портфеля с индексом. Также уже 2 недели идет и еще неделю продолжится оферта по 2 выпускам облигаций OR Group (ранее ГК «Обувь России»), облигации в ходе оферты скорректировались к номиналу и, скорее всего, сразу после завершения оферты 19.04 окажутся под еще большим, пусть и локальным давлением из-за того, что не все желающие успели подать бумаги на оферту и попробуют продать их на вторичном рынке. И первое, и второе оцениваю как временные явления.

( Читать дальше )

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 12 апреля 2021, 11:14

- |

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

(с 12 по 16.04.2021, в пересчёте на 1 облигацию)

15.04.2021

• ООО ОР, 001P-03 Ежемесячные выплаты ставка купона 11,5% Сумма купона 9,45 руб.

• Донской Ломбард, 001Р Ежемесячные выплаты ставка купона 13% Сумма купона 10,68 руб.

16.04.2021

• Онлайн Микрофинанс, 02 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

• Первое коллекторское бюро, БО-01 Ежеквартальные выплаты ставка купона 15% Сумма купона 11,22 руб. Амортизация: 100 руб.

• МСБ-Лизинг, 002P-02 Ежемесячные выплаты ставка купона 12,75% Сумма купона 8,3 руб. Амортизация: 20,83 руб.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал