портфель

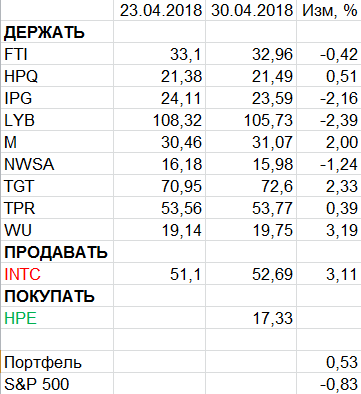

Пересмотр портфеля американских акций 30-04-2018

- 01 мая 2018, 16:37

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

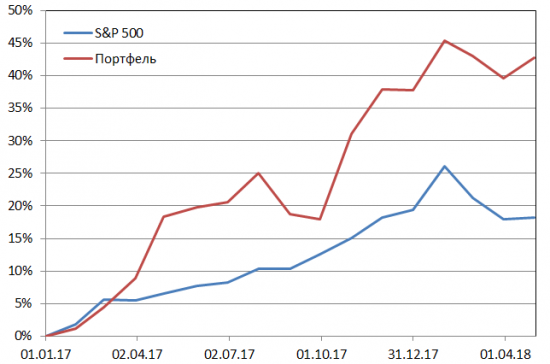

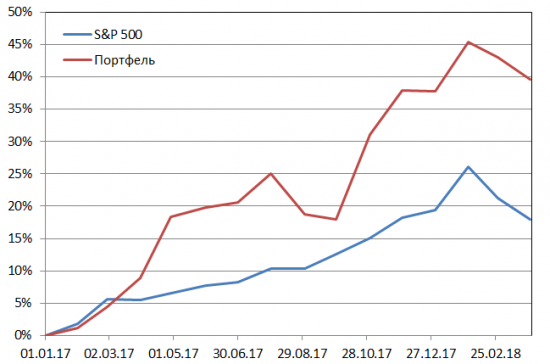

График доходности торгового счета в долларах США

- комментировать

- Комментарии ( 0 )

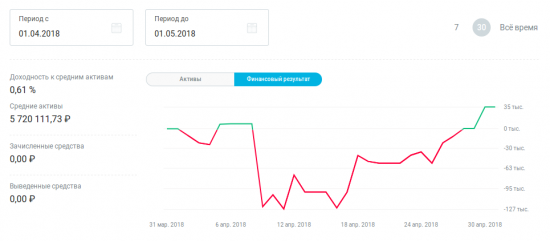

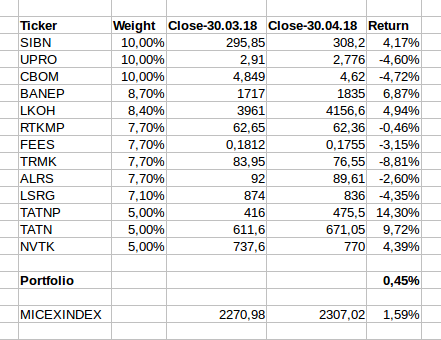

ФР МБ: итоги апреля и портфель на май

- 01 мая 2018, 01:31

- |

Продолжаю публикацию своих ежемесячных результатов и портфелей на следующий месяц (начало здесь: smart-lab.ru/blog/412664.php, результаты марта: smart-lab.ru/blog/461832.php).

Вот как вел бы себя портфель, рекомендованный на апрель:

( Читать дальше )

Акции 12х12. Апрель. Итоги

- 30 апреля 2018, 20:42

- |

Ну а тем временем подошёл к концу очередной месяц, и пришло время подвести итоги.

Я на самом деле очень доволен апрельским портфелем, поставленная задача выполнена более чем на 100%!

Итак, что мы имеет за апрель:

Портфель показал прирост в абсолюте на 3,32%

В условия того, что сейчас творится на рынках это очень достойный результат.

Индексы показали следующие результаты:

S&P500 +1,03%

DJI +0,94%

Думаю комментарии излишни.

Новый Майский портфель у меня уже готов, запускаем завтра на открытии Америки (16:30 по Мск).

Скажу лишь одно — в майский портфель перейдёт аж половина бумаг из апреля! Да да, 6 эмитентов все ещё актуальны, поэтому будем переносить их в новый месяц.

Всем отличных выходных!

PS: кто не в курсе — читайте мои посты, вся история проекта там.

Эксперимент на Emerging Markets. Начало.

- 26 апреля 2018, 22:04

- |

Волатильность на американском фондовом рынке продолжается.

То в страхе перед, как все считают, магической цифрой 3 на графике доходностей десятилетних трежерей инвесторы избавляются от акций. То страх неожиданно проходит вместе с откатом доходностей от этой жуткой цифры.

А еще есть непредсказуемый президент у власти, который одним указом или твитом заставляет свечки на графике отплясывать румбу.

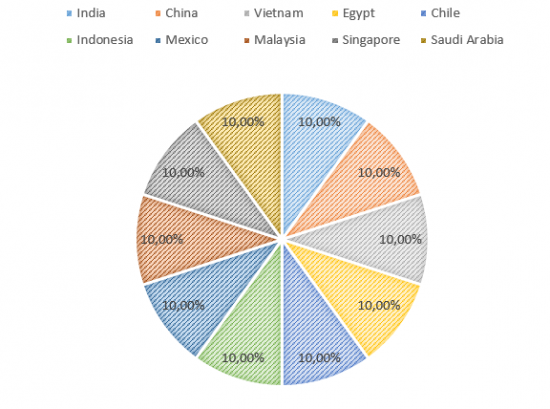

Зачастую в такие периоды инвесторы ищут идеи на развивающихся рынках. Мы решили провести эксперимент и собрать диверсифицированный портфель, ориентированный только на самые перспективные в 2018 году страны. Только самые перспективные (!), поэтому России в нем нет.

Каждый месяц мы будем фиксировать результат, а окончательный итог подведем через год.

$100000 равными частями распределяется между ETF, повторяющими структуру индексов данных стран:

Посмотрим, что из этого получится...

vk.com/bluedogadvisor

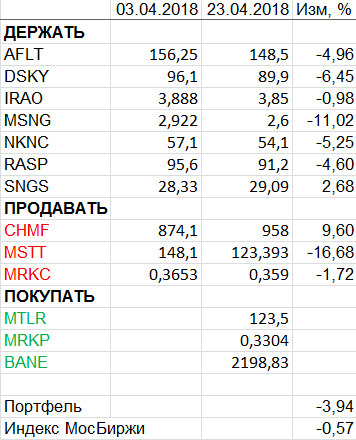

Пересмотр портфеля акций 23-04-2018

- 24 апреля 2018, 16:30

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

( Читать дальше )

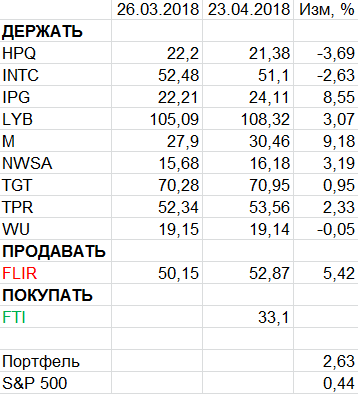

Пересмотр портфеля американских акций 23-04-2018

- 24 апреля 2018, 13:34

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

График доходности торгового счета в долларах США

Усреднение - путь к сливу! 1000 раз уже все доказано- передоказано.

- 22 апреля 2018, 20:34

- |

Это относительно российского рынка или в целом?

Как это вижу я- купил, разных эмитентов, с диверсификацией всё гуд, упало-докупил, упало-докупил. и так пока есть на что (регулярный не биржевой доход позволяет). Я понимаю, что вес уже купленного ранее и падающего- растёт, Докупать, дабы выровнять, уже всё труднее, вливания не изменят сильно позицию. Но представим что я упоротый, глупый и вообще не очень адекватный. Ума хватило только на диверсификацию и не покупку пустых бизнесов. Упоротось проявилась особенно сильно в том, что я нихренаникомуникода продавать не буду, не буду долго, очень доооолго. Возможно в портфели засели несколько «лемонов, бразерсов» и тому подобных будущих банкротов. Так вот, что я могу получить при плохом раскладе? Ну хорошо, я не получу рост портфеля. Ну хорошо, я получу убыток. А слив я как получу???

Не получу я слив на рынках развитых стран, я упоротый, потому мне можно так думать. Расскажите теперь про наш рынок, а то трудно лезть в воду, не зная броду)

Итоги падения прошлой недели

- 18 апреля 2018, 12:47

- |

1. Русгидро — 45,32%

2. ГМК Норильский Никель — 20,79%

3. Ростелеком ао — 14,42%

4. Иркут — 14,17%

5. ВТБ ао — 5,3%

По ВТБ опосредствовано была получена прибыль. Согласно их программе поддержки акционеров, если вы клиент брокера ВТБ и имеете акции ВТБ, то комиссии депозитария снижается. У меня произошло снижение со 150 р до 105.

Так же решил вложиться в ПИФы Арсагеры и ВТБ. И там и там выбраны ПИФ акций. Буду сравнивать по доходности, что лучше и потом решать, что использовать. Небольшие проблемы возникли с оплатой Арсагеры (у них новый кабинет и заявкам дают немного измененные номера, которые не воспринимаются шаблонами он-лайн банка ВТБ), они пообещали их решить. В настоящее время деньги до Арсагеры еще не дошли (перевод вчера был сделан), в ВТБ идет оформление заявки. Будем посмотреть. Пока планируется все средства, которые будут направляться на инвестирование распределять по 2-м ПИФам и своему портфелю. Интересно будет сравнивать доходность профессиональных фондов и портфель под своим управлением.

TKC Partners: Российский портфель -1.7% vs ММВБ -4.6% за прошедшую неделю (13.04.2018)

- 16 апреля 2018, 08:42

- |

срочно купить каких-нибудь росакций... обсудим?

- 12 апреля 2018, 15:01

- |

Подскажите, плиз, есть ли хорошие варианты формирования портфеля на эту сумму сегодня или не время?

Хотелось бы около 5-ти бумаг набрать.

Большое спасибо за отклики!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал