портфель

Мой Рюкзак #42: Капитуляция перед LQDT или волатильность валюты может распугать держателей акций экспортеров

- 19 июня 2024, 11:51

- |

Прошлый пост Мой Рюкзак #41: Вышел сухим из воды после обвала и готов покупать

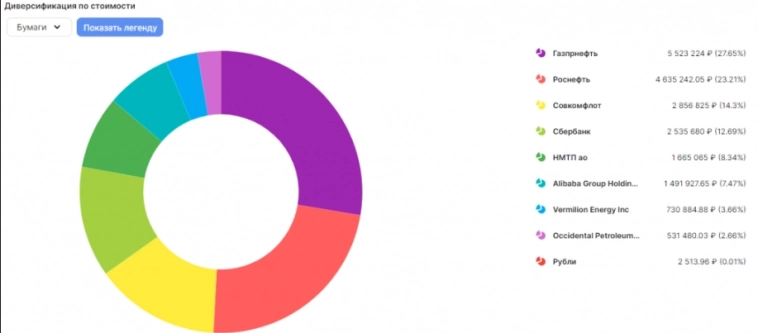

Было 20 млн руб 05.06.2024

Стало 19,8 млн руб на 19.06.2024

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 44 )

Мысли вслух. Новые покупки перед повышением ставки

- 17 июня 2024, 10:58

- |

Готовлюсь к повышению ставки в июле

В четверг у нас случился-таки обвал, после введения санкций, в моменте индекс падал на 4%! Но затем за десять минут всю просадку откупили, как говорили в фильме «Криминальное чтиво» быстрее, чем вы успели сказать «черничный пирог». Вот я не успел сказать, но кое-что позже всё-таки докупил. Технически очень похоже на разворот.

В первую очередь это конечно взял ещё немного Новатэка (доля в портфеле 9.55%), как и планировал собираю позицию лесенкой. Видимо будем двигаться по второму сценарию и это хорошо, от уровня пошли уверенно вверх, а главное на хорошем объёме, кто-то крупный откупает вместе с нами. Позиция долгосрочная, не жду тут мгновенной реализации.

Двигаемся дальше, открыл в четверг ещё две позиции, уже более спекулятивные и тактические. Пришлось даже взять небольшое плечо у брокера. Думал, как бы мне отыграть ожидаемое повышение ставки в июле. Из риторики ЦБ склоняюсь я всё-таки к тому, что её повысят на 1,5-2 процентных пункта. Такой красной линией для себя определил первую неделю июля, когда выйдет статистика по торговому балансу, загрузки производственных мощностей, зарплатам и инфляции.

( Читать дальше )

👀👀 А ты знаешь, сколько инвесторов в ЦМТ?! 👀👀

- 13 июня 2024, 16:50

- |

2 673 инвестора

Дата, на которую в данном списке указывались лица, имеющие право осуществлять права по акциям эмитента: 18.03.2024

Маржинкольщиков слили, вечером мой портфель будет в плюсе!

- 13 июня 2024, 10:35

- |

Думаю вечером портфель выйдет в зеленую зону!

Уже -1,2%

На связи!

Портфели аналитиков Mozgovik: в какую акцию все перешли на коррекции?

- 11 июня 2024, 14:36

- |

Доброго дня! На связи ваша любимая рубрика — портфель Mozgovik Research. Почему любимая? С грустью вынужден констатировать, что никто не любит думать головой, все хотят чтобы им показали пальцем что купить и оставалось только нажать кнопку.

В этой заметке вы узнаете какие изменения в наших портфелях вызвала коррекция, что мы продали и какие акции больше всего подбирали на коррекции -12% по индексу.

( Читать дальше )

Итоги конкурса портфелей: результат 1 этапа

- 08 июня 2024, 19:57

- |

Неделю назад был начат новый конкурс. Он разделён на 4 этапа. Первый этап закончен. Участвовать можно во всех этапах. Результаты 1 этапа и распределение баллов получилось следующим:

| Участник | ссылка на пост | размер депозита | баллы |

| Евгений | https://smart-lab.ru/blog/1023873.php | 101084,3 | 2 |

| Слухач | https://smart-lab.ru/blog/1024364.php | 112647,6 | 4 |

| DNN | https://smart-lab.ru/blog/1024465.php | 100858,05 | 1 |

| Глеб Врач | https://smart-lab.ru/blog/1024496.php | 102210 | 3 |

Напомню, для участия в каждом этапе нужно делать отдельный пост с инвестированием 100к рублей в акции с аргументацией. Полные условия тут.

Вкратце условия простые:

Конкурс состоит из 4 этапов. Участвовать желательно в каждом, если, конечно, вы хотите победить.

- Приём заявок на 1 этап заканчивается 03.06.24 в 9:00 утра по Москве

( Читать дальше )

Портфель ВДО. Как обогнать индексы облигаций

- 06 июня 2024, 13:45

- |

Высокодоходные облигации (ВДО) — бумаги с высокими купонами и повышенным риском. Они прибыльнее облигаций крупных компаний, но не такие рискованные, как акции. При этом диверсифицированный портфель ВДО может быть сопоставим с акциями по доходности. Рассмотрим пример такого портфеля.

Параметры портфеля и промежуточные итоги

- 2 млн руб. было вложено при формировании портфеля 9 февраля 2024 года.

- 2 млн 33 тыс. руб. составляет оценка портфеля на 6 июня 2024 года.

- Индикативная доходность к погашению (YTM) после ребалансировки: 21,6%

- Дюрация портфеля (длительность): 1,1 года

Рост процентных ставок продолжает давить на портфель, который полностью состоит из облигаций с фиксированным купоном.

С момента формирования к 6 июня 2024 года доход составил 1,65%. Это немного, но в период распродаж портфель выглядел лучше, чем бумаги с более высокими рейтингами.

Например, индексы полной доходности облигаций Мосбиржи показывают за этот же период (с 9 февраля по 5 июня 2024 года) следующий результат:

( Читать дальше )

Мой Рюкзак #41: Вышел сухим из воды после обвала и готов покупать

- 05 июня 2024, 12:29

- |

Всем привет! Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделки сегодня есть.

Прошлый пост: Мой Рюкзак #40: Юбилейный выпуск рюкзака или дальше без золота

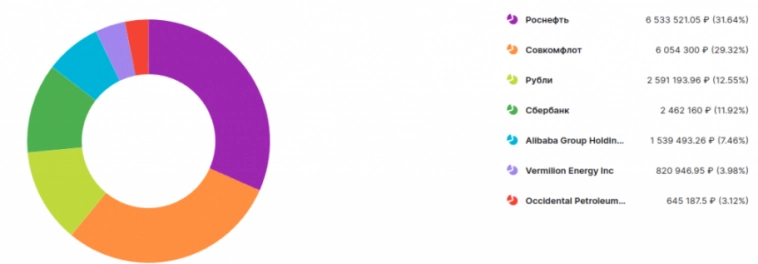

Было 20,6 млн руб на 15.04.24

Стало 20 млн руб на 05.06.24. Потерял около 2,5% на распродаже, когда многие знакомые потеряли 10-20% (мало терять на обвалах это и есть альфа)

( Читать дальше )

Ключ на 20 - выводы

- 04 июня 2024, 13:47

- |

Итак, участвовать в IPO или нет, и что делать с долгосрочным портфелем.

Наши 7 выводов1. Краткосрочно, до года — пользуйтесь ситуацией, размещайте на депозит под 18%;

2. Долгосрочно, “для отважных” — покупайте самые дальние ОФЗ под 15%, заработаете 30-40% и более годовых на горизонте 1-2 года;

3. Рублю с такой зажатой денежной массой ничего не угрожает, скорее всего, ваша рублевая доходность превратится в “валютную”;

4. Не покупайте акции и не участвуйте в IPO в ближайшее время. С такими ставками и, соответственно, с такой борьбой с инфляцией — все надолго, и для рынка акций это очень плохо;

5. Компании объявляют об отмене дивидендов, и это правильное решение. Зачем в такой ситуации отдавать кэш, если можно или пустить его “в дело”, или перестать занимать по таким ставкам, или вообще выкупить долг. Наши инвесторы любят дивиденды, и при их отсутствии будут продавать. А если еще и вспомнить про дорогой кредит для компаний, то нас ждет коррекция ~ 20-30%, есть куда падать;

( Читать дальше )

Покупаю дивидендные акции в пенсионный портфель - Июнь 2024

- 04 июня 2024, 08:29

- |

Ещё один месяц незаметно пронесся, и настало время очередного внесения средств на индивидуальный инвестиционный счёт, для приобретения акций российских компаний. 1 июня был выходной день, по этому долгожданный «шопинг» пришлось перенести на понедельник — 3 июня. На российском фондовом рынке как раз продолжается распродажа, что на руку всем долгосрочным инвесторам, осуществляющим регулярные покупки в свои портфели.

Вновь (вот уже восьмой года подряд) пополняю свой индивидуальный инвестиционный счет на 33333 рубля, провожу небольшой анализ, выбираю и покупаю наиболее привлекательные акции публичных компаний России.

Мой простой план сводится к пополнению индивидуального инвестиционного счета на 33333 в месяц (400000 в год) для формирования портфеля, который в будущем будет формировать мою индивидуальную дивидендную пенсию, а заодно максимизирую возврата НДФЛ (52000 рублей).

Сейчас на российском фондовом рынке происходит коррекция, акции некоторых компаний сильно упали. Однако, если взглянуть на котировки в разрезе года, то цены уже не кажутся такими привлекательными. Всё же выбирать уже намного приятнее, чем месяц назад, даже не смотря на то, что есть осознание, что рынок может продолжать падать ещё продолжительное время.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал