прогноз 2025

Сбербанк сохранил прогноз по основным финпоказателям и по рентабельности капитала на 2025г на уровне свыше 22%, ждёт маржу свыше 5,6%

- 27 февраля 2025, 11:38

- |

Чистая процентная маржа в 2025 году прогнозируется более 5,6%, стоимость риска — около 1,5%.

Банк слегка скорректировал прогноз достаточности общего капитала Н20.0 - теперь ждет показатель более 13,3% (ранее — на уровне 13,3%).

Рост чистых комиссионных доходов в 2025 году ожидается на 7-10%, отношение операционных доходов к расходам — 30-32%.

Корпоративное кредитование в 2025 году в целом по сектору увеличится на 9-11%, рост розничного будет меньше 5%. Увеличение средств юрлиц в этом году по сектору ожидается на 3-5%, физлиц — на 17-19%.

Сбербанк прогнозирует рост ВВП РФ в 2025 году на 1,5-2% (около 1,3% роста ждал в начале декабря), инфляцию — в диапазоне 7,5-8,5% (в декабре — 6-7%).

www.interfax.ru/business/1011086

- комментировать

- Комментарии ( 1 )

ЦБ прогнозирует прибыль банков РФ в 2025г на уровне 3-3,5 трлн руб, меньше, но сопоставимо с 2024г — Набиуллина

- 27 февраля 2025, 10:27

- |

- ЦБ прогнозирует прибыль банков РФ в 2025г на уровне 3-3,5 трлн руб, меньше, но сопоставимо с 2024г

- Банки должны сосредоточиться на укреплении капитала, упреждении кредитных рисков и работе с проблемной задолженностью

- Сокращение кредита, вероятно, продолжится в феврале, но оно не выходит за рамки сезонности; кредитного сжатия не ожидаем

- Строительная отрасль, по оценке ЦБ, вполне способна переждать временное замедление ипотеки, есть накопленный запас

- Потребкредитование в РФ в 2025 году может показать динамику от минус 1% до роста на 4%

- ЦБ больше не даст скидок банкам по нормативу краткосрочной ликвидности

- Рост кредита в дальнейшем вне зависимости от ДКП неизбежно будет более умеренным, чем в предыдущие два года, избытка капитала нет

- ЦБ РФ готов давать послабления по резервам при реструктуризации кредитов, но при определенных условиях

- Банки должны оценивать финположение госкомпании так же, как и частных, если нет прямого обязательства государства принимать её риски на себя

( Читать дальше )

Почему я не жду высоких дивидендов в 2025 году? 💸😅

- 26 февраля 2025, 06:39

- |

Привет, друзья! Сегодня хочу поделиться, почему я не рассчитываю на приличные дивиденды в 2025 году. Всё просто: у нас до сих пор высокая ключевая ставка Центробанка, и это напрямую влияет на то, сколько компаний могут себе позволить выплатить акционерам. Вот основные аргументы:

1. Высокая ключевая ставка – дорогостоящие кредиты 🏦📉

Сейчас ставка держится на уровне 21%, и это означает, что кредиты для бизнеса стоят дорого. Компании вынуждены тратить значительную часть своей прибыли на обслуживание долгов, чтобы не утонуть в процентах. В результате, даже если бизнес показывает неплохие результаты, денег на дивиденды остается мало.

2. Приоритет долговых обязательств 💳

Когда компании сталкиваются с высокими процентными расходами, первоочередной задачей становится погашение долгов. Это как если бы вы получали зарплату, но сначала сразу же отдавали её в виде арендной платы – остаток, который можно потратить, оказывается минимальным. Поэтому дивиденды становятся второстепенной статьёй расходов.

( Читать дальше )

ВТБ прогнозирует ключевую ставку ЦБ на уровне 21% на весь 2025г — ТАСС

- 25 февраля 2025, 12:37

- |

«Мы прогнозируем, что это продлится 2025 год, но рассвет уже близок. Поэтому я не думаю, что весь 2026 год мы проживем уже с такими ставками, поэтому мы где-то на пике максимума по жесткости денежно кредитной политики», — сказал первый заместитель президента — председателя правления ВТБ Дмитрий Пьянов.

Как следует из презентации Пьянова, рост ВВП РФ по итогам 2025 года превысит 2%, а инфляция будет в пределах 7-10%.

tass.ru/ekonomika/23238287

ВТБ прогнозирует прибыль по МСФО в 2025 году на уровне 430 млрд руб и рентабельность капитала в 15% - первый зампред Пьянов — ТАСС

- 25 февраля 2025, 10:13

- |

«Ожидаемая чистая прибыль 2025 года около 430 млрд руб., рентабельность капитала около 15%», — сказал зампред ВТБ Дмитрий Пьянов.

Пьянов отметил, что по кредитам физических лиц ожидается падение более 10%, а у юридических лиц ожидается прирост более 10%, в то время как по всему кредитному портфелю планируемый прирост составит около 5-6%.

tass.ru/ekonomika/23236431

Продолжение эйфории. Вот и брокеры начали переобуваться

- 25 февраля 2025, 09:54

- |

Вчерашний день подарил очередную порцию позитива — мы увидели совместное голосование России и США, а президенты подтвердили успехи на «переговорном треке».

На вечерней сессии рынок взлетел, причем лучше всех были вчерашние аутсайдеры — РУСАЛ и Норникель выросли на 6-7%, а полумертвый Мечел прибавил 2,5%. Вот она чудесная сила Трампа, который может оживить даже наших зомби :)

Мы столкнулись с удивительной ситуацией — рынок вырос настолько быстро, что уже обошел большинство прогнозов. На конец года брокеры видели его на уровне 3100-3250 пунктов — и если смотреть на эти оценки, то индекс должен пойти вниз.

Но учитывая новостной фон, такое падение выглядит маловероятным — ведь если все пойдет успешно, то нас ждет продолжение эйфории. Поэтому брокеры резко переобулись — в Сбере подняли поднял свой прогноз с 3100 до 3550 пунктов, а в ВТБ — с 3185 до 3500 пунктов.

Для рынка это совершенно нормально — аналитики часто ошибаются, потому что «этого никто не мог ожидать», а потом просто держат нос по ветру. Так что ждем среди переобувшихся и остальных экспертов, которые просто немного опаздывают :)

( Читать дальше )

❇️Что будет, если с нас снимут все санкции?

- 25 февраля 2025, 09:28

- |

Представьте, с нас сорвали все 35 000 санкций, как одежды с блудницы. Все санкции, которые ввели после операции «крымнаш» в марте 2014 года.

Доллар возвращается под 40 рублей, представили?

Лукойл к 2000, Газпром к 135, сбер к 90, Северсталь к 300, Роснефть к 240, Татнефть к 200 (февраль 2014 года)

Аэрофлот к 66 (сейчас 77), компанию дважды спасали допэмиссиями, дивов нет.

Кстати, в феврале 2014 индекс ММВБ был...1460

Дивиденды уменьшаются вдвое, так как высокая выручка была обеспечена ростом доллара в 3 раза.

Тот, кто ждет удвоения акций на перемирии, вы думаете о притоках инвесторских денег? На встрече 12-го февраля мы ошарашили амеров цифрой в 300 млрд долларов, столько потерял американский бизнес, уйдя из России.

Вы верите в приход большого бизнеса в Россию при том же человеке во главе, решением которого начались события, после чего им пришлось уйти из России?

Сейчас идет самая мощная накачка позитивными новостями, которую я когда ли видел. Опытные говорят про 3600 по индексу в ближайшие месяцы и без перемирия.

( Читать дальше )

Краткий прогноз 2025: индекс, акции, дивиденды

- 24 февраля 2025, 21:12

- |

&Антикризисная Россия

$Компании роста RUB

Рубрика #выжимки

Самое важное из исследования «Стратегия 2025: пауза перед восхождением» от ГПБ:

Подход оценки рынка акций по целевым значениям P/E и EPS нагляден и потому хорош для краткосрочного прогнозирования. При прогнозном уровне EPS и наших ожиданиях по целевому P/E справедливое значение индекса Мосбиржи на конец 2025 г. составляет 3 300 п. С учетом прогнозного дивиденда потенциал полной доходности до конца 2025 г. составляет 22%.

Однако более точным методом оценки мы считаем модель дисконтирования денежных потоков, которая позволяет учитывать долгосрочный потенциал бизнеса отдельных компаний. На основании наших фундаментальных оценок, полученных методом ДДП, и консенсус-прогнозов по целевым ценам справедливая оценка индекса Мосбиржи на конец 2025 г. составляет 3 500 п., что соответствует вмененному коэффициенту P/E на уровне 4,7х.

( Читать дальше )

Брокеры начали массово переобуваться

- 24 февраля 2025, 18:10

- |

В самом конце декабря SberCib пересмотрел свой прогноз по индексу с 2850 до 3100 пунктов. В тот момент 3100 пт — это было +18%. Но индекс махнул намного больше. Сейчас SberCib понял, что если он оставит прогноз на уровне 3100, то это будет обозначать, что он ожидает падения котировок, но не очень понятно с чего. Он обновил цифры и теперь ждет индекс на уровне 3550 пунктов, то есть на +8% выше, чем сейчас. На мой взгляд +8% — это опять же довольно скромный прогноз. Этот прогноз явно не рассматривает вариант с завершением СВО, а отыгрывает разве что инфляцию и понижение ключевой ставки к концу года.

( Читать дальше )

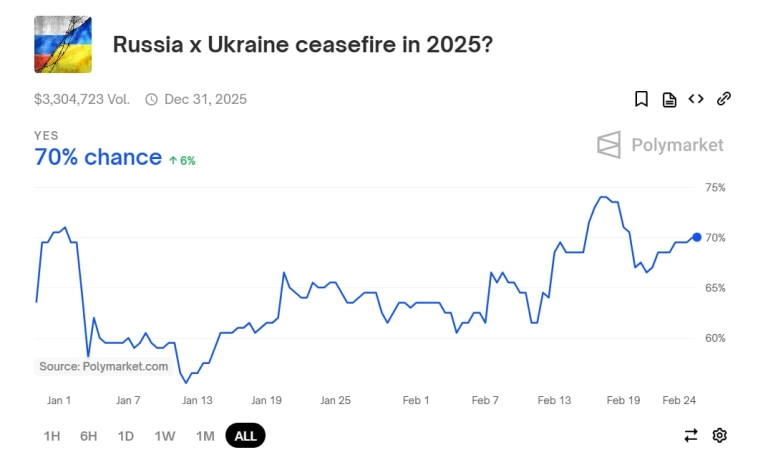

Шансы на то, что конфликт продолжится в 2026 году малы

- 24 февраля 2025, 16:28

- |

Смотря на это ралли в украинских акциях и данные Polymarket, шансы на то, что конфликт продолжится в 2026 году, невелики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал