пузырь

Пузырь Tesla, похоже, наконец лопнет

- 09 июля 2021, 12:25

- |

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 11 )

Не за горами ли «волна дефолтов по кредитам»? (перевод с deflation com)

- 08 июля 2021, 12:25

- |

Программы помощи, созданные во время пандемии COVID-19, позволили многим американцам приостановить выплату своих крупнейших долгов, особенно ипотечных и студенческих ссуд. Другие люди пришли к соглашению с кредиторами по автокредиту и кредитным картам об оплате. Это облегчение помогло многим людям выжить, высвободив деньги для оплаты самого необходимого. Но терпение не означает прощение. Людям придется столкнуться с долговыми обязательствами, связанными с ипотекой, автокредитами, кредитными картами и студенческими ссудами. Тем не менее, тем временем люди столкнулись с постоянной безработицей и истощили те небольшие сбережения, которые у них могли быть. Многие, вероятно, не смогут возобновить все свои регулярные выплаты по долгам. А люди, которые не нуждались в терпении во время пандемии, могут оказаться в опасности невыплаты своих долгов.

( Читать дальше )

Трейдер Goldman: За 18 лет работы на Уолл-стрит я не мог представить, как набираю эти большие числа

- 07 июля 2021, 19:16

- |

… он публикует следующую заметку, в которой сначала указывает поразительную рыночную статистику:

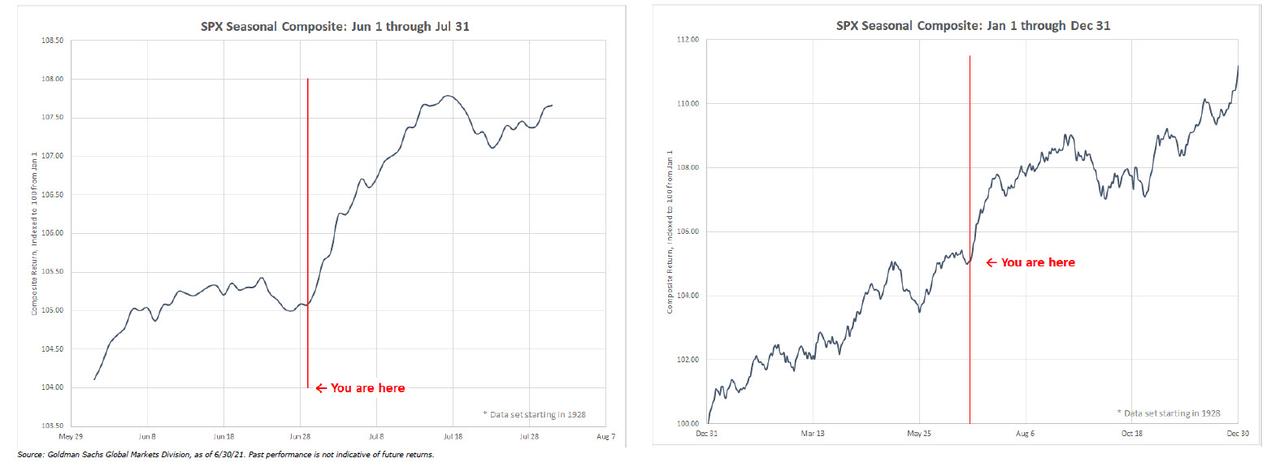

… он публикует следующую заметку, в которой сначала указывает поразительную рыночную статистику:S&P 500 зарегистрировал 7 торговых дней подряд с новым ATH, с 1928 года это случалось только 5 раз. Если сегодня зафиксирован еще один исторический максимум, то это было всего 3 раза в истории. Ни одна серия не ознаменовала немедленного или значительного пика на рынках. С 1928 года, если индекс S&P 500 растёт >10% в первом полугодии, то результаты во втором полугодии почти вдвое превышают медианное значение последних шести месяцев за все годы.

… но поистине примечательными были его наблюдения за скоростью денежных потоков: «За 18 лет отслеживания движения средств я не мог представить, как набираю такие большие числа. Мне нужно было проверить их дважды. Это были мои самые загруженные выходные и больше всего поступающих вопросов от клиентов за 2021 год». Одна из причин такой активности заключается в том, что, как объясняет Рубнет, помимо розничной торговли, институциональная активность прекратилась: «Позиционирование и настроения не растянуты и продолжают снижаться по мере роста акций. GS PB фундаментальный L/S Валовой левередж снизился на неделе и находится на самом низком уровне с октября прошлого года».

( Читать дальше )

Рэй Далио: есть ли пузырь на фондовом рынке?

- 07 июля 2021, 12:25

- |

Удивительное дело происходит на наших глазах: миллиардеры, управляющие огромными хедж-фондами, один за другим начинают развивать свои личные медиаресурсы. Вот и Рэй Далио, оказывается, начал в ютубчике отвечать на вопросы подписчиков (скоро за донат приветы передавать начнёт).

И вопрос, волнующий всех:

А есть ли пузырь на фондовом рынке сегодня?

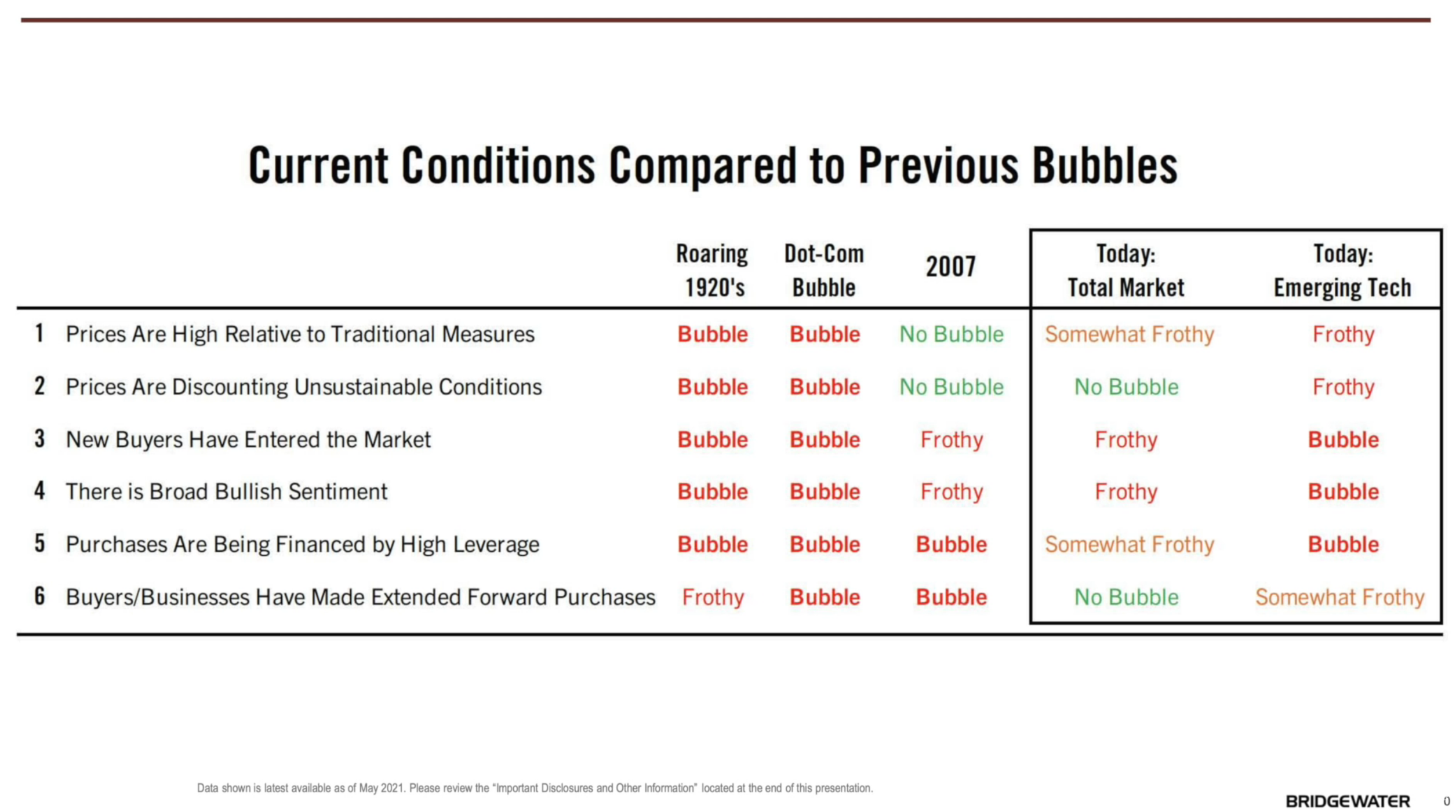

Рэй оценивает «пузыристость» рынка по 6 критериям:

1. Цены на активы высоки по отношению к традиционным мерам оценки.

2. Цены учитывают возможные неустойчивые условия.

3. Много новых покупателей пришло на рынок.

4. Очень сильные бычьи настроения.

5. Используется большое кредитное плечо для покупки активов.

6. Предприниматели и покупатели произвели увеличенные закупки на будущее.

Рэй сравнивает сегодняшнюю ситуацию на фондовом рынке в целом и ситуацию в «развивающихся технологических компаниях» с другими пузырями в истории:

- «Ревущие 1920-е» — тогда рос сильнейший пузырь во всех акциях;

- «Пузырь доткомов» — в период до марта 2000 года был сильнейший пузырь в технологических компаниях;

- 2007 год — момент надувания пузыря в недвижимости, повлекшего мировой финансовый кризис.

( Читать дальше )

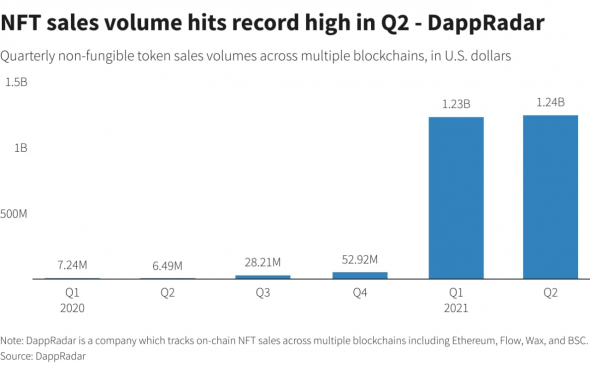

Объем продаж NFT в первом полугодии 2021 года составил 2,5 млрд долларов

- 06 июля 2021, 09:45

- |

Рынок невзаимозаменяемых токенов (NFT) во втором квартале вырос до новых высот: в этом году объем продаж уже составил 2,5 миллиарда долларов по сравнению с 13,7 миллиона долларов в первой половине 2020 года.

www.reuters.com/technology/nft-sales-volume-surges-25-bln-2021-first-half-2021-07-05/

Даже после падения крипты и мем-акций, розничные инвесторы все ровно льют деньги в фондовый рынок

- 05 июля 2021, 15:40

- |

Розничные инвесторы продолжают вливать деньги в рынки, даже несмотря на то, что многие из их любимых мем-акций и криптовалют упали.

В июне физики приобрели акции и биржевые фонды на сумму около $28 млрд — это максимальный месячный приток с 2014 года.

www.vandaresearch.com/

Вечный рост ?

- 03 июля 2021, 10:58

- |

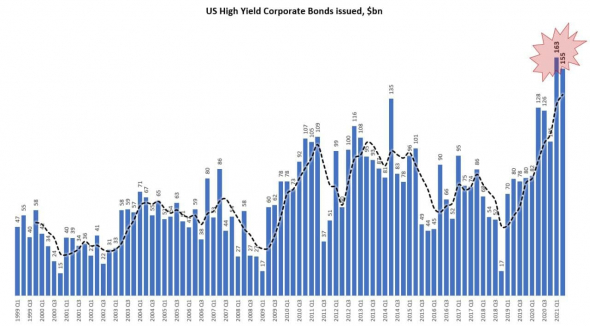

На рынках сейчас происходит эйфория. Многие поверили, что рост активов не остановится и коррекции не будет. ФРС нас спасет и все выкупит. Естественно многие начали этим пользоваться. Вот примеры:

За 1 квартал в США выпущено облигаций с «мусорным» рейтингом на рекордные $163 млрд, во втором квартале – на $155 млрд. Всего за первое полугодие объем выпуска составил рекордные для данного периода $318 млрд — это почти вдвое выше обычных объемов рынка.

( Читать дальше )

Гэри Шиллинг объясняет, почему рынок жилья в США «уязвим» перед замедлением (перевод с deflation com)

- 29 июня 2021, 15:13

- |

Индивидуальные дома в США процветали, но они уязвимы, и пузырь начинает сдуваться … Уже очевидны многочисленные признаки замедления темпов роста. Количество месяцев для исчерпания предложения существующих домов на рынке при текущих темпах продаж увеличивалось в каждый из первых четырех месяцев 2021 года. По данным Ассоциации ипотечных банкиров, готовность кредиторов выдавать ипотечные кредиты находится на самом низком уровне с 2014 года, а тем, у кого кредитный рейтинг ниже нормального и без значительных первоначальных взносов, труднее получить финансирование. По данным Федерального резервного банка Нью-Йорка, в 2020 году 70% новых ипотечных кредитов были выданы заемщикам с кредитным рейтингом не менее 760, по сравнению с 61% в 2019 году.

( Читать дальше )

Пузырь криптовалют

- 19 июня 2021, 04:33

- |

История показывает, что параболический рост никогда не разрешается движением в сторону...

Рынок крипты сейчас- это гигантские плечи. Хайп всегда затягивает физиков в рынок прям перед самым крахом. Когда крипта рухнет, совокупные потери масс будут огромны. Никто не хочет богатеть медленно, и околорынок этим всегда пользуется. Брокеры, аналитики, биржи, различные «инфоцыгане»- им от вас, кроме Ваших денег, ничего не надо. История никогда не меняется.

Вот на днях токен обнулился

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал