пюдм

Коротко о главном на 10.08.2020

- 10 августа 2020, 06:44

- |

Дата размещения и проведение букбилдинга:

- «Первый ювелирный — драгоценные металлы» 11 августа начнет размещение выпуск серии БО-П02

- «ПКБ» сегодня с 10 до 16 проводит сбор заявок инвесторов на участие в выпуске серии 001Р-01, заявки принимает «ЦЕРИХ Кэпитал Менеджмент»

- «Эбис» с 10 по 12 августа принимает заявки инвесторов на участие в выпуске серии БО-П03 объемом 150 млн рублей

Подробнее о событиях и эмитентах на boomin.ru

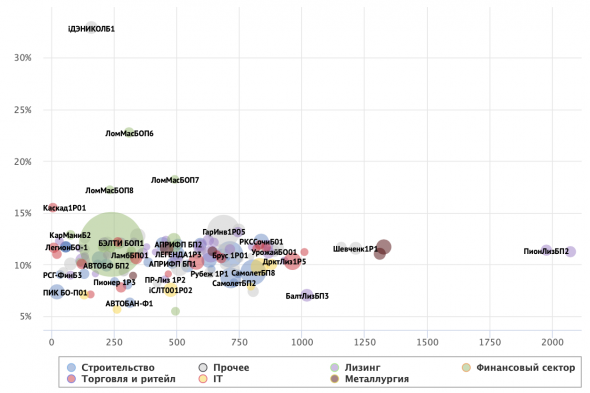

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11%, Чистая доходность* более 5%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 07.08.2020

- 07 августа 2020, 10:58

- |

Регистрация новых выпусков:

- «Первый ювелирный — драгоценные металлы» зарегистрировал выпуск облигаций серии БО-П02, уведомить о желании приобрести облигации можно на платформе boomerang

- «Светофор Групп» зарегистрировал изменения в программу биржевых облигаций

- «Первое коллекторское бюро» зарегистрировало выпуск облигаций серии 001Р-01, букбилдинг запланирован на 10 августа с 10 до 16 по московскому времени

- «РВК-Инвест» зарегистрировал выпуск биржевых облигаций серии 001Р-01, по данным «Эксперт РА» планируется выпуск объемом 3 млрд рублей

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

ООО «ПЮДМ» готовится к размещению облигаций

- 07 августа 2020, 10:39

- |

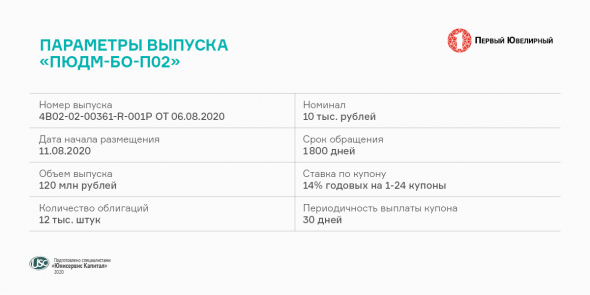

«Первый ювелирный — драгоценные металлы» зарегистрировал второй выпуск биржевых облигаций и анонсирует сбор уведомлений о планируемом участии инвесторов в размещении.

Выпуску присвоен номер 4B02-02-00361-R-001P. Номинал облигации — 10 тыс. рублей. Купон будет выплачиваться ежемесячно по ставке 14% годовых, установленной на 2 года обращения выпуска. Сумма выплат на одну облигацию составит 115,07 рубля за купонный период. Срок обращения — 5 лет. Цель финансирования — пополнение оборотного капитала для увеличения закупа лома ювелирных изделий у федеральных сетей ломбардов.

Размещение пройдет по открытой подписке, однако накануне торгов частным инвесторам предлагается принять участие в программе лояльности, зарегистрировавшись на площадке boomerang. Сбор уведомлений о покупке стартует сегодня, 7 августа в 12:00 по московскому времени, минимальный период сбора — 30 минут. Все инвесторы, подавшие предварительные уведомления в системе boomerang и купившие облигации на первичных торгах на сумму от 300 тысяч рублей (30 бумаг), получат после размещения бонус в размере 1% от суммы сделки. Уведомления менее этой суммы также принимаются, однако вознаграждение по ним начисляться не будет. Начало торгов ценными бумагами ООО «ПЮДМ» запланировано на 11.08.2020.

( Читать дальше )

Выручка ООО «ПЮДМ» в первом полугодии превысила 1 млрд рублей

- 06 августа 2020, 10:11

- |

Компания раскрыла отчетность за 2 квартал 2020 года, свидетельствующую о росте выручки, прибыли и остатков денежных средств на счете.

В 2020 году «Первый ювелирный — драгоценные металлы» перешел на основной режим налогообложения и все торговые операции стал проводить напрямую, а не как агент. В результате выручка выросла до 1,143 млрд руб., при этом компания сохранила высокие показатели операционной и чистой прибыли: 49,23 и 31,75 млн рублей соответственно. Для сравнения, за 6 месяцев прошлого года «ПЮДМ» заработал 24,6 млн рублей операционной прибыли и 13,65 млн чистой прибыли.

Долговая нагрузка компании выросла за счет привлечения дополнительного краткосрочного финансирования, включая овердрафт от «Альфа-Банка» на торговые операции: в среднем полный торговый цикл не превышает 7 дней от закупа лома и его переработки на аффинажных заводах до дальнейшей продажи. В связи с коротким оборотным циклом «ПЮДМ» сохраняет высокие денежные остатки — более 210 млн рублей на конец 2 квартала.

Подробный обзор основных финансовых показателей трейдера драгоценными металлами в формате аналитического покрытия мы опубликуем на следующей неделе.

ПЮДМ: road show

- 05 августа 2020, 10:38

- |

Завтра, 6 августа в 14:00 по московскому времени состоится онлайн-встреча с «Первый ювелирный — драгоценные металлы».

Спикеры мероприятия:

- Роман Асанов, генеральный директор «Первый ювелирный — драгоценные металлы»;

- Алексей Антипин, генеральный директор «Юнисервис Капитал».

Повод для встречи — самый что ни на есть актуальный: «ПЮДМ» находится в процессе регистрации второго выпуска облигаций. В программе вещания: итоги коронакризиса, обзор бизнеса и цели привлечения средств. Требуется предварительная регистрация.

Коротко о главном на 03.08.2020

- 03 августа 2020, 09:43

- |

Приятные встречи, начало торгов, рейтинг и сбор заявок:

6 августа в 14:00 по московскому времени Boomin приглашает инвесторов на онлайн встречу с уже известным рынку эмитентом — компанией «Первый ювелирный — драгоценные металлы». Спикеры мероприятия:

- Роман Асанов, генеральный директор «Первый ювелирный — драгоценные металлы»;

- Алексей Антипин, генеральный директор «Юнисервис Капитал».

Повод для встречи — самый что ни на есть актуальный: «ПЮДМ» находится в процессе регистрации второго выпуска облигаций. В программе вещания: итоги коронакризиса, обзор бизнеса и цели привлечения средств. Количество мест ограничено, требуется предварительная регистрация.

- «ДиректЛизинг» 4 августа начнет размещение пятого выпуска биржевых облигаций, объем — 100 млн рублей, ставка купона установлена в размере 12% годовых

( Читать дальше )

Коротко о главном на 29.07.2020

- 29 июля 2020, 08:27

- |

- «Позитив Текнолоджиз» сегодня начинает размещение выпуска объемом 500 млн рублей, организатор — «Ивогла Капитал»

- «Эбис» зарегистрировал выпуск серии БО-П03, бумаги включены в Сектор Роста

- «Энергоника» зарегистрировала дебютный выпуск облигаций, параметры не раскрываются

- «Балтийский лизинг» зарегитсрировал выпуск серии БО-П03, сбор заявок пройдет завтра с 11 до 15 по МСК. Техническое размещение запланировано на 31 июля

- «ПЮДМ» подал заявку на регистрацию выпуска серии БО-П02

- «ПКБ» планирует в августе разместить второй выпуск объемом 750 млн рублей, ориентир ставки — 13% годовых

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

«Первый Ювелирный» выплатил вчера 26 купон

- 21 июля 2020, 12:56

- |

Очередное перечисление дохода в пользу инвесторов в сумме 1 435 072,32 рубля было перенесено с субботы, 18 июля, на ближайший рабочий день — понедельник, 20 июля.

Купонные выплаты по данному облигационному выпуску начисляются ежемесячно по ставке 15% годовых, которая будет действовать вплоть до мая следующего года, тогда же состоится очередная безотзывная оферта по бумагам компании.

В обращении находятся 2 328 из 3800 облигаций выпуска ООО «ПЮДМ» на общую сумму 116,4 млн рублей. Номинал бондов — 50 тысяч рублей. Размещение прошло с мая 2018 г. по апрель 2019 г. Срок обращения выпуска — 5 лет, до мая 2023 г. ISIN код: RU000A0ZZ8A2.

В июне бонды компании торговались 19 дней. Общий оборот по ним составил немногим более 7,6 млн рублей, что на 5,16 млн меньше майских итогов. Средневзвешенная цена показывает стабильный рост (+1,45 п.п.) и составляет 102,24% от номинальной стоимости облигаций.

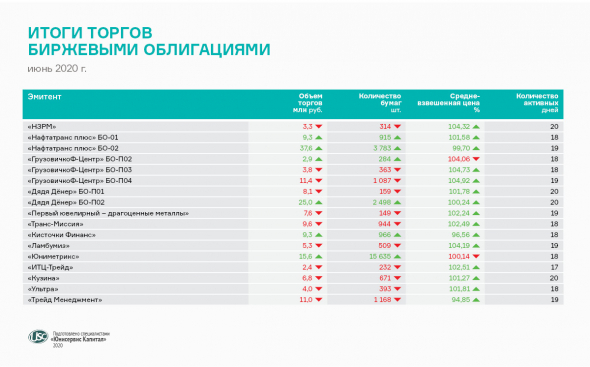

Итоги торгов: позитивная тенденция роста котировок сохраняется

- 02 июля 2020, 15:05

- |

Общий объем торгов в июне скромнее майского на 17 миллионов и составляет 173 млн руб. Лишь по двум выпускам из 17-ти отмечено незначительное снижение котировок, остальные 15 продолжили уверенный рост. Выше номинала по-прежнему торгуются 14 эмиссий.

Прежде всего, отметим рекордсменов: после того, как «Кисточки» успешно преодолели сложный период, вновь открыли все студии сети и прошли плановую оферту в середине июня, средневзвешенная цена по ним поднялась выше номинала и остается в этих пределах.

Бумаги ООО «Кисточки Финанс» (RU000A100FZ0) за 18 торговых дней сформировали оборот почти 9,27 млн руб. (+ 1,16 млн). Котировки выросли на рекордные 8,91 пункта, и средневзвешенная цена достигла близкого к номиналу значения 96,56%.

Также по итогам месяца число лидеров роста котировок вошли облигации сети lady&gentleman CITY. Бумаги ООО «Трейд Менеджмент» (RU000A1014V7), владельца сети, торговались 19 дней. Сумма сделок по ним составила чуть больше 11 млн руб., что всего на 0,78 млн меньше, чем в предыдущем периоде. Средневзвешенная цена отвоевала у кризиса еще 3,05 пункта и достигла значения 94,85% от номинала.

( Читать дальше )

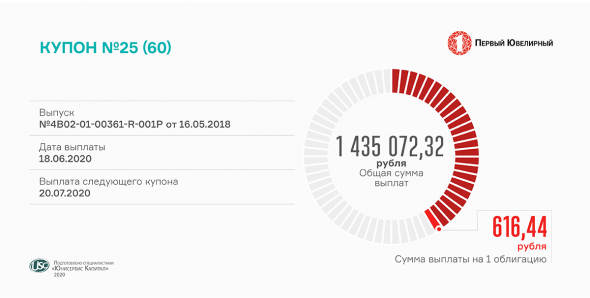

«Первый Ювелирный» выплатил 25 купон

- 18 июня 2020, 17:17

- |

До мая 2021 года начисление купонного дохода будет проводиться по ставке 15% годовых — по 616,44 рубля на одну облигацию номиналом 50 тыс. рублей.

Всего в пользу инвесторов компания перечислила в НРД 1 435 072,32 рубля за 2328 ценных бумаг.

Облигационный выпуск серии БО-П01 (ISIN код: RU000A0ZZ8A2) был размещен с мая 2018 г. по апрель 2019 г. Через год состоится безотзывная оферта. Срок обращения выпуска — 5 лет. Погашение назначено на май 2023 г.

На майских биржевых торгах активность сделок с облигациями «ПЮДМ» была заметно выше, чем в апреле — общий оборот по ним составил почти 12,8 млн рублей (+3,73 млн). Средневзвешенная цена по ним также продолжает уверенно расти (+1,68 п.п.) и уже составляет 100,78% от номинальной стоимости облигаций.

В конце мая компания прошла очередную плановую оферту, с результатами которой вы можете ознакомиться здесь.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал