рОСНЕФТЬ

Роснефть отчитается 12 февраля и проведет телеконференцию - Атон

- 11 февраля 2021, 10:31

- |

По нашему прогнозу, выручка компании увеличится до 1 508 млрд руб. (+5% кв/кв), что отражает рост цен на нефть (марка Urals подорожала на 8% кв/кв в рублевом выражении за квартал). По нашим оценкам, EBITDA снизится на 4% кв/кв до 350 млрд руб. в результате снижения рентабельности в сегменте переработки и сбыта, при этом рентабельность EBITDA уменьшится до 23% с 25% в 3К20). Недавно ВР отчиталась о получении прибыли от доли в Роснефти в размере $311 млн — соответственно, общая чистая прибыль компании предполагается на уровне около 96 млрд руб. Однако, как мы ожидаем, на чистую прибыль Роснефти значительное влияние окажут фактор обесценения и консолидация активов Восток Ойл, о которой было объявлено в конце 2020, что затрудняет прогнозирование величины прибыли. По нашим ожиданиям, чистая прибыль за 4К20 составит 137 млрд руб. (-40 млрд руб. за 2020). Вместе с тем мы допускаем, что разовые статьи могли потенциально привести к более значительному росту чистой прибыли, что в данном случае может означать выплату небольших дивидендов по результатам 2020.Атон

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Польша прекратила импорт российской нефти

- 11 февраля 2021, 10:29

- |

Об этом сообщило агенство Argus.

А в конце 2020 года истек контрактат с другим польским переработчиком Grupa Lotos.

В результате Полоцкий и Гданьский НПЗ прекратили закупать сорт Urals.

Выпадающие объемы Роснефть направит на экспорт через Балтийское море.

Фундаментальные факторы спотового рынка в феврале резко ухудшились, поскольку план поставок на этот месяц вырос еще на четыре танкерные позиции. При этом существенная часть уже заявленных партий пока не может найти спрос", — объясняет редактор по рынку нефти S&P Global Platts Иэн Стивенсон.

Роснефть получит 4 участка на юге Самарской области

- 10 февраля 2021, 18:38

- |

Общая площадь приобретенных участков — более 430 км2.

Извлекаемые запасы нефти новых участков по категориям А, В1, В2 составляют более 1,5 млн тонн, ресурсы участков оцениваются более чем в 5,4 млн тонн.

сообщение

Суд оставил в силе штраф дочерней компании Лукойла на сумму 363 млн рублей

- 10 февраля 2021, 14:47

- |

Компания оспаривала постановление о назначении административного наказания от 23 марта 2020 года за установление и поддержание с 2015 по 2019 год монопольно высокой цены перевалки нефти – $38 за тонну.

Представитель «Варандейского терминала» пояснил, вины компании в установлении такой цены не было, поскольку еще в 2011 году, когда Башнефть и Лукойл договорились о совместной разработке месторождения имени Требса и Титова в Ненецком АО, они решили предоставить СП возможность переваливать нефть по цене $40. Для реализации проекта создали компанию Башнефть-Полюс (74,9% у Башнефти, 25,1% у Лукойла), с которым «Варандейский терминал» договорился о цене, согласованной материнскими компаниями, — сначала $40, с 2013 года – $38. Изменить ее по своей воле он не мог, заявил юрист. По его словам, никаких претензий к тарифам не было до перехода Башнефти под контроль Роснефти.

Антимонопольное дело против «Варандейского терминала» было возбуждено по заявлениям дочерних структур Роснефти — Башнефти и Башнефть-Полюса.

Рыночная капитализация Роснефти может удвоиться - Газпромбанк

- 09 февраля 2021, 17:00

- |

Одновременно «Роснефть» планирует обменять или продать зрелые активы с менее качественной ресурсной базой. Совокупный объем добычи нефти на таких месторождениях у «Роснефти» составляет 15-20 млн т в год, или 7-10% от общего объема добычи компании. Полученные средства будут использованы для финансирования проекта «Восток Ойл».

Это должно улучшить производственный профиль «Роснефти», рентабельность и ESG-метрики и привести к фундаментальной переоценке акций компании.

Исходя из параметров недавней сделки с Trafigura, которая, по сообщениям СМИ, приобрела 10%-ю долю в проекте за счет собственных средств и синдицированного кредита, «Восток Ойл» может быть оценен в 86 млрд долл. (100% акционерного капитала). Это предполагает, что рыночная капитализация «Роснефти» может более чем удвоиться по сравнению с текущим уровнем.Дышлюк Евгения

( Читать дальше )

Восстановление цен на углеводороды будет определять динамику российских акций - Газпромбанк

- 08 февраля 2021, 20:21

- |

Нашими фаворитами являются бумаги со значительным фундаментальным потенциалом – «Газпром» и «Роснефть». «Газпром» остается недооцененным, несмотря на резкий рост цен на природный газ. Компания находится в хорошем положении для того, чтобы выиграть от восстановления баланса на глобальном газовом рынке и существенно улучшить свои финансовые показатели в текущем году. «Роснефть» анонсировала следующий флагманский проект – «Восток Ойл», который должен изменить позиционирование всей компании.Бахтин Кирилл

«Газпромбанк»

Повышение прогнозов цен на нефть и газ. Прогресс в разработке и массовом производстве эффективных вакцин от COVID-19 предполагает восстановление мирового спроса на нефть в этом году, что будет способствовать дальнейшему повышению нефтяных цен.

( Читать дальше )

Фундаментальные показатели компаний , на что нужно обратить внимание

- 07 февраля 2021, 08:15

- |

Фундаментальные показатели.

Сегодня мы поднимем тему о важных фундаментальных показателях.

На что смотреть и на что обращать внимание? И наоборот, что может ввести в заблуждение.

И так начнем:

1. Market cap Первое на что мы смотрим, это рыночная капитализация компании стоимость объекта, рассчитанная на основе текущей рыночной цены. Этот финансовый показатель используют для оценки совокупной стоимости рыночных инструментов, субъектов и рынков.

( Читать дальше )

Компания PKN Orlen может подписать контракт с Роснефтью в ближайшее время

- 05 февраля 2021, 19:44

- |

Планируется подписать контракт до конца февраля.

В 2019 году Роснефть и PKN Orlen заключили двухлетний контракт на поставку нефти.

источник

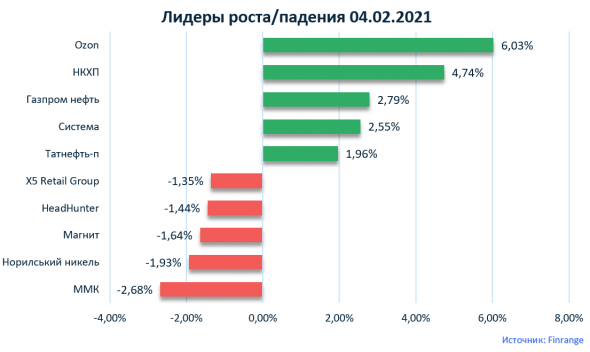

Новости акций: Норильский никель, Сбербанк, Роснефть

- 05 февраля 2021, 19:06

- |

Норильский никель проиграл суд. Сегодня стало известно, что Красноярский суд обязал Норильский никель возместить 146 млрд руб. за экологический ущерб, причиненный в результате разлива топлива в Арктике. Напомним, 29 мая 2020 г. в Норильске на территории ТЭЦ-3 принадлежащей дочерней компании Норильского никеля произошёл разлив нефтепродуктов в объёме 21 тыс. т.

На фоне этого, акции Норильского никеля сегодня падают более чем на 2,5%. В прошлый раз при появлении новости об аварии, котировки компании рухнули более чем на 9%. Сейчас реакция не настолько сильная, так как данная сумма уже была зарезервирована и будет отражена в финансовом отчёте по итогам 2020 г. #GMKN

Финансовые результаты Сбербанка за январь 2021 г. по РСБУ. Чистая прибыль банка выросла на 8% по сравнению с аналогичным периодом прошлого года – до 86,7 млрд руб. на фоне роста процентных и комиссионных доходов. При этом нужно отметить, что Сберу удалось увеличить прибыль несмотря создание резервов в размере 38,5 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал