разбор

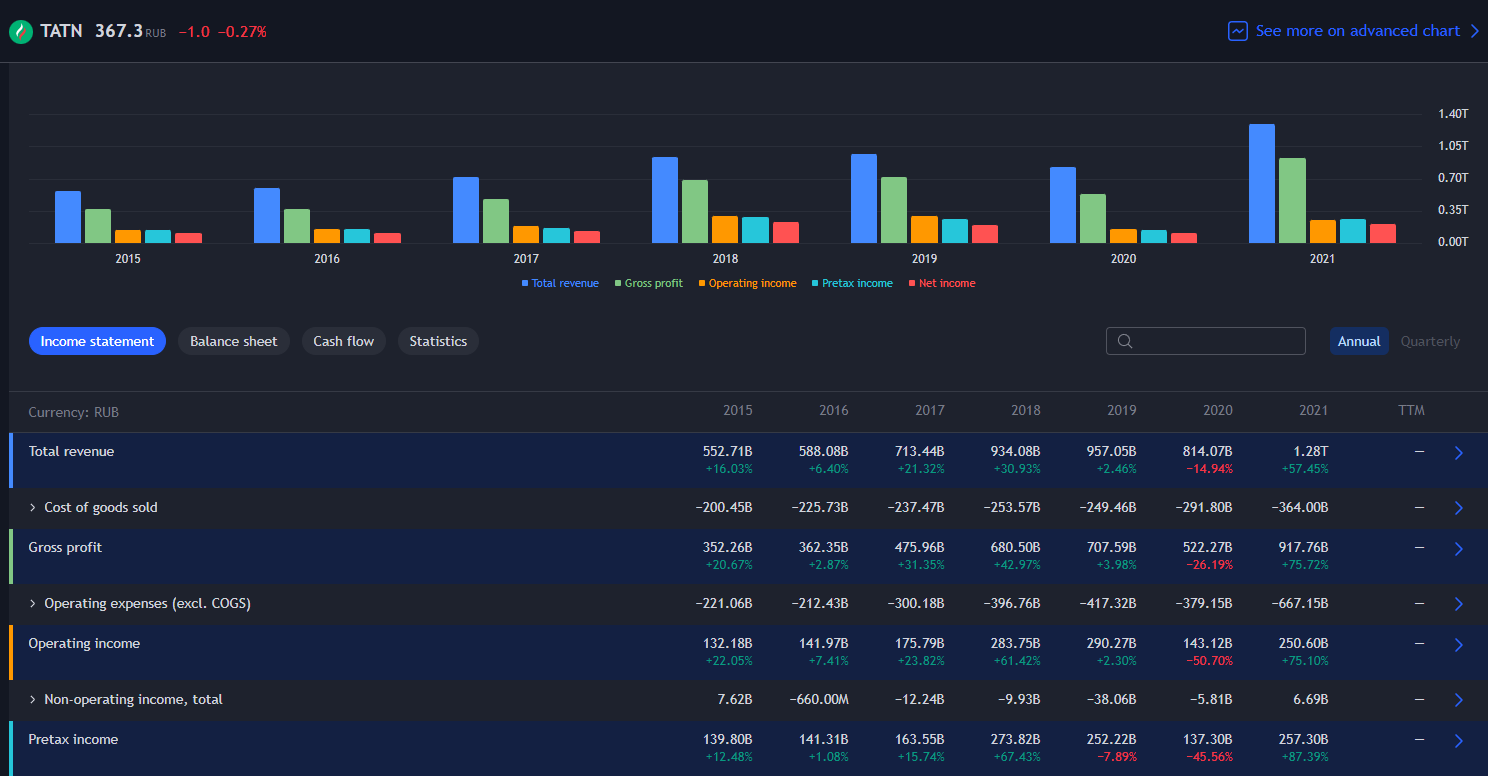

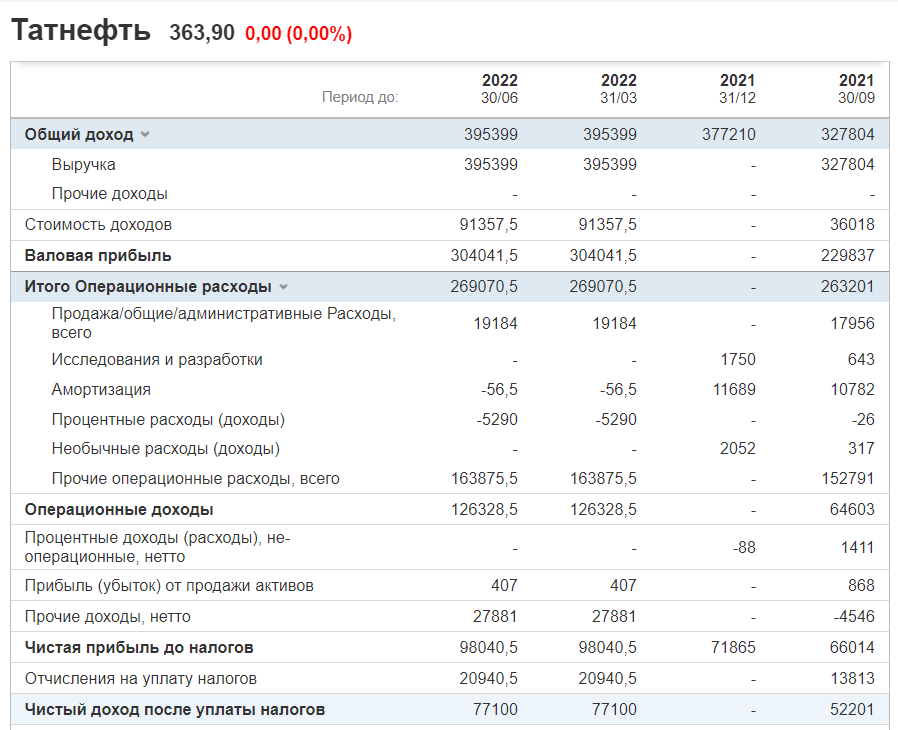

⭐️ Прогноз на компанию 🇷🇺 Татнефть ($TATN)

- 06 декабря 2022, 21:20

- |

1️⃣ Фундаментальный анализ:

Сектор: Добыча и нефтепереработка

( Читать дальше )

- комментировать

- Комментарии ( 0 )

⭐️ Прогноз на компанию 🇺🇸 AirBNB, inc ($ABNB)

- 06 декабря 2022, 21:16

- |

Подписывайтесь на основной канал http://t.me/pmb_public

1️⃣ Фундаментальный анализ:

Финансовая сводка

Финансовая сводка

( Читать дальше )

Вебинар: Инвестиции с доходностью от 30% годовых. Какие возможности дает кризис?

- 25 ноября 2022, 11:36

- |

Торгуем в прямом эфире. Скальпинг на Московской бирже. Обзор рынка | Live Investing Group

- 23 ноября 2022, 14:15

- |

Неуверенность Северстали

- 14 октября 2022, 20:32

- |

Прежде чем разбирать отчёт, на минутку вспомним, что за этот год компания столкнулась с колоссальными проблемами. От разрыва цепочек поставок, до закрытия привычных высоко маржинальных рынков. От сильно крепнущего рубля, до сильного роста конкуренции на внутреннем рынке. Просто держите это в голове, смотря на цифры

А теперь переходим к результатам за 3 квартал 2022 и первые 9 месяцев 2022 года. Можно выделить основные моменты:

- — Производство чугуна +1% г/г (8,13 млн тонн)

- — Производство стали -8% г/г (7,97 млн тонн)

- — Продажи стали +2% г/г (8,12 млн тонн)

- — Продажи полуфабрикатов +20% г/г (1,28 млн тонн)

- — Продажи продукции с высокой добавленной стоимостью (ВДС) -2% г/г (3,61 млн тонн)

Первое впечатление, что Северсталь $CHMF показала более чем достойные результаты по объёмам производства и продаж в тех условиях, в которых она оказалась. Несмотря на санкции смогла продолжить реализовать продукцию. Так же есть положительная динамика если сравнивать самый сложный 2-й с 3-им кварталом:

- — Производство чугуна +16% кв/кв

- — Продажи стальной продукции +38% кв/кв

- — Продажи продукции ВДС +17% кв/кв

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал