размещения

Размещение облигаций ЛК Роделен

- 06 февраля 2024, 13:05

- |

Общая информация

Ставка купона: 1-12 купоны 18%, с 13 по 24 купоны 17%, с 25 по 36 купоны 16%, с 37 по 48 купоны 15%

Срок обращения: 4 года

Купонный период: 12 раз в год

Рейтинг: BBB

Объём размещения: 500 млн. рублей

Амортизация: 29-48 купоны амортизация по 5%

Оферта: нет

Сбор поручений: до 8.02

Дата размещения: 13.02

Роделен — это лизинговая компания с хорошо диверсифицированным портфелем. Сдают в аренду не только транспорт, но и недвижимость.

По объёмам нового бизнеса, объёму портфеля и прочему компания занимает +- 50-ое место по России, что не является ни плохим, ни хорошим показателем, но если смотреть на рейтинг от агентств, то компанию оценивают как весьма крепкую.

Имеет облигационный долг суммарно 1,25 миллиарда рублей по трём выпускам:

RU000A105M59 на 250 млн. руб. с погашение в 2027

RU000A105SK4 на 250 млн. руб. с погашение в 2028

RU000A107076 на 750 млн. руб. с погашение в 2028

Ближайших погашений не предвидится + первые 2 выпуска с амортизацией.

Самый свежий отчёт по РСБУ за 3 квартал 2023:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Размещение нового выпуска Русала. ЧАСТЬ 3

- 31 января 2024, 13:23

- |

Составил таблицу для наглядного сравнения нового выпуска с другими юаневыми бондами российских компаний.

Невооружённым взглядом сразу видно, что компания предлагает самый привлекательный купон на рынке. Быстроденьги не берём в расчёт. Чисто по цифрам они самые привлекательные, но собирались ооооочень долго, что сразу говорит о том, что рынок не верит в бумагу и с неохотой идёт в выпуск. Ну и странно это собирать МФК займы в юанях.

Если сравнивать с нормальными выпусками, то тут у Русала нет конкурентов по привлекательности. Он самый свежий, самый доходный и идёт по номиналу.

Если хотите брать юаневые облигации и думаете по поводу инструмента, то, думаю, не должно быть сомнений по поводу выбора.

Принял замечания по прошлым таблицам и сделал сразу 2 варианта: 1- это классическая excel таблица с формулами, 2- это гугл таблица просто с текстом, чтобы могли посмотреть абсолютно все.

Если понравилась таблица, то ставьте лайк и подписывайтесь на меня. Весь материал делаю для вас и хочется видеть что нравится больше, а что меньше.

( Читать дальше )

Размещение облигаций Биннофарм

- 14 декабря 2023, 11:58

- |

Общая информация:

Ставка купона: RUONIA + 2,5%

Срок обращения: 3 года

Купонный период: 4 раза в год

Рейтинг: A

Амортизация: нет

Оферта: нет

Объём размещения: 3 млрд. рублей

Сбор поручений: до 14 декабря

Дата размещения: 15 декабря

Биннофарм- это фармацевтическая компания с большим списком выпускаемых препаратов (более 450 наименований) на 5 заводах. Имеет крупнейшие производственные площади в России. Импортозамещение играет на руку так как делает в основном дженерики (аналоги западных препаратов).

Показатели компании (по РСБУ):

Выручка:

2021- 15 488 200 руб.

2022- 3 651 053 700 руб.

3кв 2023- 3 104 192 300 руб.

Чистая прибыль:

2020- -106 600 руб.

2021- 23 222 900 руб.

2022- 572 287 900 руб.

За 1-3кв 2023- 734 002 000 руб.

Показатели кредитоспособности на 3кв 2023 года:

Коэффициент абсолютной ликвидности: 0,03

Коэффициент срочной ликвидности: 1,02

Коэффициент текущей ликвидности: 1,38

Доля оборотных средств в активах: 0,45

( Читать дальше )

Автодор новое размещение

- 22 июня 2023, 17:12

- |

Ставка купона: 10-10,25%

Срок обращения: 3 года

Купонный период: 2 раза в год

Рейтинг: ruAA+Амортизация: да

Оферта: нет

Объём размещения: 20 млрд. рублей

Сбор поручений: до 23 июня

Дата размещения: 29 июня

Автодор — крупнейший в России оператор платных скоростных автомагистралей общей протяженностью более 2000 км. Компания является государственным заказчиком по проектированию, строительству и эксплуатации автомобильных дорог.

Размещение будет быстрое, компания крупная, федеральная, можно сравнить условно по надёжности с ОФЗ.

Компания постоянно получает субсидии от государства, имеет собственный источник дохода и федеральное значение. Складывая всё это можем спокойно вкладываться в компанию и не бояться.

Большая часть предыдущих выпусков имеют купоны до 10%, все выпуски с купоном более 10% растут в цене

.Итого: по поводу надёжности компании можно даже не говорить, ситуация схожая с ГТЛК. Для консервативных инвесторов, которых устраивает доходность- это прям находка. Компания также интересна спекулятивно.

( Читать дальше )

Облигации РЕСО-Лизинг

- 09 июня 2023, 15:42

- |

Под девизом «Высокое качество каждому в портфель!» — рассматриваю новый выпуск облигаций лизинговой группы РЕСО-Лизинг. Настоятельно рекомендую ознакомиться, если вы не спекулянт-краткосрочник-задр-скальпер.

Как обычно — не является ИИР, все выводы — лишь плод моего воображения, а любые действия вы принимаете самостоятельно на свой страх и риск. (мою личную долю страха и риска я уже принял)

Приятного чтения!

Эмитент

- Эмитент: ООО «РЕСО-Лизинг».

- Рейтинг Эмитента: ruА+ (прогноз «Стабильный») от Эксперт РА (ссылка на подтверждение).

( Читать дальше )

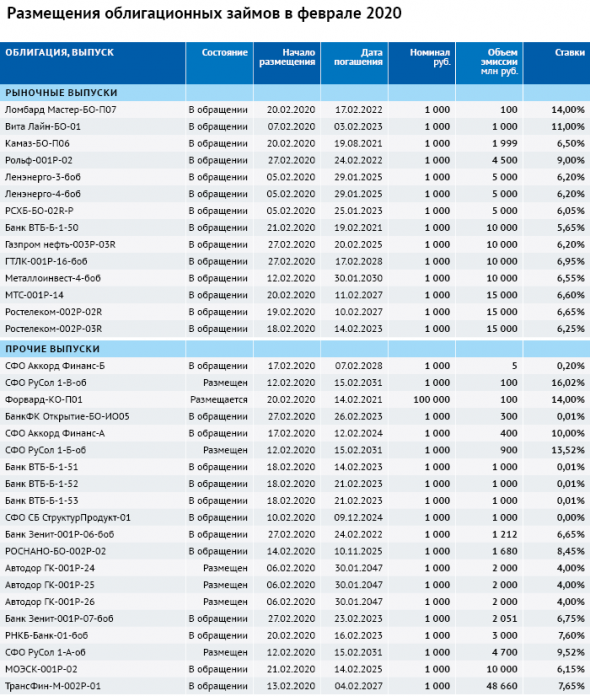

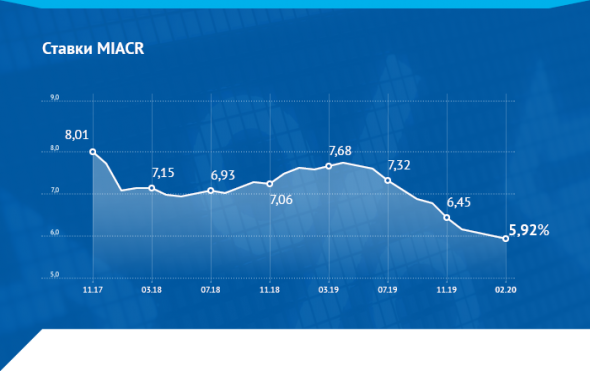

Долгий февраль: рейтинги «самых-самых» из ВДО

- 04 марта 2020, 13:47

- |

Ставки на долговом рынке продолжили снижение. Средняя рыночная ставка в феврале составила 7,41%

Диапазон ставки MIACR 5,81 — 6,06%

Диапазон ставки RUONIA 5,79 — 6,04%

Вслед за данными ставками можно ожидать схожей динамики в ставках размещений в первую очередь эмитентов первого эшелона с крупными выпусками свыше 5 млрд руб. И далее — подобной динамики в меньших по объему размещениях.

( Читать дальше )

Российский рынок акций: до и после санкций

- 26 марта 2015, 12:57

- |

Во вступлении хочется сразу сказать, что в данном тексте хотел сформировать взгляд на сам фондовый рынок РФ, без фокусировки на ситуацию в реальном секторе экономики, проблемы денежно-кредитной политики ЦБ, замедление экономики страны и валютной паникой. Все это, конечно, очень важно, но уже миллион раз обсуждалось и оценивалось. А вот на то, как себя чувствует фондовый рынок, обращают слишком мало внимания, предпочитая говорить о высоких политических рисках, нестабильности и отсутствии глобальной идеи по инвестированию.

— Динамика индексов, по отраслям

В первую очередь, на что надо смотреть, – динамика биржевых индикаторов. Для удобства, думаю, стоит поговорить про отраслевые индексы, а также MICEX и RTSI. Использовать даты вблизи 3 марта, по моему мнению, не совсем корректно ввиду панических распродаж на «крымском гэпе» и последующего быстрого отскока. Лучше взять изменения с начала 2014 года.

( Читать дальше )

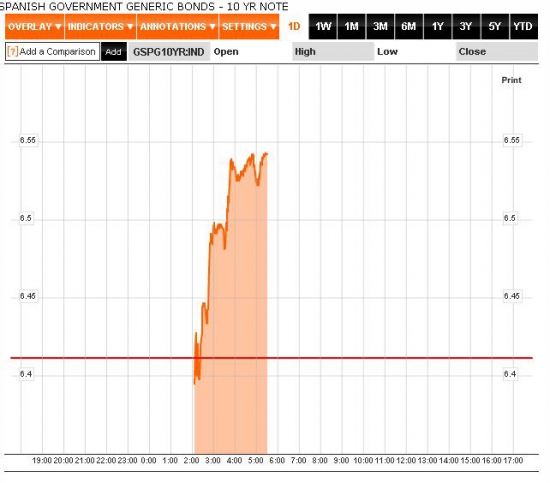

Ожидания от ЕЦБ и БОА, размещения....

- 05 июля 2012, 13:36

- |

Тем временем, Германия разместила облигации с погашением в апреле 2017 0.50% на сумму Е3.294 млрд. при средней доходности 0.52% и коэффициенте покрытия 2.7 — ранее 0.41% и 1.6 соответственно

Позитив к риску — доходности выросли, но уже пропорционально растет и спрос по таким ценам

На размещениях Великобритании и Франции, ставки тоже росли…

Буквально с минуты на минуты впервые за полгода выйдет на долговой рынок Ирландия

Доходности растут

По поводу ожиданий от предстоящих событий

Скорее всего Старая Леди увеличит программу на £50 миллиардов

ЕЦБ снизит ставку на 25 пунктов. Скорее всего, чтобы не вызывать проблем для банковской сферы, придется понизить депозитную ставку с 0.25%.

( Читать дальше )

Франция разместилась (хорошо)

- 21 июня 2012, 13:12

- |

НА 8.432 млрд (цель была 7-8.5 млрд)

Доходонсти получше чем ранее

Sept 2014 BTAN yield 0.54% from 0.74%

July 2015 BTAN yield 0.83% from 1.09%

Feb 2016 BTAN yield 1.05% from 1.4%

Feb 2017 BTAN yield 1.43% from, 1.72%

Спрос стабильный

аукцион неплохой, но что он значит для рынков?

Французские облигации являются достаточно надежным активном, т… е падение доходностей по ним не является позитивом для рисковых активов

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал