рубль

В этом разделе можно найти последние новости и прогнозы по рублю, причины роста или падения валютного курса.

Рубль не может жить без уровня 65.00! Но это до поры, до времени!!!

- 20 февраля 2019, 22:06

- |

Добрый день!

Пара USD/RUB все-таки решила реализовать сценарий похода к уровню 65.00, который так и не «прощупала» ранее. В общем, базовый сценарий на сегодня такой – снижение пары до уровня 65.00, где также проходит пробитый нисходящий канал, который неоднократно цена уже тестировала, а потом только красивое восходящее движение. В нашем случае, запасаемся топливом перед прыжком вверх:

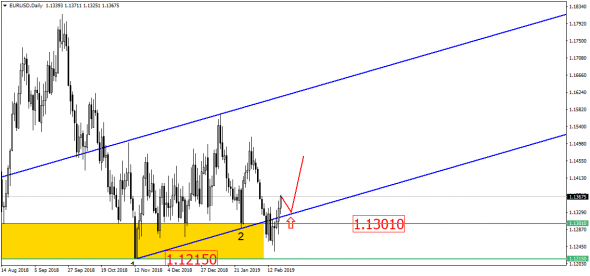

По единой валюте мы вернулись в дневной пробитый восходящий канал, поэтому кроме продолжения роста может быть сценарий возвращения к аптренду (фактически подтверждения медвежьей ловушки), а потом только рост:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Зависит ли курс рубля от цены на нефть?

- 20 февраля 2019, 18:30

- |

Фундаментально для рубля ничего не изменилось: структура российского экспорта остается сырьевой. И когда эксперты начинают рассуждать о том, что корреляции между рублем и ценой нефти больше нет, то, скорее, нужно говорить о локальных несоответствиях в динамике валютных курсов и стоимости барреля. Подобные явления вполне в порядке вещей.

Каковы причины этих несоответствий?

Если взять начало прошлого года, то прежде всего нужно обратить внимание на бюджетное правило, которое начало действовать как раз с января 2018-го. В теории оно должно снизить зависимость бюджета страны от сырьевых доходов. На практике все несколько сложнее. Согласно данной норме, в бюджет закладывается стоимость барреля нефти Urals 40 долларов. Если фактическая цена нефти находится выше принятого значения, разницу конвертируют в валюту и направляют в «копилку» — Фонд национального благосостояния. И пока реальная цена нефти резко росла (что должно было привести к укреплению рубля), в контексте доходов бюджета она оставалась на уровне 40 долларов за баррель. Тем самым искусственно была разорвана связь между российской валютой и сырьем. Но это только на первый взгляд.

( Читать дальше )

Рубль может сильно укрепиться, если не будут введены санкции

- 20 февраля 2019, 12:31

- |

Российский рубль достаточно недооценен к доллару, как показывает история.

Курс рубля к доллару заметно ниже трендовой линии, которая сформировалась с 2014 г. При ценах на нефть в 66 долларов за баррель в среднем американский доллар стоил 49 рублей за единицу.

Курс доллара к рублю/стоимость нефти марки Brent

Получается, что исторически при текущей стоимости сырья, доллар должен быть слабее почти на 17 рублей или на четверть.

Отклонение вверх от линии тренда в основном связано со страновыми рисками, которые зачастую поднимаются для нашей страны особенно на фоне появления информации о санкциях. К примеру, доллар взлетал к российской валюте до 70 рублей за единицу в сентябре 2018 г., когда рынки ждали новых ограничительных мер со стороны США.

Резюме

Опираясь на историческое отклонение курса национальной валюты, можно предположить, что при росте вероятности введения санкций, рубль может упасть до 69-71 рубля за доллар. Но если их не воплотят в жизнь, то падать доллар может аж до 49 рублей за единицу, при условии сохранения текущих нефтяных цен.

( Читать дальше )

Доллар под ударом. Торговый план на 20.02

- 20 февраля 2019, 11:06

- |

www.youtube.com/watch?v=cd4jbLfojIQ

Инвесторы продают доллар США в преддверии публикации протоколов FOMC БАКС ясно дал понять, что повышения ставок в ближайшее время не будет Фунт в преддверии встречи между Мэй и Юнкером. Если переговоры между Мэй и Юнкером завершатся без каких-либо уступок со стороны ЕС, мы можем увидеть быстрое снижение GBP/USD ниже 1,30 AUD и NZD растут на фоне оптимизма в отношении торговых разговоров и очередного роста цен на молочные продукты

Доллар под давлением. Торговый план.

- 19 февраля 2019, 10:47

- |

www.youtube.com/watch?v=3DTDClo4mPQ

Большая часть движений на рынке будет зависеть от развития торговых переговоров между США и Китаем Доллар не должен быть таким сильным, тем более, что ожидания повышения ставок значительно снизились с момента последнего заседания центробанка. Публикация протоколов FOMC выйдет завтра, на ней жду ослабление индекса доллара.

Группы:

Основной канал- Discord https://discordapp.com/invite/kcjtdCr Там мы знакомимся, обсуждаем рынок, #трейдинг. Проводятся бесплатные обзоры.Сделки ребят. Скриншоты вероятных сценарий и прогнозы. Книги и индикаторы.

Vk https://vk.com/mmtrade

Обзор рынка РФ: Нефть против санкций

- 18 февраля 2019, 20:28

- |

Санкционный бумеранг пусть и с опозданием, но все же ударил по российским активам. Невзирая на баталии вокруг бюджета, строительства стены и необходимости вскоре повысить лимит госдолга Конгресс США не забыл о России. Уточнение законопроекта расширения ограничительных мер вошло в диссонанс недавнему возвращению Moody’s суверенного рейтинга РФ в «высшую лигу» и развернуло потоки иностранного капитала, который в январе со знаком «плюс» вышел на пиковые значения за пять лет.

Симптоматичным оказалось понижение Morgan Stanley рекомендаций по российским акциям до «ниже с рынка» с «наравне с рынком» ввиду «беспечности», проявленной инвесторами к угрозе новых санкций. А ведь помимо «ответа» за вмешательство в выборы в США и «пагубного влияния» в Сирии и на Украине, Запад еще не разработал меры в противовес «отравлению Скрипалей» и «керченскому инциденту». Последние, согласованные с ЕС, могут быть объявлены в течение «ближайших пары недель». Не стоит забывать и о противодействии Северному потоку-2. Помимо внесения новых корректировок в третью энергетическую хартию, которая может увеличить сроки окупаемости газопровода, не исключены и дополнительные санкции, если верить словам замминистра энергетики США. Действительно не стоит оставаться беспечным, лучше не скажешь!

( Читать дальше )

Нефть BRENT и РУБЛЬ

- 18 февраля 2019, 16:13

- |

Эксперт МФЦ: Инвесторы так и не поняли, были ли санкции на самом деле. Цель 64,5 руб./$

- 18 февраля 2019, 15:47

- |

Владимир Рожанковский

эксперт Международного финансового центра

Сегодня американский рынок закрыт на празднование Дня Президентов. Как следствие, у рубля в отсутствие заокеанского геополитического «белого шума» есть неплохой шанс восстанавливаться чуть более энергично – как того требует неожиданное массовое прозрение, что «жареные новости» относительно каких-то новых драконовских санкций против России оказались тем, что мы называем в последние годы фейком. Тем не менее, по состоянию на 13:30 МСК отечественная валюта, укрепившись с открытия к «зелёному» всего на 0,15%, «застряла» на отметке 66,22 за доллар, показывая явное нежелание штурмовать бывшую верхнюю границу торгового канала, уровень 66.

Нефть, правда, справедливости ради, тоже сегодня находится в явной растерянности, колеблясь вокруг отметки $66,40 за баррель сорта Brent. Что делать рублю с предыдущим неотыгранным походом «черного золота» с $61,75 до нынешнего уровня, не вполне понятно. Тут, как говорится, есть явная нестыковка. Рынки ждут её разрешения или, как минимум, вменяемого объяснения.

( Читать дальше )

Обстановка на рынках: противоречия, скепсис и эмоции. И 65 и меньше рублей за доллар.

- 18 февраля 2019, 07:02

- |

• Прошедшая неделя запомнилась на российских площадках как неделя стремительной коррекции. Причем коррекция оказалась не однонаправленной: в конце недели рубль, акции, гособлигации активно отыгрывали потери. Американский и европейские рынки акций росли, в принципе. Параллельно с ними, на новые максимумы вышла нефть, вернулось на убедительный тренд повышения золото.

• Оптимизмом участников эти, в общем, положительные явления не сопровождались. Осторожность и скепсис отечественных игроков понятны и укладываются в динамику российских активов. Правда, пятничный их рост вызвал, возможно, бОльшую тревогу и недоверие к перспективам, чем предыдущее снижение. В отношении же повышения западных рынков, главное экспертное мнение – надувание пузыря. Рост нефти обойден пренебрежением и молчанием.

• Почему важно не только движение котировок, но и чувственное восприятие этого движения? Цена – это реализованное действие конкретных живых людей, либо роботизированных систем, созданной живыми людьми и действующих в их интересах. Если рынки растут в отсутствии публичного желания к покупкам со игроков, это показатель давления избыточного капитала. Деньги приходят на рынки, в соответствии с инвестдекларациями, должны быть размещены. Покупки происходят по умолчанию и необходимости. Скептически настроенные игроки ставят на разворот тенденции вниз, на опережение, открывают короткие позиции, которые не только прогладываются притекающим капиталом, но и в дальнейшем, при принудительном закрытии, формируют вал новых покупок. Эти же скептики, в попытке отбить убытки и находясь в жесточайшем дискомфорте по отношению к новым коротким позициям, рано или поздно, сами становятся чистыми покупателями. Здесь наступает разворотный момент: цены максимально высоки, поскольку покупки, в большинстве, состоялись; сокращение потенциальных покупателей приводит к коррекции.

• Предполагаем, картина роста западных рынков акций определяется приведенной логикой. Скептики пока продают на опережение. Но, видимо, весьма скоро будут готовы покупать. Впрочем, переломный момент не наступил. И на сегодня западный рост – поддержка российским активам.

• Рост нефти, также важный для российских акций, облигаций и рубля, как уже говорилось, проигнорирован. Видимо, он окажется аргументом в пользу дальнейшей компенсации состоявшейся в России фондовой коррекции. В том числе и аргументом в пользу возврата рубля к укреплению. Укрепление рубля, вообще, представляется нам еще не реализованным процессом, и пробой вниз 66, 65 рублей за доллар – это, по нам, наиболее читаемая тенденция ближайших дней. В этой связи психоз на рынке ОФЗ (падение цен гособлигаций более чем на 1% в середине прошедшей недели) оцениваем как локальную вспышку настроений, без последствий и развития.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал