сбережения россиян

Общий объем рублевых сбережений населения в российских банках по итогам I кв 2025 года вырос на 3,5%, достигнув ₽55,5 трлн – оценка ВТБ – ТАСС

- 07 апреля 2025, 09:17

- |

Общий объем рублевых сбережений населения в российских банках по итогам I квартала 2025 года вырос на 3,5%, достигнув 55,5 трлн руб. Такую оценку привел банк ВТБ.

«По оценке ВТБ, общерыночный объем рублевых пассивов в первом квартале увеличился более чем на 1,8 трлн и достиг 55,5 трлн руб. Рост за три месяца — 3,5%. За аналогичный период прошлого года прирост составил 1,7 трлн руб.», — отмечается в сообщении пресс-службы банка.

При этом темп прироста портфеля розничных рублевых пассивов в самом ВТБ в I квартале составил 3%. Объем привлеченных средств ВТБ в рублях за три месяца вырос на 297 млрд руб., до 10,2 трлн руб.

Источник: tass.ru/ekonomika/23614169

- комментировать

- Комментарии ( 0 )

Впервые с июля 2024 года объем средств на накопительных счетах в российских банках показал рост, увеличившись в феврале на ₽312 млрд, до ₽17,5 трлн – Ъ

- 31 марта 2025, 08:05

- |

Впервые с июля 2024 года объем средств на накопительных счетах в российских банках показал рост, увеличившись в феврале на 312 млрд рублей, до 17,5 трлн рублей. Это изменение произошло после полугодового снижения и резкого декабрьского всплеска (на 1,9 трлн рублей).

Одновременно граждане стали меньше размещать деньги на срочных депозитах. Если во втором полугодии 2024 года объем вкладов ежемесячно увеличивался более чем на 1 трлн рублей, то в январе 2025 года он вырос лишь на 600 млрд рублей, а в феврале — на 800 млрд рублей. Совокупный объем вкладов на 1 марта достиг 40,8 трлн рублей.

Причина смещения интереса к накопительным счетам — снижение ставок по депозитам. Средняя максимальная ставка топ-10 банков упала с 22,28% в декабре до 20,38% в марте. В то же время доходность накопительных счетов снижалась медленнее, что сделало их более привлекательными.

Банкам также выгоднее привлекать средства именно на накопительные счета, поскольку ставки по ним не фиксированы и могут меняться динамично. Однако эксперты уверены, что в долгосрочной перспективе депозиты останутся основным инструментом сбережений.

( Читать дальше )

Заметный быстрый рост денежного благосостояния населения во всех доходных группах увеличил ажиотажные покупки, что мешает регулятору заякорить инфляционные ожидания населения – исследование ЦБ – Ъ

- 28 марта 2025, 07:37

- |

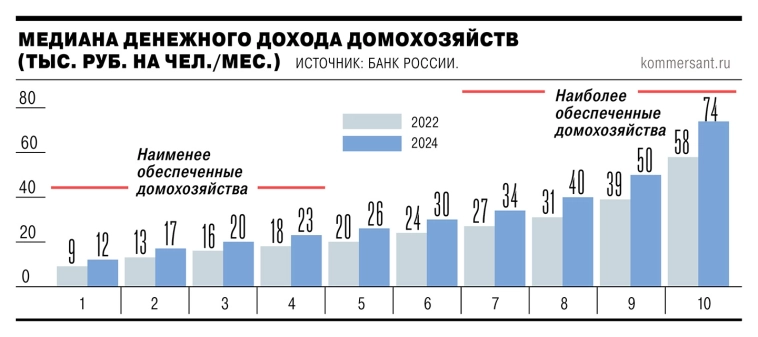

Банк России провел исследование финансового поведения населения, охватившее более 6 тыс. домохозяйств. Опросы показали, что с 2022 по 2024 год медиана реальных доходов увеличилась во всех группах, а в 20% наиболее обеспеченных домохозяйств рост превысил 50%.

Рост доходов способствовал увеличению потребления. Уверенность в материальном положении достигла уровня 2013 года. Однако в ЦБ предупреждают, что ожидания продолжения стремительного роста зарплат могут привести к ошибкам в финансовых решениях.

За два года выросла доля домохозяйств со сбережениями, особенно в банках. При этом долговая нагрузка осталась стабильной, а спрос на кредиты сократился. Экономисты отмечают, что финансово грамотные граждане сберегают больше и ожидают более низкую инфляцию.

ЦБ фиксирует, что склонность к ажиотажным покупкам повышает инфляционные ожидания (12,9%), усложняя стабилизацию цен. В результате регулятору приходится придерживаться жесткой денежно-кредитной политики.

Источник: www.kommersant.ru/doc/7606745?from=doc_lk

( Читать дальше )

ЦБ зафиксировал снижение инфляционных ожиданий населения. В феврале показатель снизился на 0,3% м/м — до 13,7%. При этом оценки текущей инфляции остаются на максимальном уровне в 16,5% – Ъ

- 20 февраля 2025, 07:55

- |

Центробанк России зафиксировал снижение инфляционных ожиданий населения. В феврале 2025 года показатель снизился на 0,3 п. п. — до 13,7%. При этом оценки текущей инфляции остаются на максимальном уровне в 16,5%.

Наиболее заметное снижение инфляционных ожиданий произошло среди граждан со сбережениями — до 11,3%. В группе без накоплений снижение составило всего 0,2 п. п., при этом их оценки текущей инфляции выросли с 17,5% до 18,4%. Дивергенция показателей объясняется разной чувствительностью к колебаниям курса рубля и внешнеполитической ситуации.

Доля семей с накоплениями упала до 33%, что стало минимальным значением с 2021 года. Снижение произошло на фоне высоких ставок по депозитам и удлинения вкладов, однако многие семьи начали расходовать накопления на текущее потребление.

Потребительские расходы остаются слабыми. В январе рост составил 0,2% с учётом инфляции и сезонности, однако за последние три месяца показатель снизился на 0,5%. Реальные доходы граждан продолжили падение, а кредитование населения сжалось.

( Читать дальше )

Где находятся свободные деньги россиян.

- 13 февраля 2025, 17:02

- |

94% россиян предпочитают хранить деньги на вкладах и накопительных счетах, следует из опроса Банки.ру.

На втором месте по популярности у населения оказались акции, их используют 15% опрошенных. 11% респондентов инвестируют в облигации и валюты, ещё 5% — в ПИФы.

Объем наличных денег в обращении в России в 2024 году может вырасти на 0,6% — самый слабый прирост за последние девять лет – РБК

- 10 января 2025, 09:20

- |

В 2024 году объем наличных денег в обращении в России может вырасти на 0,6% — самый слабый прирост за последние девять лет. По состоянию на 1 декабря 2024 года на руках у населения находилось 17,85 трлн руб. При этом в декабре произошел сезонный рост наличности на 591,6 млрд руб. Однако за 11 месяцев 2024 года показатель сократился на 474,7 млрд руб.

Этот тренд обусловлен высоким уровнем процентных ставок, что стимулирует переток «матрасных» сбережений в банки, а также увеличением доли безналичных расчетов. В 2024 году также завершился пятилетний цикл накопления наличных в кризисные годы, что также повлияло на сокращение наличности.

Прогнозы на 2025 год предполагают, что влияние высоких ставок постепенно ослабнет. Ожидается, что объем наличных в обращении может вырасти на сумму до 1 трлн руб., что будет ближе к долгосрочному тренду. Однако эксперты не ожидают всплесков, связанных с обратным перетоком сбережений в наличную форму.

Источник: www.rbc.ru/finances/10/01/2025/677fa50f9a79477d73253e47?from=from_main_2

( Читать дальше )

43% россиян предпочитают вклады как способ вложения средств, а 41% выбирают недвижимость - декабрьский опрос ВТБ – ТАСС

- 26 декабря 2024, 08:20

- |

Согласно опросу ВТБ, проведенному в декабре, 43% россиян предпочитают вклады как способ вложения средств, а 41% выбирают недвижимость. Также популярностью пользуются золото (28%), акции (17%), облигации (13%) и иностранная валюта (11%).

Среди главных угроз для накоплений в 2025 году граждане выделяют:

- инфляцию (49%),

- неожиданные расходы (17%),

- геополитические риски (15%),

- колебания цен на активы (10%).

Большинство респондентов уверены, что высокие ставки по вкладам помогут уберечь деньги от инфляции.

Ожидания россиян:

- 36% считают, что ставки по вкладам останутся стабильными.

- 29% ожидают роста ставок на 3–5%.

- 40% планируют откладывать больше, чем в 2024 году.

Опрос охватил 1,5 тыс. человек в возрасте от 18 до 65 лет из городов России с населением более 100 тыс.

Источник: tass.ru/ekonomika/22774609

По данным ВТБ, на наличные рубли приходится только 15% сбережений россиян - минимум за шесть лет. На 1 октября 2024 объем рублевой наличности составил ₽15,92 трлн а долларовой - $94,7 млрд – РБК

- 04 декабря 2024, 08:17

- |

По данным ВТБ, на наличные рубли приходится только 15% сбережений россиян — это минимальный показатель за шесть лет. На 1 октября 2024 года объем рублевой наличности составил 15,92 трлн руб., а долларовой — $94,7 млрд. Высокие ставки по депозитам способствуют перетоку средств на банковские счета.

С начала 2024 года объем средств населения в банках вырос на 17,7%, до 52,86 трлн руб., и ожидается дальнейший рост до 56,4 трлн руб. Прогнозируется, что около 350 млрд руб. наличности до конца года будет переведено в депозиты.

Наличная иностранная валюта на руках у населения также снижается: за январь—октябрь ее объем уменьшился на $2,5 млрд, и эта тенденция продолжается второй год. По итогам 2024 года ожидается сокращение на $3,2–3,5 млрд.

Основная доля активов россиян (58,8%) размещена на счетах и депозитах, 13,5% — в акциях и паях, 8,3% — в иностранной валюте, 4% — в облигациях.

Сбережения россиян в банках по итогам ноября могут достичь ₽50 трлн. По итогам 2024 рынок розничных сбережений в России вырастет на рекордные 26% и достигнет ₽56,4 трлн, считают эксперты ВТБ – ТАСС

- 29 ноября 2024, 09:16

- |

Сбережения россиян в банках по итогам ноября достигнут отметки в 50 трлн рублей, такую оценку дает банк ВТБ.

«По итогам одиннадцати месяцев общерыночный объем розничных пассивов в рублях вырастет на 21% и достигнет 50 трлн рублей. ВТБ традиционно растет быстрее рынка — банк нарастил портфель розничных сбережений в национальной валюте более чем на 44%, до 8,9 трлн рублей», — говорится в пресс-релизе банка.

По оценке ВТБ, общерыночный объем розничных пассивов в рублях в ноябре вырастет на 2,1% или на 1 трлн рублей. «По итогам 2024 года рынок розничных сбережений в России вырастет на рекордные 26% и достигнет 56,4 трлн рублей», — считают эксперты ВТБ.

Источник: tass.ru/ekonomika/22530747

Как спасти деньги от инфляции в России сейчас?

- 18 ноября 2024, 17:01

- |

Не продавайте имущество

Прямо сейчас квартиры и даже автомобили сильно падают в цене. Я специально подписался на рассылки с авито, добавил туда несколько видов товаров, включая квартиры, машины и дома, а теперь просто отслеживаю динамику цен. Ежедневно приходят уведомления с пометкой «стало дешевле». С чем это связано? Во-первых отмена льготной ипотеки. Хоть и частично, но тем не менее это больно ударило по застройщикам, которые впаривали свои объекты по запредельной стоимости, а люди всё равно брали, так как доля кредита покрывалась бюджетными деньгами.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал