сегежа

Сегежа вложит ₽6,5 млрд в модернизацию производства в Красноярском крае

- 22 июня 2021, 16:20

- |

Мы запланировали вложить в этом году порядка 6,5 млрд рублей в реконструкцию комбината (Лесосибирский ЛДК №1 — ред.)

Планируется строительство котельной, реконструкция очистных сооружений, расширение площадей лесопиления, закрытие технологически старых лесопильных производств и введение в эксплуатацию новой очереди пеллетного производства мощностью 100 тыс. тонн.

В этом году будет принято инвестиционное решение по строительству нового завода CLT-панелей в Лесосибирске мощностью 50 тыс. кубометров.

https://fomag.ru/news-streem/segezha-group-investiruet-6-5-mlrd-rub-v-modernizatsiyu-ldk-v-krasnoyarskom-krae/

- комментировать

- Комментарии ( 0 )

АФК Система не будет продавать акции Segezha

- 15 июня 2021, 20:56

- |

По поводу Segezha – у нас нет никаких планов продавать акции Segezha, мы намерены сохранить наши акции

https://emitent.1prime.ru/News/NewsView.aspx?GUID={DC404672-B28D-4F61-9B3C-0203386319B2}

АФК Система: финансовая отчётность за 1 кв. 2021 года и расширение байбэка

- 15 июня 2021, 17:43

- |

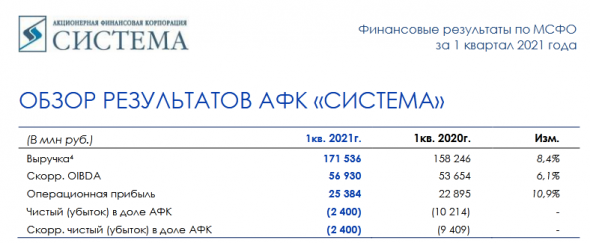

🏛 АФК Система представила финансовые результаты за 1 кв. 2021 года:

📈 Выручка холдинга с января по март увеличилась на 8,4% (г/г) до 171,5 млрд рублей, благодаря росту доходов ключевых активов. Отрадно отметить, что темп роста выручки превысил консенсус-прогноз экономистов инвестиционных банков, которые ожидали выручку на уровне 169,92 млрд рублей.

📱МТС по-прежнему генерирует значительную часть доходов холдинга, однако эта доля с каждым годом сокращается: выручка выросла на 5,5% (г/г) до 123,9 млрд рублей, благодаря росту потребления основных телекоммуникационных и финансовых услуг, увеличению продаж телефонов и аксессуаров.

💻 Маркетплейс OZON вновь оказался на втором месте по размеру выручки (74,2 млрд рублей), с впечатляющим темпом прироста — на уровне 134,5% (г/г). Пандемия COVID-19 далека от завершения, в РФ замаячила третья волна, а потому компания продолжает демонстрировать ударные темпы роста бизнеса.

( Читать дальше )

Цены на пиломатериалы демонстрируют самое большое за всю историю недельное падение, а покупатели отказываются от покупок

- 12 июня 2021, 21:38

- |

Lumber Prices Post Biggest–Ever Weekly Drop With Buyers Balking

Sat, June 12, 2021, 12:01 AM

(Bloomberg) — Фьючерсы на лесоматериалы продемонстрировали самый большой за всю неделю недельный убыток, продолжив падение с рекордных максимумов, достигнутых в прошлом месяце, поскольку лесопилки наращивают объемы производства, а покупатели воздерживаются от покупок.

На этой неделе цены в Чикаго упали на 18%, что является самым большим падением для наиболее активных фьючерсов за всю историю наблюдений, начиная с 1986 года. К настоящему времени цены на пиломатериалы упали почти на 40% с рекордного максимума, достигнутого 10 мая.

Лесопилки, похоже, догоняют безудержный спрос на жилищное строительство в Северной Америке, который подпитывал месячное ралли, принося некоторое облегчение рынку, страдающему от нехватки предложения и скачков цен. По словам аналитиков, покупатели возражают против все еще исторически завышенных цен и ожидают дополнительных поставок, что вызывает каскадную распродажу.

( Читать дальше )

ЕС введет временную антидемпинговую пошлину на российскую фанеру

- 11 июня 2021, 14:30

- |

Ставка пошлины для Вятского фанерного комбината (входит в состав Segezha Group) составит 15,7% против изначально предлагавшихся ЕК 16%.

Для Сыктывкарского фанерного завода пошлина составит 15%, для Жешартского фанерного комбината – 15,3%. Для всех остальных поставщиков фанеры из РФ размер антидемпинговой пошлины установлен на уровне 15,9%.

Segezha Group намерена оспаривать в судебном порядке введение Евросоюзом антидемпинговой пошлины на березовую фанеру.

Гендиректор холдинга Михаил Шамолин заявлял:

Если выйдет решение (...), мы будем это оспаривать в суде в связи с тем, что считаем это неправомерным. Я уверен, что мы это отобьем

www.interfax.ru/business/771772

Новости компаний — обзоры прессы перед открытием рынка

- 10 июня 2021, 08:19

- |

Рубль укрепляется на ставках. Спекулянты поддержали российскую валюту

Курс доллара на российском рынке впервые за 11 месяцев закрепился возле уровня 72 руб./$. Это происходит на фоне стабильного доллара на мировом рынке и роста цены на нефть. Игру на укрепление российской валюты ведут не только локальные, но и иностранные инвесторы, которые на фоне роста ставок в России активно подключаются к операциям carry trade. В ближайшее время эксперты не исключают снижения курса доллара до 70–71 руб./$ при условии, что встреча глав России и США не приведет к обострению отношений между странами.

https://www.kommersant.ru/doc/4849818

ЦБ озеленяет проспекты. Регулятор стимулирует выпуск ESG-облигаций

Банк России представил дополнения в действующие правила эмиссии облигаций для стимулирования выпуска ценных бумаг для ответственного инвестирования (ESG). Эмитенты смогут не только собирать средства под конкретный проект, но и на инвестполитику по отбору таких проектов. Кроме того, в случае нецелевого использования средств необязательно гасить весь выпуск — появится возможность выкупа ценных бумаг или поднятия ставки по ним. Впрочем, пока российские инвесторы сдержанно относятся к этому сегменту, больше ориентируясь на доходность и эффективность эмитентов.

https://www.kommersant.ru/doc/4849825

Строительство жилья в России за 10 месяцев увеличилось в 1,6 раза

С августа 2020 г. по май 2021 г. на территории России было начато строительство жилых многоквартирных домов общей проектной площадью 30,9 млн кв. м, следует из отчета аналитического центра компании «Дом.РФ». Это в 1,6 раза больше, чем было в сопоставимый период годом ранее: тогда запустили проекты примерно на 18,8 млн кв. м.

https://www.vedomosti.ru/realty/articles/2021/06/10/873640-stroitelstvo-zhilya

( Читать дальше )

Президент Segezha Group Михаил Шамолин купил акции компании на ₽200 млн в ходе IPO

- 09 июня 2021, 18:11

- |

Определенно верю в нашу компанию, рост бизнеса. Именно поэтому в ходе IPO на свои личные средства в размере 200 млн руб. приобрел акции нашего холдинга. Эта покупка сделана мной вне программы мотивации президента Segezha Group

14 апреля Шамолин увеличил свою долю, с 1,45 до 2,9%, воспользовавшись опционом, — акции он приобрел у АФК «Система».

По итогам покупки акций на бирже, а также реализации следующей части опциона (предусматривает также приобретение дополнительных акций у «Системы» в случае успешного IPO) Шамолин увеличил свою долю в компании до 3,4776%

www.rbc.ru/rbcfreenews/60c0ac399a794762ad1f2304

Анализ рынка 09.06.2021 / Отчет ТМК, Газпром, Сегежа, белуга

- 09 июня 2021, 07:54

- |

В 21 г производство Сегежа может вырасти на 5% - руководитель

- 08 июня 2021, 14:21

- |

https://emitent.1prime.ru/News/NewsView.aspx?GUID={84C78B86-170D-49D6-A7AF-B65B972C7D00}Объем производства вырастет по сравнению с прошлым годом по разным категориям продукции на разные цифры, но будет больше, в среднем где-то процентов на 5

за счет введения новых мощностей, за счет интенсификации производства на существующих мощностях, повышения их эффективности

ВТБ-Капитал: акции Сегежи принесут инвесторам 48% за 12 месяцев, цель 11 рублей

- 08 июня 2021, 10:48

- |

В отличие от остальной части российских сырьевых компаний, из которых государство изымает прибыль налогами, лесная промышленность в этом плане не зарегулирована.

Сегежа, второй по величине интегрированный производитель лесной продукции, в полной мере использует это преимущество.

С момента основания в 2014 году холдинг инвестировал 50 млрд руб., Удвоил выручку до 69 млрд руб. (Около 1 млрд долл. США) и утроил EBITDA до 18 млрд руб. (0,2 млрд долл. США).

Обладая богатыми лесными ресурсами России, 80% самообеспеченности древесиной и опытной командой менеджеров, компания может похвастаться одними из самых низких затрат в мире и рентабельностью по EBITDA 25 +%. Это позволяет ему последовательно инвестировать в течение всего цикла с 20 +% ROCE и 25 +% IRR.

Текущий ассортимент продукции выигрывает от перехода от пластика к бумаге и следованию глобальных тенденций в области устойчивого развития. Сегежа торгуется с коэффициентом EV / EBITDA 7,5х на 2021П, что составляет 21% дисконта к Mondi и наравне с другими диверсифицированными игроками.

Мы начинаем покрытие с рекомендации «Покупать» и 12-месячной целевой цены 11 руб. (48% ETR).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал