сентимент

Почему финансовая «паника» не за горами (перевод с elliottwave com)

- 15 сентября 2021, 12:28

- |

Инвесторы обращаются к множеству индикаторов в надежде определить, что будет дальше с финансовыми рынками, в которых они заинтересованы. Некоторые инвесторы могут полностью сосредоточиться на «технических» индикаторах, таких как Индекс относительной силы (RSI), ценовых уровнях «поддержки» или «сопротивления», или, скажем, на соотношение растущих/снижающихся акций и это лишь некоторые из них. Как вы, наверное, знаете, технических индикаторов гораздо больше. Участники рынка также обращают внимание на показатели настроений, такие как уровень денежных средств взаимных фондов, использование инвесторами кредитного плеча, опросы и т.д. Тем не менее, есть по крайней мере один показатель, который многие глобальные инвесторы могут упустить из виду, — это еженедельное изменение «депозитов до востребования» в Швейцарском национальном банке. Этот график и комментарий из нашей сентябрьской перспективы глобального рынка дают представление о следующем:

Инвесторы обращаются к множеству индикаторов в надежде определить, что будет дальше с финансовыми рынками, в которых они заинтересованы. Некоторые инвесторы могут полностью сосредоточиться на «технических» индикаторах, таких как Индекс относительной силы (RSI), ценовых уровнях «поддержки» или «сопротивления», или, скажем, на соотношение растущих/снижающихся акций и это лишь некоторые из них. Как вы, наверное, знаете, технических индикаторов гораздо больше. Участники рынка также обращают внимание на показатели настроений, такие как уровень денежных средств взаимных фондов, использование инвесторами кредитного плеча, опросы и т.д. Тем не менее, есть по крайней мере один показатель, который многие глобальные инвесторы могут упустить из виду, — это еженедельное изменение «депозитов до востребования» в Швейцарском национальном банке. Этот график и комментарий из нашей сентябрьской перспективы глобального рынка дают представление о следующем:( Читать дальше )

- комментировать

- ★5

- Комментарии ( 3 )

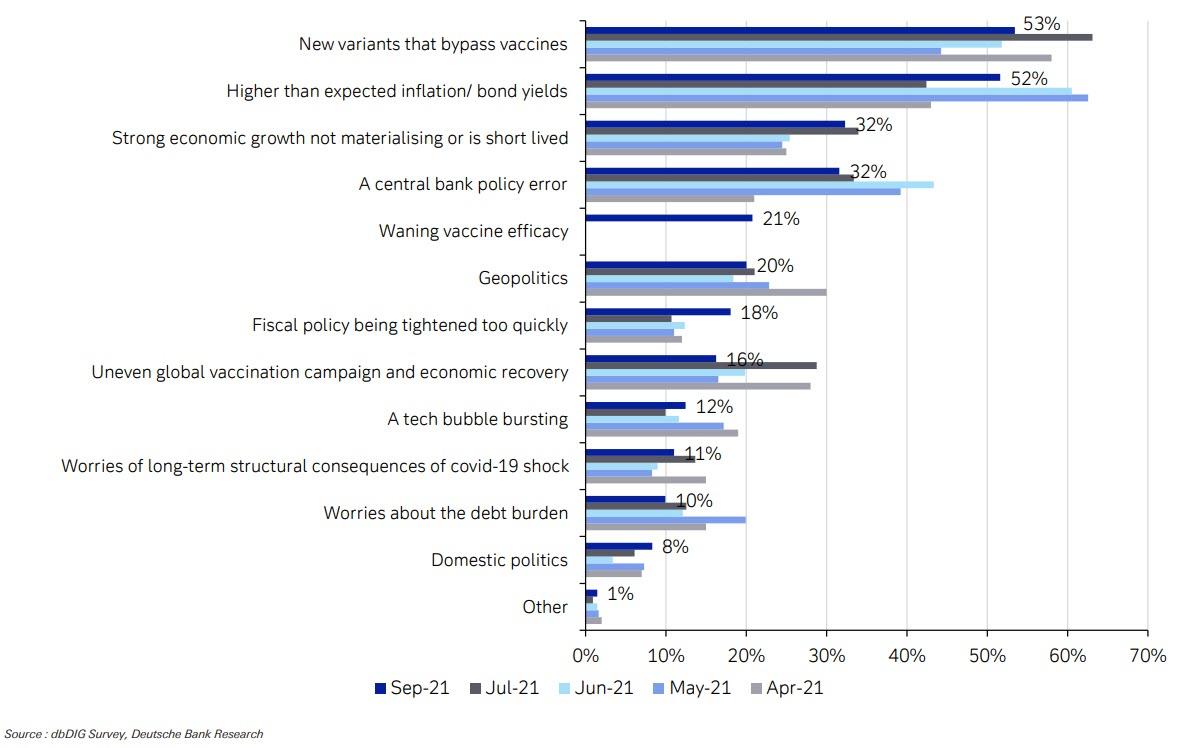

Более 2/3 инвесторов видят коррекцию не менее 5% к концу года, виня штаммы, пробивающие вакцины

- 14 сентября 2021, 19:35

- |

Интересно, что «снижение эффективности вакцины» впервые появляется как фактор риска, и 78% профессиональных инвесторов теперь полагают, что эффективность вакцины существенно упадет… Основываясь на текущих глобальных данных, по какому из следующих направлений, по вашему мнению, эффективность вакцины (до бустеров) будет развиваться в течение следующих 6 месяцев?

Интересно, что «снижение эффективности вакцины» впервые появляется как фактор риска, и 78% профессиональных инвесторов теперь полагают, что эффективность вакцины существенно упадет… Основываясь на текущих глобальных данных, по какому из следующих направлений, по вашему мнению, эффективность вакцины (до бустеров) будет развиваться в течение следующих 6 месяцев?( Читать дальше )

Французский CAC 40: 21 год в никуда (перевод с elliottwave com)

- 14 сентября 2021, 12:31

- |

21 год прошел с тех пор, как 4 сентября 2000 года французский CAC 40 рахвернулся со своего исторического максимума в 6945. Если бы в тот роковой день вы были инвестором по принципу «купи-и-держи», то постепенно начали бы терять 65% своего инвестиционного капитала в период медвежьего рынка с 2000 по 2002 год. Если бы вы продолжали держать, вы бы почти возместили свои убытки к июню 2007 года, а затем вы бы потеряли 60% своего оставшегося капитала. Как показано на графике выше, это снижение было вторым крупным падением в мучительном, долгосрочном сужающемся треугольнике, который начался на вершине в 2000 году. Инвестиционный кошмар на самом деле закончится не раньше ноября 2011 года, а затем потребуются следующие девять лет, чтобы инвесторы смогли вернуться к безубыточности.

21 год прошел с тех пор, как 4 сентября 2000 года французский CAC 40 рахвернулся со своего исторического максимума в 6945. Если бы в тот роковой день вы были инвестором по принципу «купи-и-держи», то постепенно начали бы терять 65% своего инвестиционного капитала в период медвежьего рынка с 2000 по 2002 год. Если бы вы продолжали держать, вы бы почти возместили свои убытки к июню 2007 года, а затем вы бы потеряли 60% своего оставшегося капитала. Как показано на графике выше, это снижение было вторым крупным падением в мучительном, долгосрочном сужающемся треугольнике, который начался на вершине в 2000 году. Инвестиционный кошмар на самом деле закончится не раньше ноября 2011 года, а затем потребуются следующие девять лет, чтобы инвесторы смогли вернуться к безубыточности.( Читать дальше )

Акции: это «поцелуй смерти» для бычьего рынка? (перевод с elliottwave com)

- 13 сентября 2021, 15:47

- |

Многие рыночные обозреватели полагают, что катализатором следующего медвежьего рынка станут чрезвычайно плохие новости. Однако Elliott Wave International неоднократно показывала, что поведение цены на фондовом рынке часто «полностью отделено от того, что большинство людей считает причинными условиями». Примеры того, как акции растут, когда новости плохие, и падают, когда новости хорошие, настолько многочисленны, что книжная полка в библиотеке будет недостаточной для их справедливого представления. В качестве последнего яркого примера вспомните март 2020 года, когда первая волна пандемии ударила и остановила всю мировую экономику, но акции (во всем мире!) благополучно достигли дна и с тех пор не оглядывались назад. Нет, фондовый рынок регулируется психологией и поведением самих инвесторов. Одно из примечательных направлений — использование инвесторами маржинального долга. Действительно, еще в 1980 году теоретик волн Эллиотта сказал: «Невозможность увеличения маржинального долга на растущем рынке [может быть] «поцелуем смерти» для бычьего тренда». Имея это в виду, рассмотрим этот график и комментарии из недавно опубликованного сентябрьского Elliott Wave Financial Forecast:

Многие рыночные обозреватели полагают, что катализатором следующего медвежьего рынка станут чрезвычайно плохие новости. Однако Elliott Wave International неоднократно показывала, что поведение цены на фондовом рынке часто «полностью отделено от того, что большинство людей считает причинными условиями». Примеры того, как акции растут, когда новости плохие, и падают, когда новости хорошие, настолько многочисленны, что книжная полка в библиотеке будет недостаточной для их справедливого представления. В качестве последнего яркого примера вспомните март 2020 года, когда первая волна пандемии ударила и остановила всю мировую экономику, но акции (во всем мире!) благополучно достигли дна и с тех пор не оглядывались назад. Нет, фондовый рынок регулируется психологией и поведением самих инвесторов. Одно из примечательных направлений — использование инвесторами маржинального долга. Действительно, еще в 1980 году теоретик волн Эллиотта сказал: «Невозможность увеличения маржинального долга на растущем рынке [может быть] «поцелуем смерти» для бычьего тренда». Имея это в виду, рассмотрим этот график и комментарии из недавно опубликованного сентябрьского Elliott Wave Financial Forecast:( Читать дальше )

Давайте посмотрим на 2 показателя «бума бумов» (перевод с elliottwave com)

- 10 сентября 2021, 16:11

- |

Цены на фондовых рынках, близкие к рекордным за все время значениям, безусловно, являются важным показателем текущего финансового бума. Другие индикаторы включают в себя раскаленный рынок жилья и криптоманию. Все это широко освещается. Но давайте сосредоточимся еще на двух показателях продолжающейся финансовой мании. Финансовая пресса уделяет им меньше внимания, но они заметны. В августовском финансовом прогнозе волн Эллиотта поясняется, показывая эти два графика и говоря:

Цены на фондовых рынках, близкие к рекордным за все время значениям, безусловно, являются важным показателем текущего финансового бума. Другие индикаторы включают в себя раскаленный рынок жилья и криптоманию. Все это широко освещается. Но давайте сосредоточимся еще на двух показателях продолжающейся финансовой мании. Финансовая пресса уделяет им меньше внимания, но они заметны. В августовском финансовом прогнозе волн Эллиотта поясняется, показывая эти два графика и говоря:

( Читать дальше )

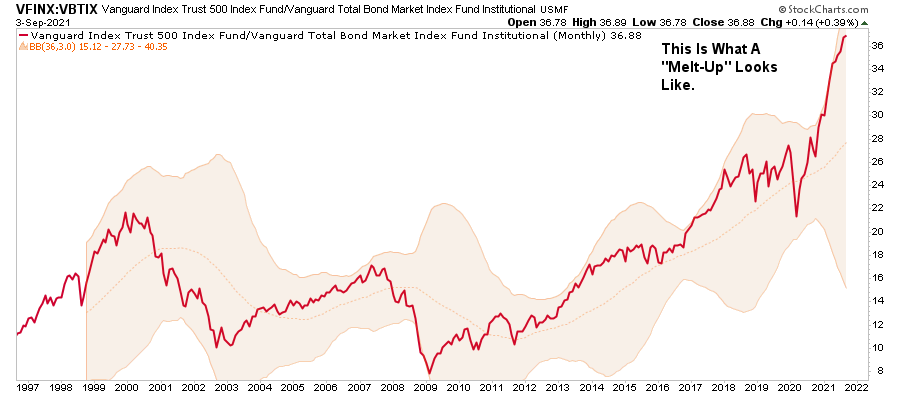

Взлёт (melt-up) до разворота VIX в середине месяца ... Опять?

- 08 сентября 2021, 12:28

- |

«Melt-up — это устойчивое и часто неожиданное улучшение ситуации на рынках, отчасти вызванное паникой инвесторов, которые не хотят упускать его рост, а не фундаментальными улучшениями в экономике. Рост, создаваемый melt-up, считается ненадежным показателем того, в каком направлении в конечном итоге движется рынок. Melt-up часто предшествует срыву (meltdown)». — Инвестопедия

Как уже отмечалось, «melt-up» вызвано тем, что инвесторы вкладываются в акции, полагая, что иначе они упустят возможность.

Как уже отмечалось, «melt-up» вызвано тем, что инвесторы вкладываются в акции, полагая, что иначе они упустят возможность.

( Читать дальше )

Где находится русский r/wallstreetbets? Часто замечаю необъяснимый приток/отток массы физиков в рубледоллар или бумагу какую. Ясно, что кто-то их туда загоняет. Но кто и где? Хочу сканнер сделать.

- 27 августа 2021, 10:39

- |

Сентимент Смартлаба 24 августа 2021.

- 24 августа 2021, 14:34

- |

Сентимент Смартлаба 24 августа 2021.

Немного о монетарном безумии

- 24 августа 2021, 00:14

- |

Сегодня индекс S&P обновил АТН, что, с одной стороны, может быть сюрпризом, с другой — нет. Если кто смотрел мой последний видос, я думал, что окно низов немного растянется, но нет, ровно в сроки уложились. При том, что Джексон Хоул всё ближе и ближе, а там вроде бы должны объявить о «начале разговора о начале сворачивании стимулов». И про цели около 4600 я тоже предупреждал.

Так почему прём как танк? Всё очень просто, нам сейчас задвигают тему про ММТ (современная монетарная политика), типа можно печатать деньги, и ничего плохого не будет. Ага, щаз! Фокус в том, что всё напечатанное бабло прёт исключительно на рынки активов (потому ценовая инфляция именно там). А представьте себе, что будет, когда эти деньги попрут на потребительский рынок!

Думаете не попрут? Может быть. Но тогда в силу вступают т.н. «теории заговора». Типа все будут покупать акции (с плечами), в результате, когда рынки развернутся (а они развернутся рано или поздно), все окажутся в долгах, как в шелках, и проголосуют за социалистов, призыающих долги простить. Ну и не забывайте об овцинации, призванной убить наглухо естественный иммунитет. Получив пятый укольчик, будете на брюхе перед правительствами ползать, ибо будете подыхать при любом чихе.

( Читать дальше )

Акции: что делать с заоблачным оптимизмом Уолл-стрит (перевод с elliottwave com)

- 23 августа 2021, 15:16

- |

Фондовый рынок США находится в восходящем тренде с марта 2009 года, то есть более 12 лет. Чтобы добавить глазури к торту, есть такой примечательный факт (CNBC, 16 августа): «S&P 500 вырос вдвое от своего пандемического дна, что стало самым быстрым ралли бычьего рынка со времен Второй мировой войны». Итак, после такого исторического ралли можно подумать, что многие аналитики Уолл-стрит скажут, что пора убрать хотя бы несколько фишек со стола. Ну не совсем так. Взгляните на эту поразительную новость Bloomberg от 14 августа: «Уолл-стрит является самым оптимистичным по акциям почти за два десятилетия». Итак, что делать с этим единообразием мышления и историческим оптимизмом аналитиков с Уолл-стрит?

Фондовый рынок США находится в восходящем тренде с марта 2009 года, то есть более 12 лет. Чтобы добавить глазури к торту, есть такой примечательный факт (CNBC, 16 августа): «S&P 500 вырос вдвое от своего пандемического дна, что стало самым быстрым ралли бычьего рынка со времен Второй мировой войны». Итак, после такого исторического ралли можно подумать, что многие аналитики Уолл-стрит скажут, что пора убрать хотя бы несколько фишек со стола. Ну не совсем так. Взгляните на эту поразительную новость Bloomberg от 14 августа: «Уолл-стрит является самым оптимистичным по акциям почти за два десятилетия». Итак, что делать с этим единообразием мышления и историческим оптимизмом аналитиков с Уолл-стрит?Обратимся к знаковой книге Роберта Пректера Социономическая теория финансов: «Консенсус относительно будущих цен на финансовых рынках обладает огромной силой закостеневать в неверном направлении в основные поворотные моменты рынков». Словарь определяет «окостеневший» как «застывший или зафиксированный в своем отношении или положении». Именно такое отношение побудило Дэйва Лутца, главы отдела ETF в JonesTrading Annapolis, сказать: «Я верю, что рынок движется в том направлении, которое причиняет боль большинству участников. Если все аналитики настроены оптимистично, я буду очень осторожен». Эта цитата взята из той же новости Bloomberg, упомянутой минуту назад, и Elliott Wave International согласна с этой точкой зрения. В конце концов, история показывает, что большинство инвесторов, включая профессионалов, «удивляются» важным поворотным моментам на фондовом рынке. Одни и те же модели психологии инвестора повторялись снова и снова. Волны Эллиотта являются прямым отражением этих паттернов. Вот что важно знать: поскольку эти паттерны повторяются, они обладают прогностической ценностью. Узнайте, что предлагает волновая модель Эллиотта для фондового рынка, просмотрев наш флагманский пакет для инвесторов.

перевод отсюда

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал