спреды

Если любите машину времени, то спреды опционов - для Вас.

- 30 июня 2018, 13:27

- |

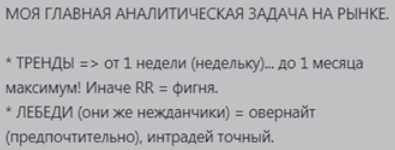

Сергей, вы проповедуете методы экспресс заработков, с минимальным ММ ($50) + максимальной потенцией дохода (RR = 1 к 10, 20, **).

Но вам не кажется, что идеология "тише едешь, дальше будешь"… не менее важна и актуальна? Festina lente (с лат. — «Поспешай медленно»).

О да, други. Именно к этому я готовил ваш ум в предыдущих топиках.

Астролог меняет стратегию? Нет, что вы. Не меняю, а дополняю…

Хотите испытывать психологический комфорт в трейдинге?

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

А КРИВАЯ всё площе и площе...

- 21 июня 2018, 22:08

- |

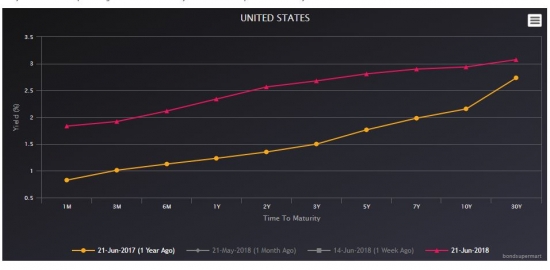

С каждым днем кривая доходности по американским гособлигациям становится всё более плоской. Доходность по коротким облигациям продолжает расти, а по длинным стоит на месте или даже начинает снижаться. В результате спред между доходностями по коротким и длинным выпускам стремится к нулю (подробнее писал в телеграм-канале https://tele.click/MarketDumki/455), что свидетельствует о наступлении в скором времени кризисных явлений в американской экономике.

Долговой рынок США — это самый важный рынок в мире. Именно он по сути определяет динамику всех остальных рынков мире, как это ни странно может показаться. И мы сейчас четко видим, к чему готовятся «большие деньги». Перед всеми кризисами в США, кривая доходности сначала принимала плоский вид, а потом и инвертированный. Если сравнить на графике (см. внизу) вид кривой сейчас (красная линия) и год назад (желтая линия), то видно насколько сейчас кривая стала площе. И даже заявление ФРС о четвертом повышении ставки в этом году не изменило эту тенденцию.

Судя по всему, недолго осталось музыке играть на американском рынке акций. Бычий рынок в США подходит к концу...

Аксиома: чем дольше находишься в рынке, тем больше риски.

- 27 апреля 2018, 13:40

- |

В продолжение его публикации: smart-lab.ru/blog/467940.php

Ребята, у каждого свои взгляды и свой стиль торговли и аналитики. И только реальный профит рассудит, а не теоретики. Хочу рассказать о некоторой личной ситуации, которая нисколько не опровергает АКСИОМУ, выраженную в заголовке.

Однажды, когда все уверенно ждали неминуемого краха Америки, после прихода Трампа — я тоже его ждал, и даже готовился. На своем счете в IB, в самый разгар тотальной уверенности общества, что вот он НГ и все грохнется… в конце декабря 2017, взял и запилил в рынок бычий спред на UVXY (плечевой индекс страха).

А поскольку все-таки астролог, то сверился со звездами, которые подсказали… пилите Шура золотые гири до… экспирации 16.02.2018. Так как самый обвал ориентирован на 20-е числа января, а не как все подумали с 3 января.

Сказано, сделано. И вышел это спред в нормальные деньги RR = 1 к 5, или около того, аж к февралю. Рано прикупил, зато итоговые сроки не ошибся.

( Читать дальше )

С чт по чт... +3015 usd, депозит $300. Опционы.

- 08 февраля 2018, 19:26

- |

Уж не знаю, что нарисовал терминал брокера IB, но удивил меня приятно.

Получается, за неделю (с прошлого четверга по сегодняшний), у меня натикало профита +3015 usd. Из него можно смело вычесть медвежий пут QQQ, он закрыт. Но не смело, и еще не вычеркнуть… твиттерок, он до 16.02 еще терпит, хотя надежды дойти до той цены — небольшие.

Сегодня TWTR стрельнул +27 % на открытии.

Twitter получил прибыль впервые в истории!

Ждал его, ждал… как лебедя, но не в ту сторону. Бывает ;). Но правильно, что сторожил, так как понимал, стрельба вот вот начнется. В этом смысле — верно, динамика резкая. Думаю, что эйфория у быков недолгая.

Что вам сказать, коллеги?

Возился я возился на форекс с 1000 плечом. Показал лучший для себя результат +95 % за месяц. Смешно сказать, от 500 долларов. Выжат был, как лимон, поскольку шел на личный рекорд. Наскребывал каждый день по 20-30 баксов, терял сразу 100, после снова в гору по 30-50 баксов, и опять вниз.

( Читать дальше )

Спреды

- 26 ноября 2017, 00:35

- |

Вопрос по Альпари

- 16 октября 2017, 17:39

- |

Супер подкасты по фундаменталу на английском языке

- 11 марта 2017, 12:51

- |

https://www.danielstrading.com/turners-take/turners-take-podcast/2017/03/10/turners-take-podcast-march-10-2017

Скоро! Снижение спредов на 20% по 5 инструментам

- 24 января 2017, 12:08

- |

Уважаемые трейдеры,

У нас есть для Вас очень интересные новости.

В период с 6 февраля по 3 марта 2017 года мы проведем фантастическую торговую кампанию. В течение этого времени мы будем предлагать 20% скидку на типичный спред по следующим инструментам:

- EURUSD

- GBPUSD

- USDJPY

- AUDUSD

- GOLD

Вот несколько примеров того, как это будет выглядеть:

Инструмент |

Типичный спред до скидки, pips |

Типичный спред после скидки, pips |

Потенциальная экономия |

EURUSD |

1.2 |

1 |

2 USD за лот (200 USD за 100 проторгованных лота) |

GBPUSD |

1.7 |

1.4 |

3 USD за лот (300 USD за 100 проторгованных лота) |

USDJPY |

1.4 |

1.1 |

3 USD за лот (300 USD за 100 проторгованных лота) |

( Читать дальше )

Разработка спредовой стратегии на фьючерсах Московской биржи

- 01 декабря 2016, 15:21

- |

MetaTrader 5 позволяет разрабатывать и тестировать роботов, торгующих одновременно на нескольких инструментах.

Встроенный в платформу тестер стратегий автоматически скачивает с торгового сервера брокера тиковую историю и учитывает спецификацию контрактов — разработчику ничего не нужно делать руками.

Это позволяет легко и максимально достоверно воспроизводить все условия торгового окружения — вплоть до миллисекундных интервалов между поступлениями тиков на разных символах.

Сейчас мы покажем, как провести разработку и тестирование спредовой стратегии на двух фьючерсах Московской биржи.

Обратная корреляция символов Si и RTS

На Московской бирже торгуются фьючерсы вида Si-M.Y и RTS-M.Y, которые достаточно тесно между собой связаны. Здесь M.Y обозначают дату истечения контракта:

- M — номер месяца

- Y — две последние цифры годв

Si — это фьючерсный контракт на курс доллар США/российский рубль, RTS — фьючерсный контракт на Индекс РТС, выраженный в долларах США. Так как в Индекс РТС входят акции российских компаний, цены на которые выражены в рублях, то колебания курса USD/RUR отражаются также и на колебаниях индекса, выраженного в долларах США.

На графиках этих инструментов видно, что при росте одного актива второй, как правило, падает.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал