ставки денежного рынка

Песочница LIVE: Что будет с депозитами и банками?

- 30 октября 2024, 17:00

- |

В прошлую пятницу Банк России принял решение повысить ключевую ставку с 19% сразу до 21%, на первый взгляд, ставки по вкладам стали еще более привлекательнее...

В новом выпуске ПЕСОЧНИЦА_LIVE:

— поговорим о банковских депозитах и банковском секторе в России;

— вспомним крахи крупных банков;

— а также обсудим риски банковской сферы.

Эфир завтра, 31 октября, в 16.00 (мск), подключайтесь

YOUTUBE

ВК Видео

RUTUBE

Вопросы пишите в комментариях

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- Комментарии ( 2 )

"Кривая Пауэлла" подтвердила рецессию

- 23 марта 2023, 19:15

- |

Форвардная ставка по трехмесячным векселям через 18 месяцев сейчас на 134 базисных пункта ниже текущей ставки по трехмесячным векселям, превысив предыдущий рекордно низкий уровень, установленный в начале 2001 года, как раз перед рецессией в США. Однако так называемая кривая Пауэлла, похоже, не оказала влияния на председателя ФРС. После ожидаемого в среду повышения ставок он подчеркнул возможность дальнейшего ужесточения и выступил против идеи снижения стоимости заимствований в этом году. Неудивительно, что облигации выросли — двухлетняя доходность упала более чем на 20 базисных пунктов до уровня ниже 4%. Рынок облигаций уверен, что цикл повышения ФРС окончен.

( Читать дальше )

Размышление: корпорат - банк.

- 28 октября 2022, 10:59

- |

И если в первый раз все было вполне «близко к рынку», то именно вторые переговоры вынудили меня немного поразмышлять про то, как «видит нас» другая сторона.

Вообще, я понимаю банки. В стране — тотальная финансовая безграмотность. И если с частниками хоть какие-то мероприятия проводятся.

То, малый и средний бизнес с «идеями о светлом завтрашнем дне» по большей части стоит «за скобками» в теме финансового ликбеза.

А вот крупный/крупнейший корпоративный бизнес, к слову, давно уже поглядывает на банки с «соседней ступени»...

Буквально недавно, в августе исполнилось 5 лет, как корпораты получили прямой доступ на рынок Депозитов с ЦК aka РЕПО с ЦК с КСУ.

К валютной секции мы, тоже, подключены напрямую. Даже можем делать овернайт swap.

Вот они как раз на открытии:

( Читать дальше )

Динамика ставок денежного рынка

- 06 апреля 2021, 06:39

- |

На прошедшей неделе на российском денежном рынке не произошло значительных изменений.

Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0.08 п.п. (составив к концу недели: 5.43%) 1 месячная MOSPRIME увеличилась на 0.02 п.п. до 4.92%

Средний спред между 1 и 6 месячными ставками на прошедшей неделе продолжил

увеличиваться и составил 0.498 п.п.

Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на 0.12 п.п. до 4.46%

Незначительно выросли ставки по депозитам. FRG100 — среднее арифметическое максимальных ставок 54 российских банков увеличилась на 0.0023 п.п. к концу недели ставка составляла 4.1261%

Марк Савиченко

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Решение ЦБ РФ по ставке 12/02/21?

- 27 января 2021, 13:55

- |

Решение ЦБ РФ по ставке 12/02/21?

У кого — какие прогнозы?

На «подумать»:

Что у нас являеться неким «опережающим» индикатором, который может помогать с ответом:

1. Это тренд по кривой(ломаной/точкам) ОФЗ. Сравниваем текущий день с неделей/месяцем и т.д. назад.

На Смарт-Лабе это здесь и выглядит на сегодня вот так:

Сайт Московской Биржи: Индикаторы денежного рынка, G-curve.

Можно выбирать разные даты и дюрацию (для сравнения)

2. Это динамика ставок денежного рынка.

На примере RUSFAR овернайт.

3. Опрос банков по динамике кредитных ставок (для физ.лиц практически нереальная опция).

Однако, как вариант, можно посмотреть динамику ставок межбанковского рынка на сайте ЦБ РФ

Enjoy...

Денежный рынок. Банки и ставки.

- 02 декабря 2020, 14:54

- |

Продолжается системное изменение структуры балансов банков. Это в той или иной мере затрагивает почти весь сектор.

Изменение носит негативные тенденции и тренд на ухудшение продолжается...

При этом, это ухудшение проходит относительно плавно, поэтому не приводит к масштабным «проблемам».

Но, расслабляться не стоит – рано или поздно накопится «критическая масса» проблем у некоторых банков, что не исключает их дефолтов/санаций.

За системное ухудшение еще говорит тот факт, что изначально (весной 2020) программы господдержки банков должны были быть свернуты в начале осени. На деле – поддержку продлили. «Первичные» основные параметры поддержки – льготное кредитование и переоценка портфелей ценных бумаг по ценам на начало весны 2020 (т.е. до резкого снижения цен на нефть).

Это можно читать как, на текущий момент в балансах большинства банков есть неучтенная «дырка» неизвестного размера.

По сути, пока ценные бумаги не вернутся к значениям марта – поддержку придется продлевать. Ну или разметить новое кладбище...

Справедливости ради, можно сказать, что банки работают над сокращением «размера».

( Читать дальше )

Банки и денежный рынок.

- 16 июня 2020, 13:20

- |

По данным последней отчетности — на 01.05.2020 — тренд на ухудшение показателей большинства банков продолжился.

По отчетности на 1.03 — среди наших (банков-контрагентов на которые установлены лимиты (это ± соответстует ТОП50) только у 3х банков текущая ликвидность (Активы до 30 дней/Пассивы до 30 дней) была в «желтой» зоне.

По отчетности на 01.05 — 10 банков пополнили «желтую» зону, а один даже смог пройти в «красную». Кстати, это крупный госбанк.

Тренд на снижение ключевой ставки продолжается, это так или иначе отражается на маржинальности банковского бизнеса.

Отмечаю, что исходя из данных балансов (ежемесячная 101 форма) видно, что банки начинают более активно работать с банковскими гарантиями.

У многих, особенно иностранных «дочек», показатель БГ/капитал (91315П — внебаланс. 101ф. / ст. 000 — 123 ф.) стал выше 1. Что характерно для «желтой» зоня.

Превышение этим показателем значения в 1,5 — может привести к тому, что «Око Саурона» ЦБ РФ может применить к банку определенные меры. Как это было с КБ Восточным, когда у него примерно за год данный показатель с «катастрофически красного» упал на показатель 0,73, что соответстует нормальному уровню.

( Читать дальше )

Комитет по депозитам МБ + ставки по депозитам для ЮЛ.

- 18 декабря 2019, 12:40

- |

- Комитет «отвоевал» снижение ставки. Биржа «отвоевала» перезачет ФОРа у ЦБ.

Это хорошо.

Ибо если идти к брокерам и открывать там брокерку, чтобы выходить на рынок РЕПО с ЦК, там ставка комиссии «в лоб» — те же 0,3%, если поторговаться будут все 0,2%+. НО. Там на баланс будут ложиться бумаги. Что далеко не все Корпорации приветствуют (особенно налоговые группы внутри и, отчасти, бухгалтерия).

Сейчас тариф ДЕПО 0 = 0,41% комиссии.

Т.е. при рыночной цене РЕПО с ЦК с КСУ овернайт 6%, эффективная ставка:

6-0,41% = 5,59% — это немногим выше котировок госбанков на овернайт.

Вчера госбанки стояли в рэндже 5,45-5,5%. Хай был 5,8%.

Коммерческие вчера стояли с большим рэнджем, но хай тоже был 5,8%.

- В 2020 у Корпоратов появится возможность перекредитовываться под залог открытого депозита. Т.е. разместили на месяц и внутри этого срока можно привлечься по рыночным ставкам в инструменте КСУ. Вцелом, это открывает и возможность арбитража между стаканами и можно подумать про пирамиды...

- Также в 2020 обещают единую платформу (все рынки будут «под одной крышей»), что должно упростить совершение операций. Ибо текущее размещение через аукцион М-Депозиты — «ад и израиль»...

( Читать дальше )

Депозиты, депозиты.. а я маленький такой...

- 08 октября 2019, 15:22

- |

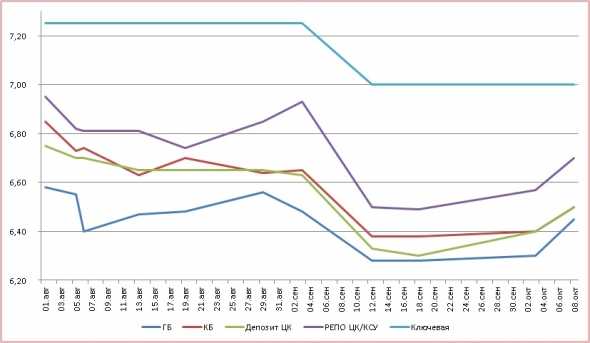

Для наглядности «корпоративный» рынок Депо выглядит следующим образом:

Точки — твердые котировки 3-х «средних» по ставке банков. Экстремумы «отсекаются».

Госбанки в среднем, очень близки друг к другу. Хотя некоторые из них, одно время стояли на максимуме, приближенному к позициям отдельных частных банков, а сейчас стоят на минимуме. Даже не смотря на то, что «госы» сейчас активно «гребут» по ставкам, близким к коммбанкам.

Возвращаясь к теме риск-менеджмента — оценка банковского баланса позволила работать с существенно большим количеством банков. Многие коммерческие банки, включенные в финансовые группы, ищут ликвидность на рынке. Поскольку «родители» их не балуют и дают под существенный %%. На текущий момент, у этих банков котировки выше ключевой.

( Читать дальше )

Ликвидность: среднее, стабильное

- 25 сентября 2014, 18:31

- |

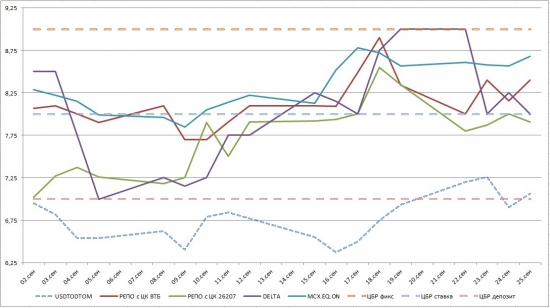

Ситуацию со ставками можно назвать стабильной. Поскольку основной диапазон цен (%% ставок) находится в интервале ставок ЦБР (депозитная 7% — ключевая 8% — фиксированная 9%). И пока цены не начнут «стабильно» проходить «сопротивление» в 9% — говорить о какой-то «смене реальности» — рано. Цены движутся за ставкой в допустимом интервале.

Также по привлечению средств на аукционе РЕПО ЦБР отмечается «стабильность» в районе 2,5 трлн. Пока негативный сценарий (весенний) не развивается, однако проблема с залогами не снята. Хотя часть средств привлекаемых на этом аукционе «перешла» на аукцион 312-П (нерыночные активы).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал