страйки

БРОКЕР и Биржа НА ОПЦИОНЫ(ТЕОРИТ.ЦЕНУ БУДЕТ ПОДНИМАТЬ), ? если распад по недельным идет на 3 марта....

- 28 февраля 2022, 17:11

- |

- комментировать

- Комментарии ( 2 )

Курс "АСТРО-ОПЦИОНЫ". Занятие 2.

- 14 декабря 2019, 23:54

- |

Начинающим опционщикам пригодится. Доступно и легко.

Сегодня второй урок.

Ничего сверхъественного, но кое-что познавательно.

( Читать дальше )

МЕСТО встречи и ВРЕМЯ изменить нельзя. Легенда будущего.

- 19 мая 2018, 11:11

- |

но сначала пройдемся трактором по моей публичной ленте прогнозов.

( Читать дальше )

Прибыльность разных страйков

- 19 июля 2017, 13:11

- |

Хотел посоветоваться с экспертами – кто как подбирает страйки при направленной торговле опционами.

Итак, я понимаю куда двинется акция, и примерно насколько. Точное время начала и завершения движения угадать сложно, поэтому я беру опционы с запасом срока (скажем 3-9 месячные). Т.е. это не краткосрочные опционы (угадывание результатов ER и т.п.), а именно на 3-9 месяцев. Торгую в Америке, андерлаинги — акции компаний.

Вопрос, какой выбрать страйк, чтобы обеспечить максимальный профит от вложений?

Ведь это далеко необязательно что надо покупать опцион именно того страйка, куда ты предполагаешь придет цена БА.

Так вот, какие вы используете алгоритмы/расчеты или оценки для выбора самого выгодного страйка?

Расскажу о своем опыте. Мой практический опыт на разных акциях говорит, что при движении в ожидаемом направлении максимально вырастает цена опционов, чей страйк удален примерно на 10% от текущей цены БА. Это действует в случае, если цена БА прошла только 5%, и все 10%, и даже 15%. Понятно, что при бОльших движениях цены уже имеет перекладываться в более дальние страйки. Причем что интересно, несмотря на то, что отношение цены опциона к его дельте тем лучше, чем дальше страйк вне денег, в реальности далекие опционы при движении цены БА в пределах 20% не вырастают так грандиозно (за счет других греков), и простой выбор по коэффициенту цена разделить на дельту – не дает лучшего результата.

( Читать дальше )

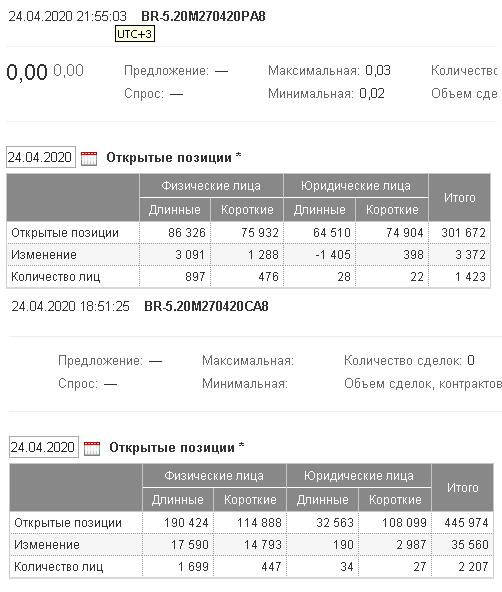

Интересный факт из жизни РИ

- 07 апреля 2017, 11:49

- |

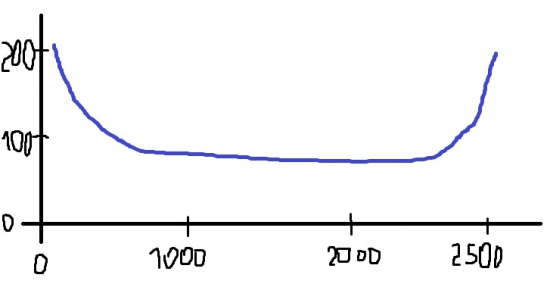

Есть у меня одна система, которая торгует фРТС по уровням.

У неё пара параметров, определяющих уровни (шаг сетки и сдвиг сетки).

Вот так выглядит качество этой системы при прогоне всех сдвигов от 0 до 2500 для сетки цены с шагом 2500 (как страйки в опционах):

По ординате доходность системы в процентах. Т.е. чем ближе сетка уровней к сетке страйков, тем лучше показатели системы.

Это, конечно, по истории посчитано. В реальности тупо торгуется по страйковым уровням.

Ошибки не резидента, ошибки не астролога, а трейдера.

- 19 сентября 2015, 14:03

- |

Разъяснительные комментарии.

United States Oil (USO) — это ETF на фьючерс lightsweet: американский сорт нефти WTI.

Согласно астро-прогнозу, я ждал падения нефти в интервале с 18 до 25 сентября (SeptWk4). Конечно, при высоко_точном прогнозе я мог прикупить путов на ближнюю экспирацию (18.09), однако наученный горьким опытом, что прогнозы могут смещаться + — сутки, а то и больше… Потому не торгую чисто фьючерсы, чтобы не выбивало стопами.

Итак, осознанно рискнул на следующую неделю, справедливо полагая — лучше переплачу за тэту (временной распад), чем потеряю все 18.09 (пт), а прогноз сбудется 100 %, но перейдет на пн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал