тенденции

Тенденции. Жара, июнь, но до летнего затишья еще нужно дожить

- 27 июня 2016, 13:26

- |

На саммите ШОС предсказуемо дан зеленый свет на вступление в организацию Индии и Пакистана. Объединение набирает мощь. Заговорили о вариантах евразийской интеграции. А вот события в Великобритании пошли по плану Б. Желали просто выторговать себе умеренную «особость» в Евросоюзе, а вон оно как получилось: на референдуме 51,9% народа проголосовало за выход Британии из ЕС. Пока формально результаты референдума не запускают механизм выхода – для этого нужно решение парламента. Но даже без последних решений теперь механизмы центробежных сил будут набирать обороты, причем как в Великобритании, так и в Евросоюзе. Парад суверенитетов пока повис как угроза, но вполне может стать реальностью.

В пятницу рынки отреагировали падением на пришедшие из Великобритании известия. Пока падение весьма умеренное. Рынки заняли выжидательную позицию, и будут пытаться оценивать дальнейшее развитие событий, но и в дальнейшем остающиеся по последствиям референдума неопределенности будут продолжать давить на рынки. Вероятно, наиболее уязвимой остается позиция фунта, но под ударом легко могут оказаться и другие активы. После таких итогов рынок стал оценивать вероятность повышения ставки на июльском заседании ФРС как нулевую. Зато появились оценки по возможному снижению ставки.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Рынки ждут прохода важных развилок и того, в какую сторону цены нефти покинут зону вокруг $50

- 20 июня 2016, 13:34

- |

Важнейшим событием недели будет предстоящий референдум в Великобритании. По этому поводу уже нагнали много страстей. После гибели депутата Джо Кокс позиции сторонников Brexit ослабли. Как показатель этого фунт подрос к доллару. Но и без этого представлялось, что реально никакого выхода из ЕС не будет (даже если реальное голосование было бы за выход из ЕС). Зато власти Великобритании в любом исходе будут прикрывать его результатами дальнейшую еще большую «особость» острова от Европы. Это будет относиться к совместным финансовым проектам и затратам. Но в первую очередь это будет касаться правил приема беженцев. Уже и сейчас формально открытые границы Великобритании стали для них слабопроницаемыми.

И все же (даже с учетом слишком малой вероятности действительного выхода) результаты референдума могут сильно переполошить рынки. Особенно если сторонников выхода по факту окажется слишком много. Острой реакции на рынках можно ждать по валютным парам фунт/доллар и евро/доллар. На значительные движения могут быть также на фондовых и товарных рынках. (Для примера можно обратить внимание даже на то, что в Великобритании в ожидании референдума существенно выросли розничные продажи). Впрочем, до референдума осталось совсем немного времени и, наверное, правильнее, не делать малообоснованных гаданий, а подождать его результатов. Скорей всего такую же тактику выберет и намеченное на 22 июня заседание ЕЦБ и предпочтет не делать серьезных изменений — дополнительно дергать рынки перед важным событием было бы не очень разумным.

( Читать дальше )

Изменение тенденций

- 31 мая 2016, 21:57

- |

По факту рыночных тенденций сегодня значительно переформатировал портфель. В итоге по принципу «Селл ин мэу анд гоу эвэй». Вижу возможный разворот вниз в индексе РТС и нефти. В лукойле и газпроме вижу возможность открытия коротких поз. В сбере — сокращения длинных. Пока сокращения. Доллар — возможный разворот вверх. Все достаточно хорошо синхронизировано.

Более интересна тенденция идеологическая. Если суммировать информационный фон в основных государственных сми-каналах, то можно заметить пока еще слабую, но способную значительно изменить социально-экономический ландшафт страны, тенденцию. Я долго думал как ее правильно идентифицировать. Пока выглядит примерно так: формирование имиджа новой социальноответственной, прогосударственной элиты.

Информационные маркеры тенденции:

— низкая эффективность частных собственников

— безответственность и социальная опасность нынешней частнособственнической элиты (золотая молодежь как значимо раздутый повод)

— нечестная приватизация девяностых (делиться нужно)

— новое пробивается (ОНФ, праймериз едра, молодые бизнесмены)

Пока робкие шаги, но, возможно, в ближайшие два года мы увидим весьма существенные идеологические изменения.

Тенденции. С оглядкой на 17 апреля

- 04 апреля 2016, 12:14

- |

Прошедшая неделя на рынках была относительно спокойной. Из заметных движений можно выделить снижение фондового рынка Японии, снижение нефти и слабость доллара. Маятник настроений представителей ФРС качнулся в сторону смягчения. Выступавшая на прошедшей неделе глава ФРС Йеллен добавила в свою голубиную риторику намек на готовность в случае необходимости и на снижение ставок, и на расширение нетрадиционных мер ФРС. При этом ФРС среди рисков выделяет возможное снижение цен нефти и обусловленное этим новое торможение инфляционных показателей. Глава ФРС отдельно выделяет риски глобальной экономики, имея в виду в первую очередь положение в Китае, где остаются высокими проблема плохих кредитов и угроза девальвации юаня.

Приближение индекса S&P 500 к важной зоне сопротивления заставляет ФРС быть крайне осторожной в оценках и не провоцировать рынок на резкие движения. Выходящий на наступающей неделе протокол заседания ФРС поможет разобраться в раскладах настроений среди участников Комитета. А пока оцениваемая рынком вероятность повышения ставки на апрельском заседании ФРС снизилась до ничтожных 4,6%. Да и от июньского заседания только четверть участников рынка ждет повышения ставки. Хотя по-прежнему к концу года наиболее вероятной ставкой остается уровень 0,75%. Выходящий на неделе набор индексов деловой активности для ведущих экономик тоже будет сказываться на настроениях фондовых и товарных рынков.

( Читать дальше )

Достигать вершин задорно и весело, но усидеть на них бывает сложно

- 21 марта 2016, 13:25

- |

Прошедшая неделя держала участников рынка в напряжении. Формально крутых поворотов не случилось. Банк России сохранил ставку на уровне 11%. На заседании Комитета по открытым рынкам ФРС США было принято решение сохранить ставку на прежнем уровне. Однако прогнозы ФРС относительно последующих повышений ставки были понижены до 2 в текущем году против 4 на декабрьском заседании. В качестве причин названы различные риски, особое место среди которых занимают внешние. ФРС ждет 2 повышений, а рынок и вовсе полагает, что наиболее вероятным значением ставки на конец текущего года является не 1%, как этого ожидает ФРС после мартовского заседания Комитета, а только 0,75%.

Среди упоминаемых ФРС внешних рисков в первую очередь подразумевалось состояние китайской экономики. Там, много неприятных моментов. Так, в 2016 происходит обвал продаж легковых автомобилей, который уже составил 44% и является самым масштабным в истории. Это грозит продолжением снижения потребления ресурсов, включая энергоносители и металлы. Предприятия отрасли резко наращивают дебиторскую задолженность в надежде удержать рынок. Но это оборачивается ростом неплатежей. Растет доля плохих долгов. В январе компании страны увеличили долг сразу на $0,5 трлн. И банк Китая потворствует росту долга. Только за прошедшую пятницу в финансовую систему Китая было влито $20 млрд. Растущие долги Китая способны привести к дестабилизации рынков и всей мировой экономики.

( Читать дальше )

За полетами рубля немного теряется динамика фондового рынка

- 25 января 2016, 14:15

- |

Прошлая неделя на рынках выдалась бурной и переменчивой. С начала недели продолжалось снижение цен на сырьевых и товарных рынках. Так, фондовый рынок США опустился до уровней минимумов 2015 года. Фондовый рынок Китая установил новые минимумы. Но наибольшее впечатление производили цены на нефть, которые опускались почти до 27 долларов за баррель. В таких условиях наш фондовый рынок тоже показывал приступ хандры. Индекс РТС опускался почти до 600 пунктов. Правда основная часть снижения индекса происходила за счет слабости рубля. Доллар долетел до 83, а евро до 93 рублей за единицу. Многие игроки на повышение понимали, что снижение на рынках стало слишком большим и наступает момент для покупок. (Как мы и предполагали в прошлом обзоре, уровни РТС вблизи 600 пунктов оказали рынку мощнейшую поддержку).

Да и приход полноценной паники на рынки пока не вписывался в планы регуляторов, и они на прошлой неделе предоставили повод для брутальной игры на повышение. Европейский центральный банк на своем заседании сохранил ключевую ставку на минимальном уровне в 0,05%, но президент Марио Драги в своем выступлении по итогам заседания заявил о возможности использования новых стимулирующих мер из-за усиления рисков для экономики еврозоны и ухудшения ожиданий по инфляции. Причем из выступления можно было понять, что такие меры могут задействовать уже на мартовском заседании ЕЦБ. Евро послушно скользнуло вниз по отношению к доллару. Иена тоже пошла на снижение — видимо японцы воодушевились заявлениями Драги и посчитали, что Банк Японии на заседании 28 января тоже примет решение о продолжении программы количественного смягчения. На наступающей неделе 27 января будет проходить заседание Комитета по открытым рынкам ФРС США. Сопутствующие заявления сообщения главы ФРС, скорей всего, тоже будут выдержаны в голубином тоне. Во всяком случае, перед главным событием недели рынок оценивает вероятность повышения ставки на заседании ФРС лишь в скромные 11%. У Банка Росси в конце недели тоже будет заседание. Пока рубль смог отбиться от минимальных уровней, но если атака на рубль будет возобновлена, то Банку России придется пойти на повышение ставки.

( Читать дальше )

Интрига в ФРС и возможной отмене эмбарго на поставки нефти из США

- 14 декабря 2015, 13:05

- |

Прошедшая неделя была богата разнообразными важными событиями. Рынки отыгрывали произошедшее 4 декабря заседание ОПЕК, на котором представители картеля не смогли договориться об ограничениях добычи. Из монетарных факторов для рубля весьма важным было заседание Банка России, на котором опасения роста инфляции вновь перевесили, и ставка была оставлена на прежнем уровне в 11%. Тут у Банка России уже несколько заседаний проявляется некоторый консерватизм. Кстати о консерватизме: на прошедшем на прошлой неделе заседании Банка Англии ставка тоже была сохранена на прежнем уровне. А вот МВФ решил изменить своим правилам и принял решения, позволяющие говорить о важных реформах международной организации. Напомним, что кроме включения юаня в корзину резервных валют и некоторых других поправок, на Совете директоров МВФ 8 декабря приняты решения, позволяющие фонду осуществлять программы заимствований, несмотря на дефолт перед суверенными заемщиками. Тем самым становится новой нормой невыплата Украиной суверенного долга перед Россией на $3 млрд. Особое впечатление на наш рынок производило сильное снижение цен на нефть и возобновившийся откат фондовых рынков вниз.

( Читать дальше )

Тенденции. Марс ищет встречи с Юпитером

- 30 ноября 2015, 13:10

- |

Горячие точки

Обстановка в мире продолжает напоминать бурлящий котел. Более того, в последнее время создается ощущение, что под котел стали интенсивно подбрасывать новые поленья. События побежали с калейдоскопической быстротой. Подрыв самолета и серия терактов в Париже сближает Россию и Францию в их борьбе против терроризма, а вот сбитый Су-24 напротив разъединяет нас с Турцией. И если раньше на некоторые события в период стремления к партнерству между нашими странами смотрели как на досадные недоразумения, то теперь на них делают все больше акцента и сейчас как раз они задают вектор развития. Теперь с пристрастием изучаются экономические и военные связи Турции с ИГИЛ, Туркам припоминают и поддержку крымско-татарской оппозиции и заигрывания с мусульманскими регионами России, торможение договоренностей по Турецкому потоку и еще много чего.

Предложения России по варианту реструктуризации долга Украины пока не находят понимания ни потенциальных поручителей, ни должника. Украина по-прежнему не готова платить по данному обязательству, а дата принятия ключевых решений по долгу приближается. Несмотря на прежние заявления, новые повороты по российскому долгу еще возможны. Так, видим, что позиции Киева по отношению к отключению Крыма от поставок электроэнергии немного смягчаются в условиях прекращения поставок угля (по странному совпадению) как из России, так и из Донецка.

( Читать дальше )

Индекс ММВБ вблизи MАХ года, а Сбер приближается к историческим МАХ

- 23 ноября 2015, 13:34

- |

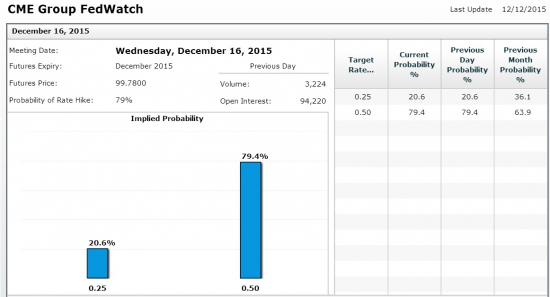

Прошедшая неделя была достаточно интересной и насыщенной событиями. И наиболее важных можно отметить выход протоколов октябрьского заседания Комитета по открытым рынкам ФРС США. В минутках достаточно четко отражено настроение большинства участников заседания на вероятное повышение ставки уже на декабрьском (16 декабря) заседании ФРС. Для этого нужно выполнение макроэкономических условий и участники заседания склоняются, что данные к тому времени позволят сделать первое повышение ставки. Рынок на закрытие прошедшей недели оценивал вероятность повышения ставки 16 декабря в 73,6%. Эта цифра за полтора месяца выросла на порядок, и сохраняет склонность к дальнейшему повышению. Из протокола становится понятным, что ряд членов ФРС обращают внимание на опасности дальнейшей задержки с повышением ставки, поскольку такая задержка совершенно справедливо будет оцениваться рынком как растущая неуверенность ФРС. Кроме того будет указывать на сомнения в перспективах роста экономики США. Понятно, что такие настроения будут очень пагубно влиять на состояние рынков.

( Читать дальше )

Месяц октябрьских волнений на рынке позади, а впереди - ждут новые

- 02 ноября 2015, 13:25

- |

На прошедшем 28 октября заседании ФРС было обещано рассмотреть вопрос о повышении ставки не в абстрактном будущем, а на следующем заседании в декабре. Рынки напряглись, а часть игроков стали толковать такой пассаж как возможное повышение ставки уже на декабрьском заседании – оцениваемые рынком вероятности повышения ставки на заседании 16 декабря существенно повысились. На рынках было отмечено повышение индекса доллара, рост доходности облигаций. Так европейская валюта на решениях ФРС опускалось ниже 1,09 доллара за евро. Однако, как видим из графика, дальнейшего роста доллара не случилось. Другие ведущие центробанки пока вопрос об ужесточении монетарной политики даже не ставят. Более того, ЕЦБ и Банк Японии обсуждают возможности дополнительного стимулирования. Вопросы монетарного регулирования будут оставаться наиболее важными в дальнейшей динамике рынков. На прошлой неделе Банк России не решился на дальнейшее снижение ключевой ставки, сохранив ее на последнем заседании на уровне в 11% годовых. Угрозы сохранения высокой инфляции превысили по значимости желание ослабить удавку на рост экономики, которая затягивается с помощью высоких процентных ставок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал