теории

Деньги и Власть. Или что такое современные деньги?

- 29 августа 2022, 11:14

- |

В 2002 году я запустил сайт www.bull-n-bear.ru, на котором было собрано много интересных материалов и некоторые мои ранние статьи. Хотя сайт и не был популярным, киберсквоттеры в 2020 году перехватили регистрацию моего домена и теперь там крутится какая-то очень старая версия моего сайта, который теперь не имеет ко мне никакого отношения. Я решил переопубликовать свои старые статьи для сохранения истории, и ради того, чтобы вспомнить, о чем и как я писал раньше...

И первая статья, которую мне хотелось бы опубликовать, и которая до сих пор не изменилась с точки зрения актуальности — "Деньги и Власть. Или что такое современные деньги?", написанная мной 10 лет назад — 29 октября 2012 года.

Деньги и Власть. Или что такое современные деньги?

Большинство из нас стремится улучшить свое благосостояние. Для этого мы больше работаем, повышаем уровень своих знаний и квалификацию, учимся и ищем лучшие условия для приложения наших усилий. Наше благосостояние определяется количеством услуг и товаров, которые мы потребляем и готовы потребить в будущем. Сегодня мерой товаров и услуг являются деньги. Мы часто употребляем это слово в своем обиходе, но не знаем, что они собой представляют. Вы можете спросить у кого угодно, что такое деньги, и вряд ли услышите внятный ответ.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 7 )

Реквием техническому анализу. Почему я не знал этого в 2013-м :(

- 21 марта 2021, 20:06

- |

0:00 Теория длинных волн Кондратьева

2:51 Иллюстрация парадигмы Фриша-Слуцкого

5:03 История Конъюнктурного института. Кондратьев и Слуцкий

6:58 Устаревшие теории детерминированных циклов

7:54 Эксперимент Слуцкого, демонстрирующий случайный характер циклов

11:06 Почему циклы случайны?

12:29 Шоки и циклы в российской экономике

13:04 Циклы не похожи друг на друга

и мне обидно, что я потратил кучу времени и денег с 2013 по 2016й на изобретение велосипеда, — осознание, что ТА — пустая трата времени :(

Но я бы никогда не смог так хорошо рассказать почему это так

Правило 4%

- 02 декабря 2020, 10:16

- |

Возможно, вы часто слышали о волшебном “Правиле 4%”: это максимальный безопасный ежегодный процент снятия средств из портфеля. Обычно статьи с описанием этого правила гласят: если снимать 4% каждый год, то ваш портфель практически при любом развитии событий не будет “худеть”.

Но кто придумал это правило? Как оно работает с точки зрения математики? Подходит ли оно для всех типов портфелей? Давайте разбираться.

Это правило сформулировал не какой-то видный учёный-экономист, а практик — обычный независимый пенсионный советник Уильям Бенген в октябре 1994 года, оригинал статьи здесь.

Вот что он написал тогда, в 1994 году:

Заглянем в будущее, 2004 год. Вы — управляющий пенсионного фонда, и вы сделали достойную работу показав хорошую доходность за 10 лет. Ваши клиенты довольны. Рынки были щедрыми, они пузырились вовсю, и ваши клиенты вышли на пенсию с жирными счетами, а вы посоветовали им фиксированную ежегодную сумму снятия с поправкой на среднюю инфляцию. Суммы более чем хватает на достойную пенсию, клиенты вам благодарны.

( Читать дальше )

Рубль по Эллиоту. Пару слов.

- 25 октября 2020, 17:01

- |

От минимума к максимуму или как ходит рынок

- 07 октября 2020, 10:50

- |

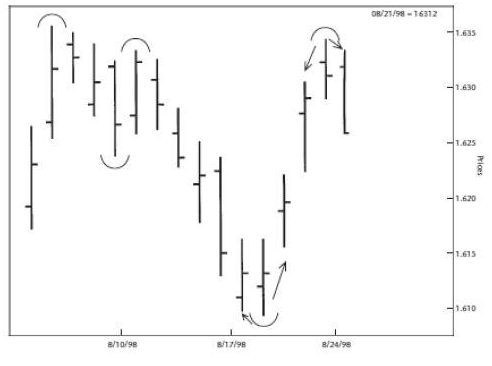

Ларри Вильямс в своей книге «Долгосрочные секреты краткосрочной торговли» описывает закономерности, по которым движется цена на графике. Он утверждает, что цена движется от краткосрочного максимума к краткосрочному минимуму и наоборот.

Определение из книги:

Каждый раз, когда появляется дневной минимум с более высокими минимумами по обе стороны от него, этот минимум краткосрочный. Наибольший максимум краткосрочного рынка – то же самое, только наоборот.

Иллюстрация из книги как Ларри Вильямс определяет максимумы и минимумы

Эту стройную картину портят внутренние и внешние дни. Определение внутреннего дня из книги:

( Читать дальше )

300 лет в искаженной реальности

- 29 февраля 2020, 19:53

- |

Сам не вникал, как-то вечером не заходит.

Философия прогнозирования рынков. Откуда растут корни.

- 30 июня 2019, 15:49

- |

ДАЙДЖЕСТ ПО ВОЛНАМ НАШЕЙ ПАМЯТИ.

ПРОГНОЗИРОВАНИЕ БУДУЩЕГО КОМПАНИИ

ПРИ ЭКСТРАПОЛЯЦИИ ДЕЙСТВУЮЩЕЙ СТРАТЕГИИ

* Исаак Ньютон, вынужден был констатировать после потери 20 000 фунтов стерлингов на акциях лопнувшей компании «Южное море» в 1720 году:

"Я могу предсказать, где будет находиться каждая из планет через миллионы лет с точностью до секунды, но я не могу предсказать, куда в следующую минуту погонит цены эта безумная толпа".

Данный подход предполагает, что экономическое и прочее развитие происходит гладко и непрерывно, поэтому прогноз может быть простой проекцией (экстраполяцией) прошлого в будущее. Для составления такого прогноза необходимо вначале оценить прошлые показатели деятельности предприятия и тенденции их развития (тренды), затем перенести эти тенденции в будущее.

В заголовке статьи приведено высказывание И. Ньютона, который полагался на данный метод прогнозирования (и планирования) не только в сфере небесной механики, но и в финансовой жизни. Впрочем, экстраполятивный подход широко применяется и сейчас. Он, так или иначе, отражается в большинстве методов современного прогнозирования.

( Читать дальше )

Дилемма заключенного

- 25 февраля 2019, 11:18

- |

Ну, к примеру, многие из нас понимают, что рост курса доллара – событие скорее без альтернативное. И покупают фьчерсы Si, без учета действия ЦБ РФ. Что очевидно является большой ошибкой.

Напомню, как ставится задача дилеммы.

Двое мужчин были пойманы за совершение преступления. Каждый помещен в отдельную комнату для допросов и может либо признаться или лгать.

1. Оба признаются, и оба получают по восемь лет тюрьмы.

2. Оба не признаются и отбывают по году тюремного заключения.

3. Один лжет, другой признается. Лжец, получает 10 лет тюрьмы, другого — отпускают...

Очевидно, что если бы они имели возможность договориться, то – оба лгут, лучший вариант. Но фишка в том, что, ни один из них, не знает, что скажет другой. Требуется определить, какая стратегия поведения лучше?!

С точки зрения первого, если он думает, что второй, будет лгать, он признается и его отпускают. Если же он думает, что подельник признается, выгодней признаться, потому что отбывание восьми лет лучше, чем десяти.

Принято считать, что в описанной ситуации признание — является лучшей стратегией обоих, независимо от того, что делает другой игрок.

( Читать дальше )

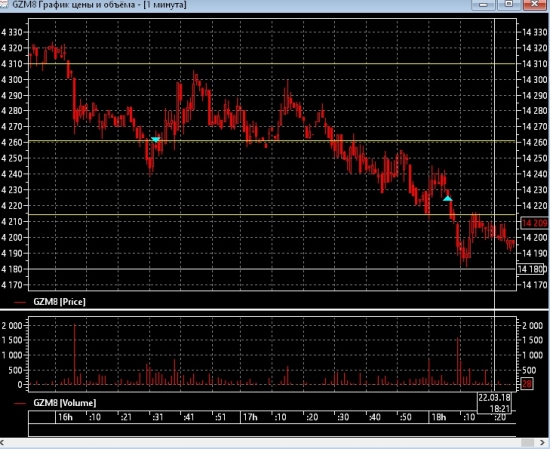

Уровень флэт

- 23 марта 2018, 09:17

- |

Уровень флэт, в отличие от уровня поддержки/сопротивления, это не граница, а центр диапазона проторговки. Еще я называю его точкой флэт.

Его особенность – получение прибыли с вероятностью 1. Трейд из точки флэт будет профитным вне зависимости от направления сделки. Разумеется, выход, значит и профит должен быть ограничен параметрами этой точки/уровня.

В сделке шорта (P+20, S-60) точка флэта имела параметр около +-1.5% от

ГО или +-25-30п.

Шорт был выбран из-за заметного тренда, но, как видно из графика, лонг тоже был

бы профитным. Однако есть нюансы. То, что называется «пересидкой» на самом деле

коррекция расчетного параметра флэта. Если бы встал в лонг, то я бы не знал,

( Читать дальше )

Торговая война Трампа

- 05 марта 2018, 13:10

- |

« В четверг президент США заявил, что на будущей неделе планирует принять решение о вводе импортных пошлин: 25% − на сталь и 10% − на алюминий. По его словам, пошлины будут введены «надолго». Подобная практика привела к Великой депрессии в 30е годы ХХ века в США и Европе. Все закончилось Второй Мировой войной. » [Тимофей Надикта].

«Против этого решения буквально все: члены обеих партий в парламенте, члены правительства и все без исключения квалифицированные экономисты. Тарифы приведут к ответным мерам, которые негативно скажутся на американской экономике. Внутри страны они увеличат инфляцию, что подтолкнёт центробанк к повышению ставок, что замедлит рост… Да и политический эффект непонятно откуда возьмётся – в сталепроизводящей промышленности занято 100-159 тысяч человек, они могут, в принципе, выиграть (владельцы выиграют точно и много), но на производствах, использующих сталь, которые пострадают от ввозных тарифов, работает больше 6 миллионов. А продукты, использующие сталь – цены на них вырастут – используют вообще все 300 миллионов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал