торговая система

Апдейт модели LQI за Ноябрь'17 - 10+% годовых в $$$ не слезая с дивана!

- 03 декабря 2017, 19:28

- |

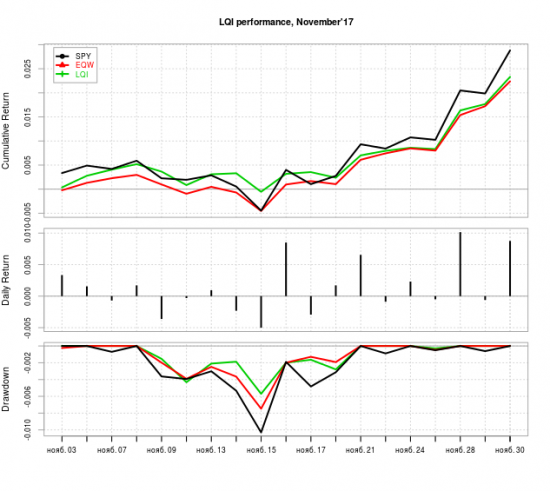

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за ноябрь (результаты за прошлый месяц: smart-lab.ru/blog/430154.php). Месяц выдался для модели хорошим — +2.3%, модель обогнала один из своих бенчмарков (EQW), однако S&P показал ретурн на 0.5% лучше — +2.8%. Это ожидаемо в периоды бурного роста индекса, когда «защитные» активы (золото и трежерис) перформят ожидаемо плохо (а модель почти всегда держит их с положительным весом), и не должно смущать долгосрочного инвестора — ведь основные преимущества модель проявляет, когда S&P не растет, а даже наоборот.

Веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.086 5.83

XLP 0.111 5.50

XLE 0.091 0.91

XLF 0.097 2.34

XLV 0.078 3.13

XLI 0.093 3.63

XLB 0.026 1.19

XLK 0.059 1.35

XLU 0.101 2.89

IYZ 0.000 3.72

VNQ 0.039 1.31

SHY 0.000 -0.23

TLT 0.117 -0.14

GLD 0.101 -0.07

Предыдущие веса были опубликованы 2-го ноября, соответственно доходности приведены за период с 3-го по 30-е ноября.

Корреляция между весами и ретурнами положительная — 0.192. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): +2.3% LQI vs. +2.2% EQW, однако другой бенчмарк — SPY — показал за месяц результат на 0.5% лучше. Однако в терминах риска (максимальной просадки) модель значительно обогнала оба бенчмарка — 0.55% LQI vs. 0.75% EQW vs. 1.05% SPY

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

О Дисциплине

- 01 декабря 2017, 18:51

- |

Когда следовать Торговой Системе в радость, есть желание и интерес, тогда дисциплина не нужна,

так легко все получается.

Торговая система для новичка 3. День девятый. Последний

- 17 ноября 2017, 19:27

- |

Фьючерс на доллар-рубль сегодня продолжил движение вниз. Вполне возможно, что Si «гонят» вниз, чтобы вновь расти с более низких цен. Фьючерс на акции Сбербанка, который торгует База, сегодня вяло двигался в боковике.

В последний день сериала ТС «ТСН3» открыла короткую позицию, которую я был вынужден закрыть по завершению дневной сессии, чтобы подвести итоги. Подробности см. в прилагаемом видео.

Индикаторы или чистый график?

- 17 ноября 2017, 10:12

- |

Все трейдеры, использующие в торговле технический анализ, так или иначе примыкают к одному из двух лагерей:

Первые пользуются различными индикаторами. Мотивация в пользу индикаторов может быть самая разная. Для новичков это способ начать торговлю, взяв какую-то идею из интернета и особо в нее не вникая. Кому-то индикаторы восполняют нехватку уверенности при принятии торгового решения. Для кого-то это прекрасный инструмент снятия с себя ответственности за принятое торговое решение. Дабы потом не было мучительно больно признавать собственную неправоту). И тд и тп..

Второй лагерь гнет пальцы и говорит, что индикаторы для лохов. Мол, на графике итак все видно. Спорить с этим не буду, видно. Но стоит ли хоронить индикаторы сразу, как у вас открылся третий глаз и вы таки увидели то, что видят ГУРУ? Возможно и нет…

Как правило, большинство трейдеров в начале своей карьеры оказываются в первом лагере. Думаю, виной тому тренинги различных форекс кухонь и обилие литературы на эту тему… Ведь так просто впарить то, что с первого взгляда нихрена не понятно. Тебя посылают на три буквы (RSI, SMA, ADX…) со словами:”Возьми лопату и греби бабло”. И ты, наивный, идешь… Если повезет, и в первый же год тебя не вынесут с рынка вперед ногами, то, набравшись опыта, ты начинаешь чувствовать рынок и постепенно перебегаешь во второй лагерь (не все конечно).

( Читать дальше )

Торговая система для новичка 3. День восьмой. Предпоследний

- 16 ноября 2017, 22:24

- |

Фьючерс на доллар-рубль сегодня отыграл вниз часть роста последних дней и вновь опустился ниже значения 60’000. Оно и понятно. На мой взгляд, трудно ожидать до весны следующего года какого-либо устойчивого тренда. Поведение фьючерса на акции Сбербанка, который торгует База, сегодня лучше всего описывается формулой «упал-отжался». ТС «ТСН3», закрыв вчера длинные позиции, новых позиций сегодня не открывала. Подробности см. в прилагаемом видео.

Философия прибыльной торговли-171116

- 16 ноября 2017, 17:00

- |

80% прибыли всегда имеют 20% людей (80% пива выпивают 20% людей).

В трейдинге — хуже, тк из этих 20% выигрывающих больше половины — толстосумы. Те среди обычных трейдунов — в плюсе несколько процентов. Как попасть в эти 5-8 процентов?

Не делать как основная масса. ТК, если будешь делать как все, и результат будешь иметь как все.

Дурацкий совет? Как сказать, а вернее, как применять.

Например лохов учат входить-выходить по индикаторам. Очень быстро любой новичек понимает — так проиграешь. Тк

Но есть и другие догмы.

Например — стоп\прибыль=1\2 или 1\3. А вот среди выиргывающих есть те, у которых стоп больше потенциальной (и реальной) прибыли (например CL-trade — Владимир Лупанов кажется). Просто очень мало лосей.

Есть и наоборот, работающие с микростопом (относительно потенциальной и реальной прибыли). Тут надо иметь крепкие нервы, чтобы высидеть намеченную прибыль. В любом случае — главное положительное матожидание и точное следование системе.

Или еще аксиома — не играть против тренда потому что… Сами знаете все аргументы. Правильно, но не всегда. Я не про ловлю разворота тренда, а про то, что иногда можно войти с короткой целью — до места потенциального выбивания стопов большинства трейдеров (если конечно есть сигнал по вашей торговой системе и в данном случае cl\tp=1\2 или 1\1).

Еще совет бывалых — не играть на новостях. Ну это в следующий раз.

Грааль!!! ТС 100% вин рейт!!!!

- 16 ноября 2017, 12:59

- |

Автор данного поста говорит что если стратегия смещена хоть не много в плюс вы уже выиграли.

Для чего многие приходят на биржу? Отвечу за Яхтами Домами Миллионами.

Многие всю жизнь ищут лучшую Торговую стратегию в мире, а давайте я вам дам 100% стратегию, не одного слива, готовы подсчитать свой доход?

10 сделок в месяц в год 120, соотношение риск прибыль 1 к 5, риск на стоп 1000 рублей, 100% вин рейт по стратегии, давайте подсчитаем --

120 сделок * 5 тыс рублей (1 к 5 шаг 1000 рублей + 100% вин) = 600 тыс рублей — 13% = 522 тыс / на 12 месяцев = 43.5 тыс рублей в месяц, где тут Яхты Дома Миллионы)))

ОК давайте шаг цены будет не 1000 рублей а 10 000 тыс рублей у нас же 100% Торговая стратегия (которую вы ищите всю жизнь), подсчитаем 120 * 50 тыс рублей = 6 000 000 — 13% = 5 220 000 / 12 месяцев = 435 тыс рублей в месяц не плохо, только где здесь Яхты Дома Миллионы?

Это при торговой стратегии 100% вин, как вам результат ахахах ну что вернуть теперь вам процент от стратегии в нормальное состояние и подсчитать вам годовой ваш доход на бирже? или сами уже поняли ))))))

( Читать дальше )

Торговая система для новичка 3. День седьмой

- 15 ноября 2017, 19:19

- |

После вчерашнего роста фьючерс на доллар-рубль «взял» выходной и сегодня двигался в боковике. Фьючерс на акции Сбербанка, который торгует База, в течение дня вяло подрастал.

В алгоритм ТС «ТСН3» заложена определенная конструкция по открытию позиций на откате, и сегодняшнее боковое движение Si способствовало открытию позиций. Какие-то из них были прибыльными, какие-то – нет. Подробности см. в прилагаемом видео.

Торговая система для новичка 3. День шестой

- 14 ноября 2017, 22:57

- |

Cегодня большую часть дня фьючерс на доллар-рубль вел себя примерно так же как и вчера. Но все изменилось, когда стала известна информация с торгов фьючерсами на нефть на американском рынке. На этой информации фьючерс на доллар-рубль бодро полез вверх. У ТС «ТСН3» вчера была открыта длинная позиция по Si, поэтому такое развитие событий ей было на руку. Фьючерс на акции Сбербанка, который торгует База, в течение дня вяло рос. Сегодня я продолжил модернизацию Базы по предложениям моего друга из Фейсбука. В скрипт Базы я добавил конструкцию, с помощью которой База могла бы наращивать позицию в случае получения дохода по основной позиции с учетом текущих рисков. Подробности см. в прилагаемом видео.

Торговая система для новичка 3. День пятый

- 13 ноября 2017, 19:44

- |

Фьючерс на доллар-рубль сегодня начал день бодрым ростом, но уже после 12.00 скатился в боковик. Фьючерс на акции Сбербанка, который торгует База, вел себя еще примитивней, подскочил в первые тридцать минут торгов, потом стал корректироваться и закончил день на уровне открытия. В отсутствие каких-то острых моментов на рынке большую часть сегодняшнего видео я посвятил доработкам Базы по предложениям подписчиков с Ютьюба и друзей из Фейсбука. Подробности см. в прилагаемом видео.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал