трежериз

Pragmatos Daily: Резня по-аргентински Обзор от 13 августа 2019

- 13 августа 2019, 09:25

- |

«Бездна»

Утомленный лидер Гонконга Кэрри Лэм заявила, что азиатский финансовый центр рискует скатиться в бездну на пресс-конференции, на которой она продолжала обходить вопросы о реакции правительства на недели протестов, из-за которых в понедельник закрыли аэропорт. Протесты привели к падению акций в понедельник, во вторник снижение продолжилось, поскольку наблюдатели задаются вопросом, насколько протесты повлияют на экономику. Для Европы это, вероятно, еще раз скажется на акциях предметов роскоши, которые считают Гонконг ключевым рынком, и на банках, таких как HSBC Holdings Plc и Standard Chartered Plc.

Комментарии: Напряжение в Гонконге усиливает позиции США на грядущих торговых переговорах в сентябре.

Задержка

В понедельник сенат Италии не смог договориться о дате голосования за доверие в правящей популистской коалиции страны, а это означает, что заместителю премьер-министра Маттео Сальвини, скорее всего, придется подождать неделю, чтобы продолжить свою борьбу за власть в стране. Он сделает это на фоне того, что итальянцы думают, что в экономике все хорошо, несмотря на мрачные прогнозы. Аналогичная игра в ожидание для политиков в Великобритании, которые не думают, что Европейский Союз изменит свою позицию в отношении Brexit, по крайней мере, на месяц, чтобы увидеть, как эта игра разворачивается в парламенте.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Защитные инструменты для портфеля

- 22 февраля 2019, 17:50

- |

Судя по данным представленной ниже таблицы, у нас есть не так много инструментов, которые отрицательно коррелируют с S&P 500, а именно:

• Длинные суверенные облигации развитых стран (Например: США, Германия, Япония, Великобритания)

• Золото

• ETF’ы на индекс волатильности (VIX)

( Читать дальше )

МакроСтафф.Декабрь2018. Почему я покупаю трежерис.

- 23 декабря 2018, 18:57

- |

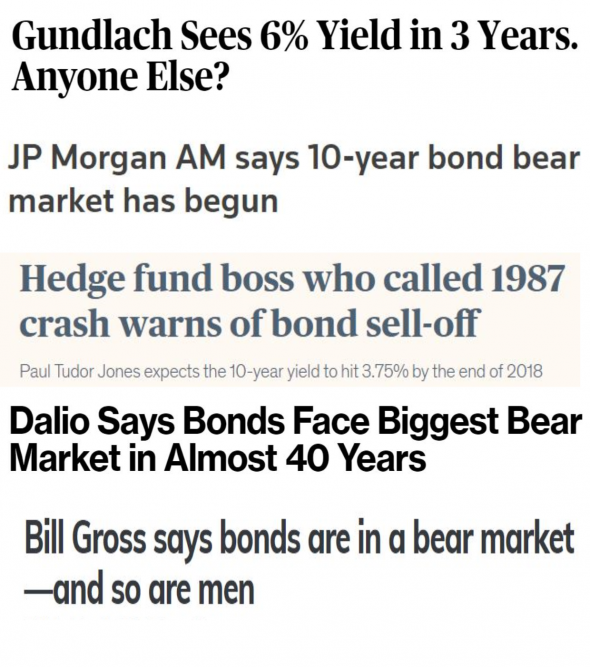

Что заставляет аналитиков и управляющих активами делать выводы о том, что “В это раз всё по-другому” и бычий тренд на рынке облигаций закончился?

В причинах обычно значится:

- устойчивая инфляция

- продажи облигаций ФРС США (окончание QE)

- продажи облигаций иностранными государствами

- недоверие к доллару США как к главной резервной валюте

Всё кажется логичным: увеличение предложения и уменьшение спроса ведёт к уменьшению цены. Да и кто хочет давать постоянно в долг американцам, у которых дефицит в этом году будет 1 ТРИЛЛИОН долларов, и это при полной занятости населения и «лучшей экономике эвер», как пишет Трамп в твиттере. Каков же дефицит будет во время кризиса, когда они начнут тратить деньги на стимулирование экономики? 2 триллиона, 3 триллиона? И это при том, что иностранные государства уже перестали спонсировать Америку, а Россия продала почти все свои долгосрочные облигации США.

( Читать дальше )

Степан Демура. Саммит трейдеров в Киеве от WELTRADE

- 22 декабря 2018, 13:23

- |

— только ± 15-20% населения любой страны разумны, т.е. 80% населения не учатся на ошибках и не способны правильно проанализировать ситуацию, соответственно повторяют те же ошибки, иначе говоря делают одно и то же, при этом надеются получить другой результат;

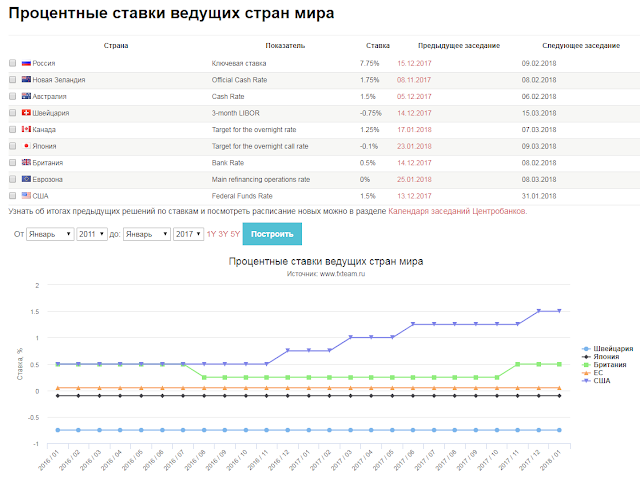

— ликвидность провоцирует на риск, в надежде что эра дешевых денег будет вечной многие страны и корпорации повязли в долгах, а сейчас когда стали повышать % ставки они встречаются с новой реальностью;

— анализ спроса и предложения и оценка компаний;

— макроэкономический анализ

( Читать дальше )

Главные графики мира. Возможный сценарий

- 08 августа 2018, 22:39

- |

Итак, ДОПУСТИМ, что доллар продолжит укрепляться по всему миру.

Значит,

евро продолжит падение к доллару. Большая картина:

Если поближе, похоже на пробитие и ретест:

( Читать дальше )

Как это называется???

- 18 апреля 2018, 16:07

- |

Приветствую всех!

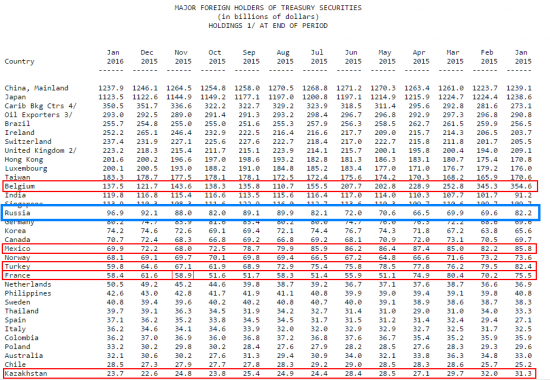

Вчера Дождались! Россия все-таки начала продавать облигации США.

Сегодня Ссудный день. Как Россия избавляется от гособлигаций США

Ну думаю раз инфопоток пошел, то надо глянуть, что там и как?

И что вы думаете? Ну в общем поехали...

В январе 2015 у нас было куплено трежерей на 82,2 миллиарда долларов

график стоимости выглядит вот так

( Читать дальше )

Центральные банки закручивают гайки: такого повышения процентных ставок не было с 2006 года

- 30 января 2018, 12:38

- |

На фоне тотального роста мирового ВВП процентные ставки в странах с развитой экономикой в 2018-м году повысятся в среднем не менее, чем до 1%. Настолько резко ставки не поднимались с 2006-го года.

( Читать дальше )

Китай планирует отказаться от вложений в американские гособлигации

- 18 января 2018, 13:06

- |

Как стало известно из авторитетных источников, чиновники из китайского Народного банка, который управляет самыми крупными мировыми запасами валюты, рекомендовали уменьшить объемы покупки, либо вовсе перестать вкладывать средства в госдолг США.

Напряженность в торговых отношениях между Вашингтоном и Пекином продолжает нарастать, поэтому рынок американских ценных бумаг становится для Китая менее привлекательным. В этих условиях китайским властям следует задуматься о диверсификации портфеля золотовалютных резервов, объем которого превышает 3 триллиона долларов.

За первые 10 месяцев 2017-го года Китай вновь стал основным кредитором США, вложив в американские ценные бумаги почти 140 млрд. долларов.

На долю Пекина приходится без малого треть всех мировых инвестиций, сделанных в казначейские облигации США. Китайцы вложили в treasuries около 1,2 трлн. долларов – по этому показателю они в 5 раз превосходят Великобританию, в 17 раз – Германию, и в 11 раз – Россию.

( Читать дальше )

Вопрос Василию Олейнику по межрыночной связи Золото-Американские трежерис

- 14 августа 2017, 07:34

- |

Буквально сейчас смотрел твой вебинар.

Согласен с тобой, когда ты говоришь о межрыночной связи: рост риска, сопровождаемый уходом в трежеря, обычно подтверждается ростом и другого защитного актива — золота.

Но в период с декабря 2013 по январь 2015 данная связь не совсем работала (область на графике ограничена вертикальными синими линиями).

Более того, зелеными векторами выделяю на графике области, где четко видно повышение минимумов на трежерях (через TLT) и понижение минимумов на золоте (красная линия — график золота). То есть, на одном рынке мы видим бычий рынок (TLT), на другом (золото) — медвежий.

Есть идея, почему связь золото-трежеря не работала в этот период времени?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал