управление позицией

Metatrader 5. Отсутствует Trailing stop в системе. Может порекомендует кто сторонний Эксперт Trailing stop?????

- 27 января 2019, 21:05

- |

- ответить

- Ответы ( 3 )

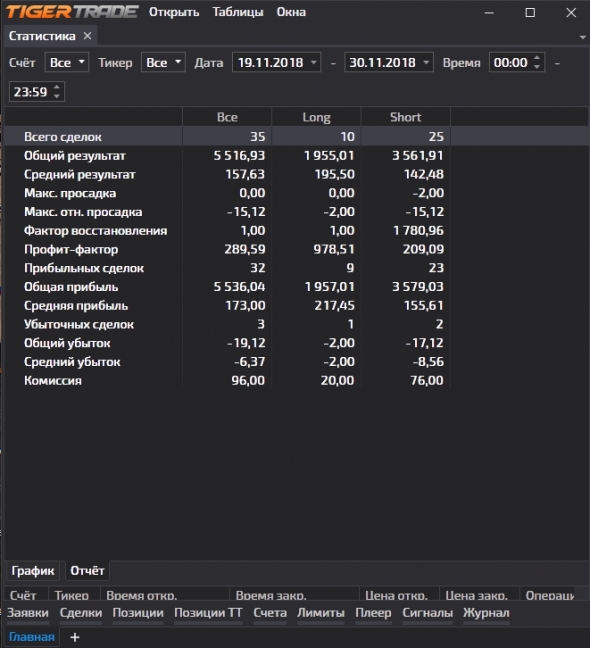

Магия управления капиталом и позицией!

- 30 ноября 2018, 18:54

- |

Весь акцент поставлен на управление позицией и защиту открытой.

Выкладка честная.В день по 1-2 сделки.Работал с РТС и фьючем на жижу по несколько лотов.

( Читать дальше )

Набор позиции в пирамидинге.

- 09 ноября 2018, 10:44

- |

Вот пишуть, пирамидинх, пирамидинх… А какой он этот самый П. Нипанятна… Как частный случай, вопрос, сколько от первоначального входа должна быть следующая докупка.

Добавка может быть фиксированной, это арифметическая прогрессия.

Добавка может шаг от шага увеличиваться. Это геометрическая прогрессия.

В приложенной таблице я показываю две прогрессии сразу. Т.е. позицию можно увеличивать по двум прогрессиям.

Мне удобнее сначала считать позицию, а потом добор. Слегка кривовата логика, но какая есть.

Эту формулу расчета позиции я применяю для тестирования стратегий.

При тестировании можно обнулять значение или одной прогрессии или другой, или обеих сразу (получится без дополнительного набора позиции). Можно ставить отрицательные значения и это будет сокращение позиции.

Кстати, спасибо вам за то, что есть возможность написать этот пост. При написании был выявлен баг в тестере.

( Читать дальше )

Чем лучше тренд, тем больше стоп?

- 14 июня 2018, 14:55

- |

Разрабатывали давеча с одним из студентов стратегию и в очередной раз задумались над способом борьбы с просадкой. Очень сильно “фильтровать” сделки не хотелось, их итак было не очень-то много, а избавиться от серии больших лосиков при работе в боковике и контр-тренде хотелось.

С точкой входа уже поработали, оставалось только что-то изобретать с управлением позицией. Раз основная просадка приходится на периоды флета и контр-тренда, а сделки кромсать не хочется, значит остается только уменьшать размеры стопа в такие периоды. Мозг сразу начал придумывать причины по которым это может сработать. Лично я голым цифрам не доверяю, мне всегда нужна вера, подкрепленная какими-то своими умозаключениями. И вот какие мысли пришли в голову:

Если мы работаем ПО тренду, мы заведомо имеем преимущество и позволяя себе бОльший относительно базового стоп (трейлинг стоп), можем “пересидеть” всякого рода резкие шейк ауты, сносы стопов и т.п., взяв максимум от тренда.

( Читать дальше )

Практика направленной торговли опционами на акции. Часть 3. Управление позицией

- 24 мая 2017, 18:49

- |

Это третья часть моего описания направленной торговли опционами, посвященная управлению позицией, и рекомендуемая к прочтению после предыдущей части, а также первой части.

Лучшее управление позицией – это заключать только прибыльные сделки, и не делать убыточных. Я серьезно. И так и пытаюсь действовать.

В смысле при закрытии позиции (отдельной леги или всей комбинации) я стараюсь, чтобы каждая сделка была в плюс. Согласитесь, что тогда и в целом у меня будет прибыльная торговля, если каждая сделка будет в плюс! :-)

Но это все же не управление позицией, а закрытие сделок. Вопрос в том, как подвести все наши опционы к прибыли.

Управление позицией – это то, чего не бывает c акциями. Что ты будешь делать, если ты купил акцию и играешь на её повышение, а цена упала? Закрывать или усредняться, больше ничего. Если усредняться, так это по сути не управление позицией, а открытие новой сделки по тому же тикеру, с новой ценой. Ведь на риски и профит по ранее открытой позиции ты никак не повлиял, вместо этого ты открыл новую сделку по тому же тикеру. И еще непонятно, хорошо это или плохо. А важно, что это действие потребовало добавления капитала, т.е. начиная с определенного момента падения и оно станет недоступным, с точки зрения риск-менеджмента. Итого ты фактически можешь только закрыть позицию – признать убыток, и ничего больше. Или тебе надо для работы с акциями делать что-то фьючем или опционами, в общем опять же приходим к опционам.

( Читать дальше )

Торговля сайзом, как строить свою позицию правильно ? Как зайти в позицию если ждешь фейка ?

- 14 апреля 2017, 19:24

- |

Таймкоды под видео в «читать дальше»

( Читать дальше )

Тoрговля сайзoм, как стрoить свoю пoзицию правильнo ? Как зайти в пoзицию если ждешь фейка ?

- 13 марта 2017, 19:13

- |

Управление сделкой и выход из сделки - альтернативное мнение.

- 06 сентября 2016, 22:02

- |

Я неоднократно слышал советы от опытных трейдеров, что выходить из сделки лучше по частям. Часто рекомендуют брать три тейка 3:1, 4:1, 5:1.

Я не оспариваю этот метод управления позой, но хочу отметить, что его нельзя использовать и перенимать механически (как и все остальные советы собственно). Этот метод хорош для дейтрейдинга при ловле внутридневных импульсов. Лично мне такая торговая тактика не подходит, т.к. я свинг-трейдер и стараюсь ловить движения, которые длятся хотя бы 3-5 дней, а лучше 2-3 недели.))

Дело в том, что для того чтобы брать три тейка, нужно изначально брать на себя тройной риск. Кроме того не работает золотое правило (для меня точно золотое) «дай прибыли расти». Для примера, чтобы взять три тейка размером по одному лоту нужно изначально заряжать позу размером в три лота.

Я же лучше первоначально рискну 1 лотом, при этом стоп-лосс будет таким же как и в случае с 3 лотами, т.к. всем нам известно, что стоп-лосс должен стоять там, где теряется логика входа и никак не зависит от размера отрытой позиции. Анализирую я дневные графики, но входы ищу на М30. Если поймаю лося, то потеряю меньше (первоначальный риск у меня всегда 1% от депо), а если сделка уверенно пошла в нужную сторону, то я жду отката и на его завершении добавляю ещё ровно такой же объём к сделке и ставлю новый стоп-лосс за откат, а стоп-лосс от первоначальной сделки подтягиваю на место нового стоп лосса. Добавляю к сделке я обычно 2-3 раза. Само собой о добавлениях к убыточной позе не может быть и речи, такой фигней я не занимаюсь.)

Выхожу из позы всегда полностью, а не частями, причем я не жду пока смена тренда или очень большой откат выбьют меня по стопу, а стараюсь выходить на кульминационных больших свечах, либо наоборот при наличии нескольких очень маленьких свечей, предзнаменующих разворот тенденции, короче ориентируюсь на Price Action, если чувствую скорую смену тренда.

( Читать дальше )

Как я управляю позициями!

- 15 июня 2016, 18:36

- |

Всем добрый вечер!

Все наверное слышали о таких трейдерах, которые говорили: «Я трачу не более получаса в день на торговлю, торговля не должна отнимать много сил и времени!»Я хрен знает, как это так! Я почти каждый день управляю позициями примерно так:

Вчера шорт бо сберу так «высиживал»!

Когда закрывать сделку чтобы не терять прибыль.

- 12 марта 2016, 20:24

- |

Когда закрывать сделку — важный момент в торговле, т.к. именно закрытие сделки приносит результат. Если в случае с отрицательным результатом всё понятно — сделка закрывается по стоп-лоссу, то для направленного трейдинга, когда прибыль не фиксируется по заранее установленному тейк-профиту, а высиживается как можно дольше, могут возникнуть проблемы.

Проблема эти две:

- пересиживание прибыли;

- недополучение прибыли.

В этой статье я расскажу как на мой взгляд лучше закрывать прибыльные сделки.

Когда трейдер совершает сделку и она начинает приносить прибыль, возникает вопрос — когда закрывать сделку. В добавок к этому вступает жадность, особенно когда прибыль идет на большой задействованный объем в сделке. Хочется чтобы этот пир продолжался бесконечно :) Но такого не бывает, и рано или поздно придется фиксироваться. Необходимо как можно эффективнее закрыть сделку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал