фРС

Рынки ощутят эффект сокращения баланса через год

- 12 июля 2017, 15:41

- |

При всех опасениях по поводу изменения монетарной политики ключевых центробанков пройдет еще год, прежде чем финансовые рынки почувствуют влияние беспрецедентного сворачивания количественного смягчения, сообщает Bloomberg со ссылкой на Evercore ISI.

Именно тогда совокупный баланс Федеральной резервной системы (ФРС) США, Европейского центрального банка (ЕЦБ) и Банка Японии (в настоящее время почти $14 трлн), вероятно, начнет сокращаться, написал в докладе вице-председатель Evercore ISI в Вашингтоне Кришна Гуха.

Представитель ФРС Лаэль Брейнард заявила во вторник, что целесообразно начать сокращение баланса «в скором времени».

В то время как приближается срок начала сворачивания стимулов ФРС ЕЦБ и Банк Японии все еще продолжают покупки активов. Предположение Evercore ISI соответствует растущим ожиданиям рынка относительно того, что ЕЦБ начнет сворачивать QE в январе, постепенно сокращая объем скупки активов в течение 2018 г. Банк Японии, который уже сократил объем покупки, как ожидается, продолжит сокращение в следующем году. Таким образом, совокупный баланс активов центробанков начнет сокращаться примерно через год.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Разбор российского рынка акций и не только.

- 12 июля 2017, 10:33

- |

Фокус Рынка 11.07.2017

- 11 июля 2017, 13:04

- |

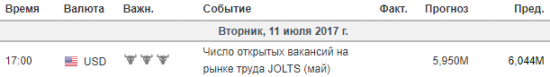

Экономический календарь

- Goldman Sachs: пара USD/MXN в ближайшие 12 месяцев упадет до 17,00;

- Goldman Sachs: Банк Канады повысит впервые ставку в октябре 2017;

- Nomura: в США сильный темп роста рабочих мест, но слабые рост зарплат;

— Аналитики Jefferies повысили целевую стоимость акций компании Boeing (BA) до 230$;

— Аналитики Deutsche Bank повысили целевую стоимость акций компании McDonald’s (MCD) до 175$;

— Аналитики Credit Suisse повысили целевую стоимость акций компании Facebook (FB) до 180$;

— Аналитики Jefferie sрекомендуют продавать акции компании Intel (INTC);

— Аналитики Mizuho рекомендуют покупать акции компании HP (HPQ);

— Генеральный директор Aramco прогнозирует дефицит нефти из-за падения инвестиций в отрасль (P.S. Стоит не забывать, что это крупнейший добытчик нефти мира и его доводы обоснованы);

( Читать дальше )

Фокус Рынка 10.07.2017

- 10 июля 2017, 11:29

- |

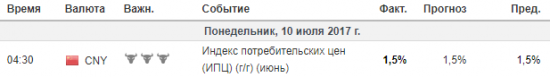

Экономический календарь

- Reuters: перспективы фунта против доллара США улучшились;

- Baker Hughes: общее число буровых установок в США увеличилось на 12 единиц;

- Reuters: канадский доллар, вероятно, возобновит свое снижение;

- CIBC: последние отчеты Non-Farm не изменят вектор денежно-кредитной политики ФРС (P.S. ФРС получил, как негативные сигналы, так и положительные. Несмотря на реакцию рынков, данные все равно могут ухудшить вероятность повышения ставок);

— Рост инфляции в Китае остается на уровне +1,5%;

— Рост зарплат в США замедлился до +0,2% (P.S. Эти данные сигнализируют о возможном снижение роста инфляции, что негативно скажется на курсе доллара);

- Danske Bank: ЕЦБ на июльском заседание будет обсуждать отказ от мягкой денежно-кредитной политики;

- Morgan Stanley рекомендует продажу пары AUD/USD с целью 0,7200;

( Читать дальше )

Важнейшие экономические события недели

- 10 июля 2017, 10:28

- |

Еженедельный обзор ключевых экономических событий от Insider.pro.

Ключевым отчетом этой недели станет статистика розничных продаж в США. Среди других важных отчетов — объем промышленного производства. Ситуацию с инфляцией в США прояснит индекс потребительских цен.

Председатель ФРС Джанет Йеллен представит Конгрессу полугодовой отчет по денежно-кредитной политике.

Понедельник, 10 июля

02:50 Объем заказов в машиностроении Японии за май. Прогнозируется рост на 7,7%.

09:00 Сальдо торгового баланса Германии за май.

17:00 Индекс условий на рынке труда от ФРС.

22:00 Индекс потребительского кредита от ФРС. Прогнозируется увеличение на 14,6 млрд долларов.

Вторник, 11 июля

13:00 Выступление члена управляющего совета Банка Англии Эндрю Халдейна.

13:00 Индекс делового оптимизма малого бизнеса NFIB за июнь.

( Читать дальше )

Долгожданная встреча. Обзор на предстоящую неделю от 09.07.2017

- 09 июля 2017, 22:09

- |

На уходящей неделе:

— Протокол ФРС

Протокол ФРС от заседания 14 июня был нейтральным и не заслуживающим внимания.

В целом все члены ФРС согласились в необходимости продолжения политики постепенного повышения ставок.

Некоторые члены ФРС высказались против прогнозируемого ещё одного повышения ставки в этом году, хотя и голосовали за повышение ставки на июньском заседании, по их мнению, дальнейшее повышение ставки без ускорения роста инфляции негативно повлияет на достижение цели ФРС по инфляции в 2%.

Но другие некоторые члены ФРС опасаются резкого роста инфляции при сохранении уровней безработицы на текущем низком уровне продолжительное время.

Аналогичное расхождение наблюдается в отношении времени старта сокращения баланса ФРС.

Одни члены ФРС предлагают начать сокращение реинвестиций в ближайшие месяцы, а другие предлагают подождать до конца года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал